中美科技战打得如火如荼、日韩半导体之争闹得沸沸扬扬,相比之下,欧洲半导体显得与世无争。

尤其是近十年,在智能移动终端为代表所掀起的信息革命浪潮中,欧洲这种置身事外的姿态被认为是错失先进半导体良机的一大因素。但事实真是如此吗?

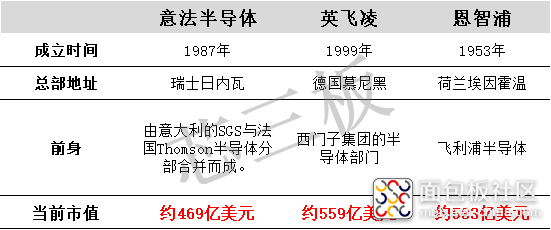

这一切要从撑起欧洲半导体半边天的三巨头——意法半导体、英飞凌和恩智浦说起。

传承

三巨头无一不是传承于原本的工业巨头的血脉,并延续其传统工业基础优势。这些工业巨头大多诞生于工业文明高速发展的二十世纪初期,拥有深厚的历史积淀。

意法半导体来自于法国和意大利两国的强强技术联合——1987年6月SGS(意大利)和Thomson 半导体公司(法国)合并组建成SGS 汤姆森半导体公司,1998年更名为意法半导体。

英飞凌脱胎于大名鼎鼎的企业西门子。西门子是德国制造业支柱型企业般的存在,英飞凌则是其重要的半导体部门,并于1999年使其独立成为一家公司,而后由于市场的波动,西门子将其股权完全出售,至2006年英飞凌正式脱离西门子。

恩智浦前身是飞利浦的半导体业务部,由飞利浦在1953年创办。20世纪的时候,飞利浦依靠这个半导体业务部,一度成为全球最大的半导体生产商。但是进入21世纪后,因为企业发展战略调整,加上半导体业务持续亏损,飞利浦将半导体业务剥离开来并出售给荷兰的一个私募财团。恩智浦半导体公司由此正式成立。

三巨头在新兴消费电子领域表现稍差,但在全球半导体中有着极其重要的地位,其在微控制器(MCU)及功率半导体市占率领先全球,在汽车半导体领域更是傲视全球。

并且三巨头的表现一直很稳,自1987年以来,几乎从未跌出全球半导体企业20强。

近5年欧洲三巨头在全球半导体排行榜上的排名情况一览

十年变革的得与失

三巨头在传统工业和汽车领域表现亮眼,但回顾近十年的时间,以三巨头为代表的欧洲半导体在先进半导体争夺战中却像是局外人。

彼时,移动终端及电脑等消费级芯片市场兴起,一场信息革命浪潮正在掀起。全世界都在抢夺先进半导体,日韩集全国之力攻下存储器、半导体材料等领域,冲出三星、东芝、海力士等知名企业;美国不断强化自己芯片霸主的地位,英特尔、英伟达高通、博通等美企吃下不少手机芯片“蛋糕”;中国台湾在先进制程代工方面无人能敌,中国大陆创新力量不断涌现……。

欧洲半导体却“固守一隅”:放弃对新兴消费电子领域的追逐,放弃寻求对移动或个人电脑市场的支配,继续守住车用半导体和工业半导体两个传统市场。

这就导致了英飞凌、恩智浦和意法半导体都将公司战略发展聚焦在了工业和车用半导体上。其半导体行业也多围绕着汽车相关的技术,在功率器件、微控制器、射频技术、半导体设备和某些汽车芯片等传统领域表现强势。

2020年的财务数据显示,全球最大的汽车半导体供应商英飞凌的汽车业务占总收入约43%,达35.42亿欧元。另一车用半导体巨头恩智浦的汽车业务占总收入约44%,达3825百万美元。同样地,汽车半导体也是意法半导体主要营收来源之一,贡献了约32%的营收,达3284百万美元。

可以说,欧洲半导体产业在利用自身传统产业优势的同时,也限制了突破传统桎梏的能力。

传统工业庇护下的焦虑

多年来,欧系汽车电子厂商在其强大汽车工业的庇护下一路高歌猛进,但以汽车为代表的传统工业已步入不惑之年,工业增长逐渐放缓,三巨头的欧洲劲旅开始走滑坡。欧洲巨头也曾试图找寻其他出路,来抵消汽车市场的萎靡不振。

以意法半导体为例,2005年,该公司原本期望与海力士合资在中国设晶圆厂以获得相关存储器生产工艺技术,试图抢攻无线通讯\消费电子市场,却因市场波动而折戟。

之后在2008年,ST与英特尔合资成立新存储器公司——恒忆(Numonyx),准备在存储市场大展拳脚,却因再次遭遇产业低迷情形,而成为各自的财务负累。双方为止损将其剥离并出售给镁光,由此,ST彻底退出存储市场。

“退出闪存业务,我们朝业务集中且聚焦较低资本密度模式发展的战略又跨进一步。”彼时,意法半导体执行副总裁兼首席执行官Carlo Ferro如此说道。

很快,ST又试图投入时代宠儿智能手机的怀抱,整合了来自爱立信、NXP的手机无线产品业务,成立ST-Ericsson,专注基带芯片及无线产品,欲借力手机应用市场的高速成长实现业务腾飞。

但因过度依赖大客户诺基亚,且未能预判市场趋势而做出相应的市场策略,随着诺基亚手机业务的轰然倒塌,以及在与高通、联发科的激烈竞争中,丧失优势,ST-Ericsson最终以倒闭收场。意法半导体的营收也受此拖累呈断崖式下滑,连续几年出现严重亏损,在2009年前后跌至谷底。

之后,依赖2007年问世的STM32通用微控制器产品系列和MEMS等明星产品,意法半导体的营收才在后续几年时间里逐步回升。

破局以及新一轮排位赛

或许是在这样的屡次碰壁中,以意法半导体为代表的欧洲巨头放弃了在移动终端及PC市场寻求突破,加上电动汽车及物联网这些新兴市场趋势的出现,让三巨头在车用半导体和工业半导体两个细分市场继续深耕细作有了盼头。

近年来,紧随5G网络普及而来的万物互联的时代,以及电动汽车、无人驾驶、物联网等全新红利市场的到来,让欧洲半导体产业迎来新一轮增长周期。

由于三巨头将市场都定位在B端芯片市场,各自的技术和产品有重叠,因此不可避免会出现激烈的竞争,而收购半导体企业则成为超越对手最快速的方式。

三巨头中,以英飞凌和恩智浦的竞争最为激烈。2015年,恩智浦以近120亿美元收购同业飞思卡尔半导体(Freescale) ,其汽车相关营收的比重因而增加一倍至40%,并成为全球最大的车用半导体厂商,击败原本位居第一的英飞凌。

经此一战,英飞凌不甘心身处下风,2020年宣布以约100亿美元的价格完成对美国赛普拉斯半导体公司的收购。

赛普拉斯的产品组合——微控制器、连接组件、软件系统以及高性能存储器等,与英飞凌领先的功率半导体、汽车微控制器、传感器以及安全解决方案,形成了高度的优势互补。双方将在ADAS/AD、物联网和5G移动基础设施等高增长应用领域,提供更先进的解决方案。

完成此次收购后,英飞凌以13.4%的市场份额,一举超过竞争对手恩智浦,成为最大的车用半导体供应商;在车用MCU领域,英飞凌也跻身前三。而恩智浦收购飞思卡尔的红利已经消失。

除了内部竞争,在面临外部压力,尤其来自美国芯片厂商的强劲对手之下,三巨头也有抱团取暖的想法。2018年,曾有消息称“英飞凌试图收购意法半导体”,甚至早前还有“意法半导体要收购英飞凌”的传闻。

英飞凌拥有汽车电子、工业功率控制、电源管理及多元化市场、智能卡与安全等四大事业部,其在功率器件领域的地位无人能撼动。

相比之下,意法半导体产品线更加宽泛,在工业控制、通信和消费电子的每个细分领域都有较强竞争力。且该公司是少有的横跨数模两界,又拥有软件系统能力的半导体厂商,以STM32 为基础的广泛开发者生态,加上意法半导体自身优秀的软件能力,相信在物联网及自动驾驶方面也会有所作为。

英飞凌和意法半导体除了在汽车电子的某些功率器件有正面竞争,其他产品重合度低,互补性强。若以意法半导体的多元化市场,加上英飞凌的专强,才有希望直面欧洲以外的冲击和竞争,如与美国强悍的半导体体系对抗。

中国市场红利

中国作为全球最大的汽车市场,于恩智浦、英飞凌和意法半导体而言,是新一轮汽车数字化革命很重要的新红利市场。欧洲三巨头早已驻扎中国深耕多时,最近几年更是以各自的市场策略,不断加强在中国市场的业务布局。

中国既是三家最主要的销售市场,同时也是其耕耘多年的新红利市场。

恩智浦在中国市场上已经有超过30年的发展历史,其众多业务早已在中国扎根。2019年,恩智浦与北汽集团签署战略合作协议,围绕汽车数字化等方面提供技术支持;另外,恩智浦也一直与长安汽车也保持非常成功和紧密的合作,吉利集团也是其重要的战略合作伙伴。除了汽车制造商之外,中国汽车行业的整个生态系统都给其带来很多合作机会。

意法半导体也早已在中国耕耘多年,特别是其STM32系列MCU,在中国有巨大的市场影响力。每年,ST都通过STM32峰会、巡回研讨会、师资培训、嵌入式系统设计大赛、技术培训课程、联合实验室等各种丰富的资源和形式,将STM32的知识触角惠及200万中国大学生。

英飞凌方面,早在2018年,大中华区的业务占全球业务的34%,中国大陆占25%,首次超过欧洲、中东和非洲。在与1998年已入华的赛普拉斯的整合之后,英飞凌获得更大的中国市场,并且英飞凌本身的功率器件在中国的销售也有巨大的增长空间。

而在美国推出"实体清单"后,很可能会在客观上帮助这三家进一步拓宽在中国的业务规模,从而帮助这三家企业提升市场排名。

彭博社统计的一份供应链数据显示,华为是英飞凌的第六大客户,约占其销售额的2.4%。英飞凌一名发言人曾经表示,该公司提供给华为的大部分产品都不受美国的限制,且能够在该公司的国际供应链中进行调整。英飞凌大部分产品都可以从欧洲、亚洲,以及中国的生产车间向包括华为在内的中国客户供货。

总结

迷失在“移动信息”革命还是坚守传统汽车的精耕细作的难题中,欧洲三巨头其实经历了从臃肿到精简,不断剥离非核心业务的过程。而此后的并购也主要集中在其各自重点发展的产业方向,或者优势互补的产业方向上。

随着PC市场和移动终端市场红利期进入尾声,5G网络普及而来的万物互联时代,电动汽车、智能驾驶、物联网等全新红利市场到来,让在这领域有着数十年积累的欧洲半导体厂商们其实已经占据了先天优势。加之,作为集设计制造封测为一体的IDM厂商,在芯片制造上并不存在制肘,他们在未来的增长空间不可小觑。

作者: 芯小仙, 来源:面包板社区

链接: https://mbb.eet-china.com/blog/uid-me-3981751.html

版权声明:本文为博主原创,未经本人允许,禁止转载!

文章评论(0条评论)

登录后参与讨论