文/侯煜

编辑/罗卿

创维集团创始人黄宏生对资本市场一直雄心勃勃,2021年3月,他曾提出:“创维计划利用资本市场的开放性寻求发展,未来可能分拆出10家上市公司,每家公司目标百亿规模。”

在此目标的指引下,近年来,创维集团在资本市场动作频频。近日,创维集团(00751.HK以下简称“集团”)启动了股票回购,导致集团公司本身和旗下子公司创维数字(000810.SZ,以下简称“数字”)实际控制人均发生变化。此外,也触发了全面要约收购数字的义务。

不过,和以往的主动出手不同,此次对A股创维数字的全面要约收购是由集团港股回购被动引发的。

数字主营业务包括数字智能机顶盒、宽带网络连接设备、虚拟现实VR设备等。基于业务的多元性和成长性,数字被集团内部视为第二增长曲线。而且作为虚拟现实概念股,数字也获得了资本市场的青睐。

一般而言,全面收购有可能引发被收购公司面临退市的风险,A股上市公司的去留备受资本市场关注。创维集团在接受《华尔街科技眼》专访时明确表示,创维集团并不存在让创维数字从深圳证券交易所退市的意图,且该要约收购事项不会对创维数字的生产经营活动产生影响,且一定要保证创维数字上市公司的地位不动摇。

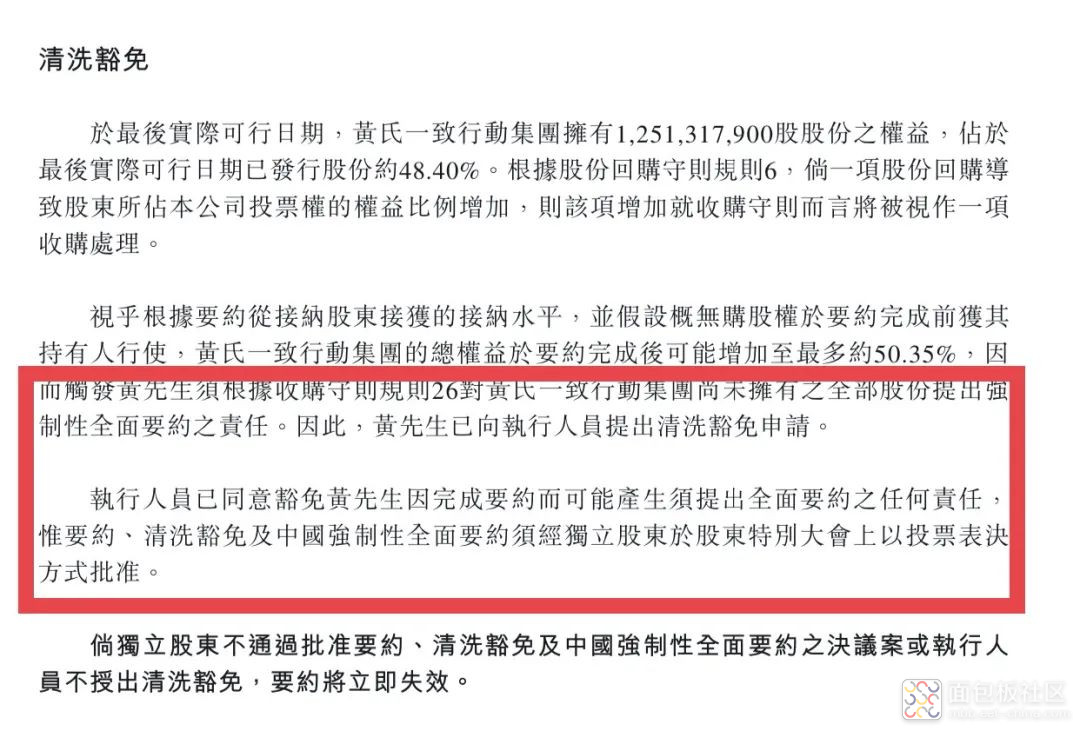

全面收购要约不可豁免

2022年12月,集团拟以要约的方式,按每股 3.8 港币的价格回购并注销不超过1亿股股份,约占集团已发行股份的 3.87%。

本次回购的行为已经完成,按本次回购股份后计算,黄宏生及其一致行动人在集团的持股比例达到约 50.35%。基于该比例超过了 50%,黄宏生及其一致行动人已经能够实际控制创维集团。

此次港股的回购引发了连锁反应,A股上市公司数字的实际控制人也发生了变化。数字控股股东RGB 及其一致行动人创维液晶科技有限公司(以下简称“液晶科技”)为集团间接控制的主体,集团通过 RGB 持有数字50.82%的股份;通过液晶科技持有数字1.73%的股份,合计间接持有数字 52.55%的股份。

集团的要约回购实施完成已经导致黄宏生及其一致行动人能够实际控制集团,进而使得黄宏生及其一致行动人成为数字的实际控制人。

这样,从2023年6月1日起,数字就从无实际控制人变更为有实际控制人,此变更是由集团港股回购被动导致的。根据国内《证券法》和《收购管理办法》,黄宏生家族(黄宏生、林卫平、林劲)及其一致行动人需要履行对A股创维数字其他股东的要约收购义务,基于规则,此要约收购由国内控制主体创维RGB作为要约收购人来负责实施。

从通常意义上来看,对于回购引发的要约收购,回购方有申请豁免的可能。创维集团是否会申请豁免关乎回购的初衷,因此也是资本市场关注的焦点,对此创维集团回复《华尔街科技眼》称,此次的全面要约收购基于收购管理办法是不可豁免的。

虚拟现实概念股引起资本市场关注

有网友在股吧中称,此次RGB收购数字,前者最高可能支出近75亿元的成本,那这项交易是否会增厚港股上市的集团公司的价值?此问题可以从收购标的成长性和收购定价两个维度来看。

首先看公司的成长性,近三年数字的营收大幅攀升,2020年公司营收仅为85亿元,但到2022年营收已经达到120亿;再看扣非净利润,数字2021年扣非净利润同比下滑28%,2022年扣非净利润同比提升的比例高达196%。从基本的财务指标营收和利润角度来看,数字的成长性良好。

华创证券认为,创维数字为全球机顶盒和宽带连接设备龙头,依托自身渠道优势和制造能力优势发力于VR/AR 和车载显示业务。公司主业机顶盒业务与VR/AR业务均可作为人机交互入口实现AI 的接入,有望充分受益于ChatGPT 应用快速拓展。考虑到新业务仍处于早期布局阶段,预计公司2023—2025 年归母净利润为10.85/13.39/15.30 亿元,对应估值20/16/14 倍。参考可比公司估值,给予公司2023 年30 倍PE,目标股价28.2 元,维持“强推”评级。

据集团内部人士介绍,创维数字被视为集团第二增长曲线,第一大业务仍然是RGB主营的彩电业务,第三条曲线则是光伏业务。

其次看收购的定价。

在《要约收购报告书摘要》的提示性公告之日前30个交易日内,创维数字股票的每日加权平均价格的算术平均值为15.02元/股,之后根据创维数字2022年年度利润分配方案,本次要约收购价格调整为14.82元/股。

要约收购价格14.82元/股,较公告《要约收购报告书摘要》前30个交易日的最高成交价和成交均价有折价,对前一个交易的收盘价和交易均价有溢价,但均在合理范围之内,定价基本合理。

此次的收购最多需要资金74.77亿元。超出履约保证金(15.16亿元)的部分,实际控制人黄宏生已承诺向收购人提供五年期无息贷款。

创维数字上市地位不改变

在一般的全面要约收购中,若收购期届满时社会公众股东持有被收购公司股份比例低于股本总额的10%,被收购公司将面临股权分布不具备上市条件的风险。

那么此次的收购是否会动摇数字的上市地位呢?数字在公告中强调,本次要约收购系为履行法定要约收购义务而发出的全面要约收购,不以终止创维数字上市地位为目的。若本次要约收购导致创维数字的股权分布不具备上市条件,收购人作为创维数字的股东将积极致力于运用其股东表决权或者通过其他符合法律、法规以及创维数字公司章程规定的方式提出相关建议或者动议,促使创维数字在规定时间内提出维持上市地位的解决方案并加以实施,以维持创维数字的上市地位。

此外,创维集团在接受《华尔街科技眼》采访时补充道,从过往经验来看,其要约期间(30个自然日期间),很少有其他股东接受要约把股份卖给控股股东(要约收购人)的(不是强制的强行要约收购)。所以从实际操作来讲,其他股东卖出股票的时间窗口非常多,一般不会选择在这“30个自然日要约期间”把股票卖给控股股东,更何况创维数字收购期内的股价一直远高于14.82元/股,基于“理性经济人”,股东在二级市场售出股份的收益远高于按14.82元/股受约卖给数字控股股东RGB。

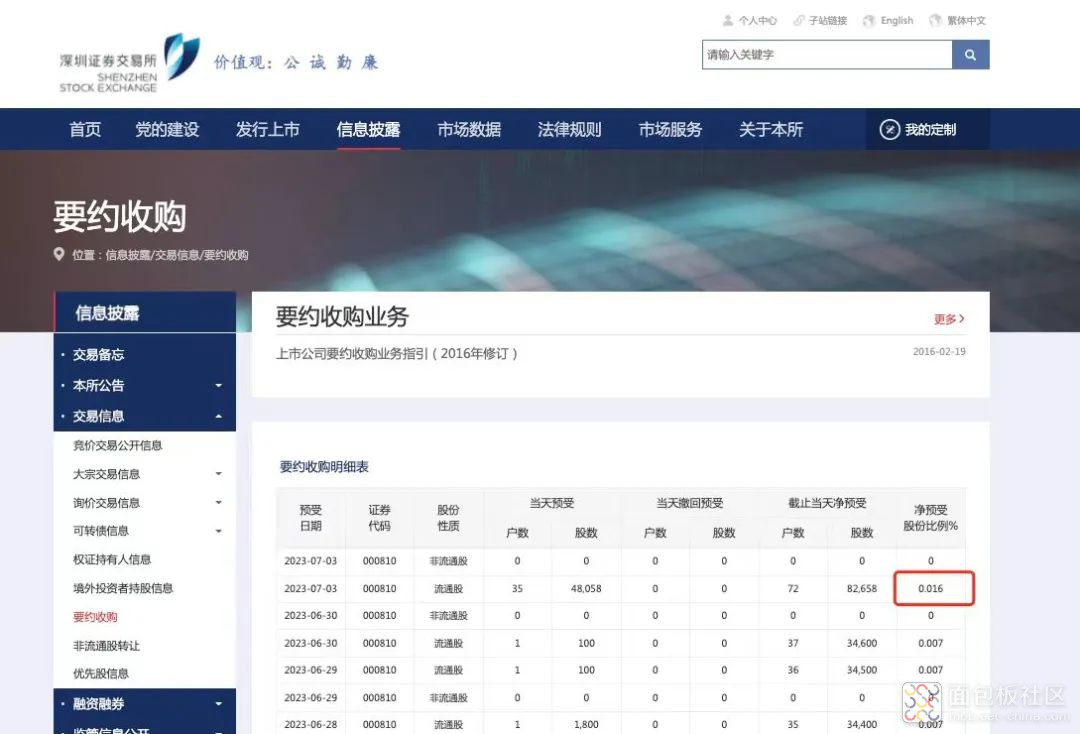

实际上,从收购价格层面来分析,目前的收购价格低于正常股价,对于多数股东而言,以此价格进行主动接受要约的可能性并不大。港交所数据显示,截至7月3日,要约收购的股份,仅占公司总股本的0.016%。所以,从以上诸多层面来看,创维数字退市的可能性其实并不存在。

部分采访实录:

华尔街科技眼:相对而言,RGB直接收购数字,除了可以避免后者的退市风险,还节省了集团股票回购股票的成本,为什么会采用这种迂回方式进行收购?是为了规避监管压力和RGB董事会阻力吗?

创维集团:基于港股创维集团(00751.HK)回购股份并注销这个“因”,被动触发了创维RGB对A股创维数字其他股东履行要约收购义务,这个“果”。要注意的是,创维RGB并非主动提出要去对创维数字(00810.SZ)的其他股东要约收购,是港股回购触发被动要约收购,也是履行一下要约的法定程序义务。

华尔街科技眼:按照相关规定,回购触发全面收购义务,有申请豁免的可能。RGB是否申请了豁免?如未申请豁免,而是按部就班履行收购义务,恰恰说明集团早有将数字和RGB业务整合的打算。将数字整合进RGB的业务逻辑是什么?是将数字和黑电资产进行打包实现协同,以增厚港股上市公司的资产价值吗?

创维集团:A股创维数字(000810.SZ)从“无实际控制人”变更为“有实际控制人”,这个基于国内《收购管理办法》等法规是不可以豁免的,基于法规必须履行被动要约收购程序。

创维RGB是创维数字的股东,创维RGB与创维数字是各自不同的法人主体,创维数字是A股独立的上市公司,且基于国内上市公司法规的要求,创维RGB与创维数字,必须保持业务、资产、财务、机构、人员等“五分开”。

华尔街科技眼:数字的资产价值和盈利能力尚佳,在公告中也提到不以退市为目的。那目前采取了什么样的预案,以保证其不退市?

创维集团:A股不以退市为目标的“只是基于法规,被动的要履行要约收购程序的要约收购”,从A股所有、全部的案例来看,这种被动要约收购,其要约期间(30个自然日期间),很少有其他股东接受要约把股份卖给控股股东(要约收购人)的(不是强制的要约);

从实际操作来讲,其他股东卖出股票的时间窗口非常多,一般不会选择在这“30个自然日要约期间”把股票卖给控股股东。

华尔街科技眼:创维集团创始人黄宏生有打造10家上市公司的愿望,目前来看创维电器和酷开的上市计划进展并不顺利?未来是否会把创维白电业务装入数字的A股上市公司的壳?这样的操作是否有难度?

创维集团:目前拟分拆的子公司(包括创维电器、酷开)按计划推进中,以公司对外刊发的公告为准。创维集团会持续研究如何提升各板块价值的资本运作方案,目前并没有具体的计划可以披露。请持续关注公司公告。

华尔街科技眼:未来12个月内对创维数字上市公司主营业务是否有调整计划?

创维集团:截至本报告书签署之日,收购人及其一致行动人没有在未来12个月内对创维数字及其控制的企业的资产和业务进行重大出售、合并、与他人合资或合作的计划,亦不存在主导创维数字进行重大购买或置换资产的重组计划。

华尔街科技眼:之前创维电器谋求IPO时,无实际控制人是一个被监管诟病的点,为什么在IPO这样的关键节点,会对外展示没有实际控制人的股权结构?

创维集团:2023年6月1日之前,黄宏生家族(黄宏生、林卫平、林劲)及其一致行动人直接持有创维集团(00751.HK)的股份是不到50%的,依据香港律师事务所的法律意见书,黄宏生家族持股不到50%并结合公司董事会董事席位的安排,是不控制创维集团(00751.HK)的股东会、董事会的,从法律意见书上认定,进而是不控制国内相关创维子公司主体的。2023年6月1日之前,国内创维集团主体下的子公司主体是按“无实际控制人”的认定。创维电器与创维数字向上追索的股权结构是一样的,2023年6月1日之前,都是“无实际控制人”的认定。

/4

/4

文章评论(0条评论)

登录后参与讨论