作为重工业的尾巴,轻工业的龙头,自行车已有100余年的历史。共享单车试图让骑行回归城市,各大品牌也开始了攻城略地。而共享单车的勃兴也为此前“式微”的自行车产业吹来了一阵春风。

“我们喜闻乐见比停车桩式公租自行车更低门槛的共享单车在城市中风靡,带动更多人在城市使用自行车。共享单车的兴起,分解了很大一部分的通勤需求,也重新培养了人们的骑行习惯。”700Bike产品副总裁郭晶晶在接受第一财经记者采访时表示。

下一站,IPO

“共享单车在厮杀,自行车厂都在‘偷笑’吗?”该问题在知乎发酵,足以见共享单车对自行车行业的影响。

这种对于消费者影响不能简单地按照“拔高”或者“压低”来划分,更应该说是“细分化”了不同定位的消费者群体。而自行车厂商到底是受惠还是受损也应分而视之。

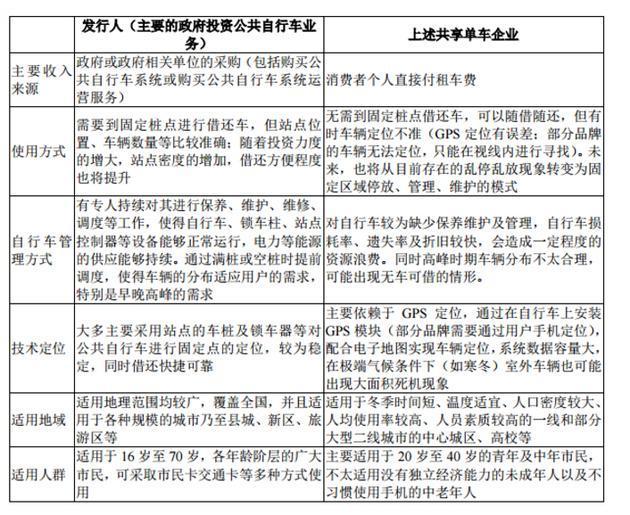

常州永安公共自行车系统股份有限公司(下称“常州永安”)是国内最大公共自行车运营商之一,主营政府付费投资的有桩公共自行车系统业务,得益于近些年各级政府对绿色出行的倡导,常州永安发展迅猛。根据招股说明书,截至2016年12月31日,常州永安全国共有超过400个市、县配备公共自行车系统。

趁着共享单车“跑马圈地”的风口,常年运营政府付费投资有桩公共自行车业务的常州永安再次冲刺IPO并获得通过,率先抢滩登陆,其在一、二线城市进行了少量的共享单车试点布局,投放量为5万辆。

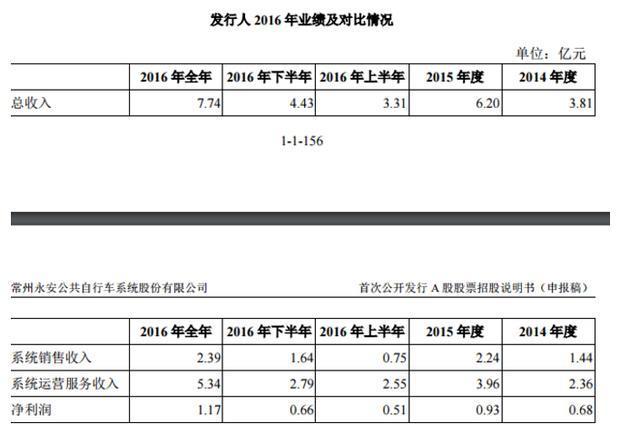

根据招股说明书,常州永安从2014年至2016年,系统运营服务收入依次为2.36亿元、3.96亿元和5.34亿元;销售公共自行车系统业务收入为1.44亿、2.24亿和2.39亿元。

其业务模式主要分为四种,一种是公共自行车系统销售模式,投资少回款快,后续的风险也比较小,平均毛利率比较高,例如南京、绍兴、温州、义乌采取的就是这种模式,业务贡献的营收占比约1/3。

第二种模式是PPP模式,包含后续的运营管理服务,即政府在系统采购之外还要向常州永安支付服务费,服务周期一般为五年或五年以上,这种模式的好处在于合同总金额较高,锁定长期收入,为公司后续一段时期的业绩提供支撑保障。业务营收贡献的营收占比约2/3。

除此之外还有骑旅业务模式(即在旅游景区提供以骑行为主体的旅行、观景、休闲相关服务)和无桩共享单车模式,但两者的业务贡献率都比较小。例如常州永安于2016年下半年在一二线城市少量试点布局用户付费无桩共享单车业务,2016年度占主营业务收入比例仅为0.12%。

然而在新的竞争环境下,政府付费的方式是否具有可持续性仍需打一个问号。在资本助力下,无桩共享单车的城市下沉速度有目共睹,在短短不到一年时间,Mobike已经在海内外50个大城市落地,ofo也已经拓展至81个城市。根据艾瑞咨询《2017年中国共享单车行业研究报告》来看,一二线城市市场需求旺盛但容量有限,三四线城市及海外市场是未来的两大拓展方向。

这种趋势似乎已经得到印证,目前Mobike已经在河南省新乡市长垣县投放了300量单车,ofo也已经进入遵义等三四线城市,这也意味着这些无桩共享单车也将与有桩单车正面较量。

“事实证明,企业在解决最后一公里的问题上更贴近痛点,且更有效率、更具创新性,理论上需要把共享单车界定为市场化手段提供的公共出行服务。”同济大学可持续发展与新型城镇化智库主任、教授诸大建表示。

以Mobike、ofo为代表的无桩共享单车也在寻求和传统单车制造商合作,拓展产能。就在19日,ofo宣布与全球最大的自行车制造商富士达签署战略合作,表示每年将获得富士达超过1000万的单车产能。今年一月份,Mobike也曾与富士康达成独家战略合作,预计为Mobike带来的年产能增量将达560万辆。

“对于传统的、一千块钱以下的中低端城市自行车来说,冲击尤为明显。这一部分自行车厂大多是无品牌、无品质的贴牌产品,满足消费者日常代步的需求。随着共享单车的兴起,车辆的成本也不低,骑行体验上基本跟低端城市自行车差不多,所以当消费者通勤的需求被满足,这一部分厂商很可能面临危机,甚至倒闭。据我们了解,已经有不少小厂商放弃自己生产,转而给共享单车代工了。”郭晶晶对记者说。

高洪庆接受记者采访时表示,“无桩式共享单车逐步替代传统有桩式单车,成为主流模式。无桩模式解放了公共自行车有桩的束缚,不仅提高了使用灵活性,而且能够刺激新的用车需求。上市是开始,战争远没结束。”

爬坡中高端市场

自行车运动市场是目前全球运动用品最大的单一市场,总金额占到全球运动市场的12.5%,市场潜力不可小觑。

在消费升级影响下,自行车市场正在从专业向大众化普及,对比传统城市自行车,中高端骑行市场反而出现上升趋势。一位在自行车供应链多年的业内人士向第一财经记者粗略地估算了一下:中国单车整体市场约在6000万辆级别,保守估算专业占比在10%左右,也有600万辆的级别了。发展空间应该会是千万辆以上级别的市场,上百亿消费能量,包括部分周边产品的消费。

不过,传统的专业中高端自行车品牌过度依赖线下店面渠道。随着互联网电商平台的发展,用户购物更加便捷,销售环节逐层减少,产品价格趋近透明,以及店铺租金成本上涨等原因使得传统专业自行车店面在近几年遭遇不小的运营压力。

但这也足够吸引大玩家们的热情。近两年来,骑行市场正在迎来前所未有的新市场机会和市场上升空间。万达、阿里巴巴在体育领域频频出手,尤其是万达在2016年与UCI(国际自行车联盟)结成战略合作伙伴,推动国内顶级专业自行车赛事。

“当通勤代步的需求被满足、骑行的习惯被培养起来,对自行车品质和体验有要求的群体就会扩大,他们追求代步之外的城市自行车需求,比如有车一族会买一辆折叠车到城市周边做4+2骑行,喜欢运动的人会给自己选择一辆有变速、设计感更好、适合城市里运动的自行车。这其实也可以看做消费升级的影响,消费者对自行车产品的需求会越来越细分,对品牌和品质有不同的要求。”郭晶晶说。

业内人士认为,具有独立设计、产品研发能力、注重品质的自行车企业会逐渐崭露头角逐渐取代传统的中高端品牌,更具市场价值;而一味靠代工制造的品牌会逐渐失去特色,变成打价格战的工具。

“中国在没有共享单车之前,其他的出行工具对传统自行车的冲击很大,而现在更多的人开始骑自行车,我认为这是最大的影响之一。对自行车厂商而言,需要考虑其产品怎样在功能以及使用场景方面跟共享单车进行区分,所以向品牌化、高端化、运动化发展是必然的趋势。”天津富士达集团有限公司分公司总经理孙昊在接受第一财经等媒体采访时说。

来源:第一财经日报

/5

/5