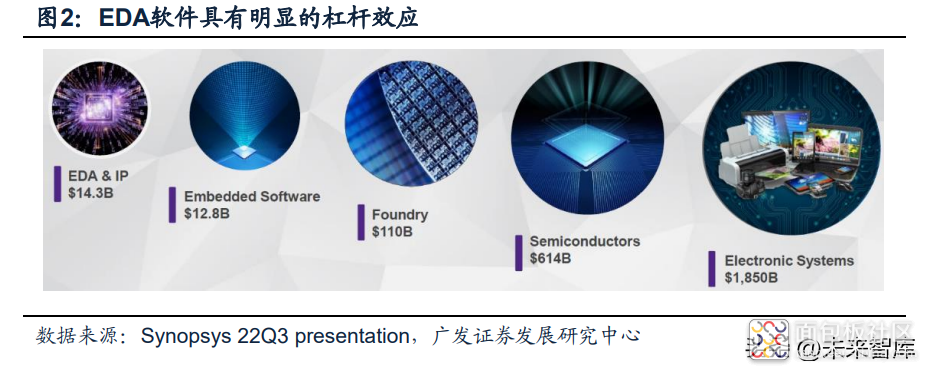

EDA(Electronicdesignautomation,电子设计自动化)是指利用计算机辅助来 完成集成电路芯片的功能设计、综合、验证、物理设计等流程的软件工具。同时, 与EDA密切相关的另一个细分市场是IP,即为设计人员提供各类预设计电路,这些 设计可以原样使用或者针对特定应用进行调整。IP的出现明显提升了各类复杂芯片的设计效率。

EDA软件起源于上个世纪60年代,主要是随着计算机辅助交互式图形设计系 统的的发展,集成电路由手工绘图设计及布局升级为自动化电路设计及布局布线。 而至80年代,商业专用集成电路(ASIC)行业的出现才推动EDA行业飞速发 展。专用集成电路主要是用于特定用途,例如录音机、视频编解码等。ASIC的出 现使得此前主要是为各类大型系统定制的芯片以更标准的方式出现,使得更多第三 方芯片设计团队能够加入芯片设计行业。

(一)行业细分及产品分类

EDA细分品类众多,三巨头工具渗透于各个领域。芯片设计涉及的流程、种类 和工艺的复杂多样性带来了EDA细分工具众多的特点,从设计前后端到制造和封 测,各细分环节都会涉及。从整体格局来看,海外EDA三巨头经过多年的发展,覆 盖全面,种类广泛,已形成全流程产品覆盖,同时在不同领域又各有优势。而国内 公司目前大多只能重点突破部分点工具,或对局部流程实现全覆盖。

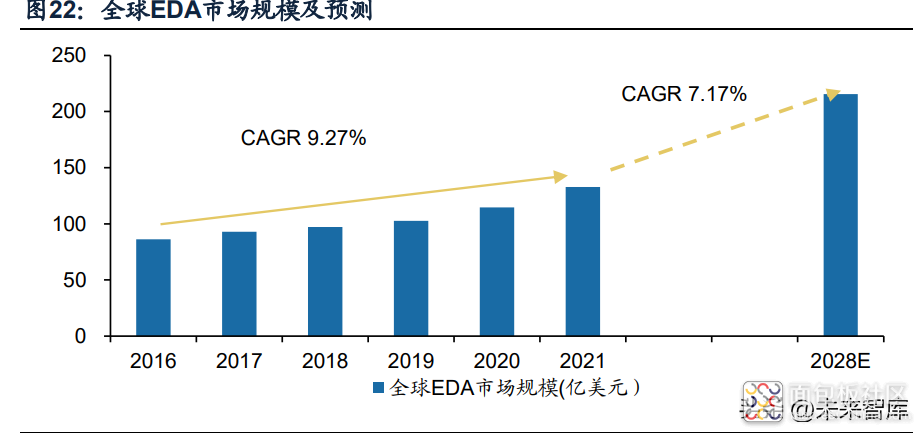

百亿美金赛道,具备良好成长性。根据ESD Alliance 数据,2016年至2021年 全球EDA市场规模不断增加,从85.23亿美元增长至132.75亿美元,2016年至2021 年复合增长率达9.27%。EDA跟随工艺、制程、设计不断升级的特点使其具有良好 的成长性。展望未来,EDA市场规模还将继续呈现较好增长。据Verified Market Research数据,2028年全球EDA市场规模有望达到215.6亿美元,结合ESD Alliance数据,则2021-2028E的年复合增速约7.17%。整体来看,全球EDA增速相 对平稳。 根据产业经验,从细分市场来看,数字芯片设计工具占据EDA市场主要份 额,约50%。其中逻辑综合、布局布线工具的份额最大,分别约占数字设计工具 EDA的40%、20%。而模拟芯片设计工具、晶圆制造以及其他在EDA市场的份额 分别约20%、10%、20%。模拟芯片设计EDA工具中版图及验证相关份额最大 (占比约50%),晶圆制造EDA中OPC相关市场份额最大(占比约50%)。

从芯片设计到制造,EDA工具应用于各流程。具体说来,在设计领域,EDA工 具根据芯片种类的不同可大致分为数字工具和模拟工具。在制造和封测领域,EDA 工具也发挥着重要作用。另外,IP也是与EDA协同发展的重要工具。具体介绍如下:

1. 数字工具

数字芯片设计流程复杂、自动化程度高、相关EDA工具种类多样。数字芯片是 指用于处理数字信号的逻辑运算的芯片,基于数字逻辑(布尔代数)而设计运行。 设计数字芯片的EDA即为数字EDA工具。以物理实现为分界,数字芯片设计可以划 分为前端(逻辑设计)与后端(物理设计)。 数字电路设计前端是指从无到有的设计,主要是规格指定(如,SPEC目录以 明确芯片的用途、规格)、架构设计(架构可理解为定义芯片各个模块按照什么模 式互相配合完成工作)、转化为RTL代码(RTL可以理解为把算法代码转化为电路 图)。数字电路设计后端是对前端的设计进行物理实现的过程。从逻辑代码到逻辑 电路到晶体管电路(物理版图),形成芯片上晶体管形状和布置,面积核布置。后端 的物理实现过程主要分为布局规划,单元布局,时钟书综合,布线等环节,得到IC 设计版图并对IC设计版图进行物理验证,最后将物理版图交给晶圆厂,晶圆厂根据掩模版在硅片上做出实际电路。总流程来看,大概有15-20个必不可少的流程。

单个流程可对应多个EDA工具。EDA工具的细分和繁多还体现在,由于设计芯片 类别、工艺、制程等各方面的差异,即使单个流程也发展出了多类EDA工具。三巨 头在单一设计流程中可以提供数量较多的软件,形成全面的解决方案。以SOC设计 过程中需要的EDA工具为例,Synopsys和Cadence可以在部分单个流程提供多达 4种以上的工具。

2. 模拟工具

模拟芯片是直接感知信号的芯片,模拟设计EDA同样重要。人类感知的声音、 图像、温度、压力、运行轨迹以及无法感知但真实存在的电磁波等就是模拟信号, 处理模拟信号的芯片称为模拟芯片。模拟集成电路设计包括原理图编辑、电路仿真、 版图编辑、物理验证、寄生参数提取、可靠性分析等环节。

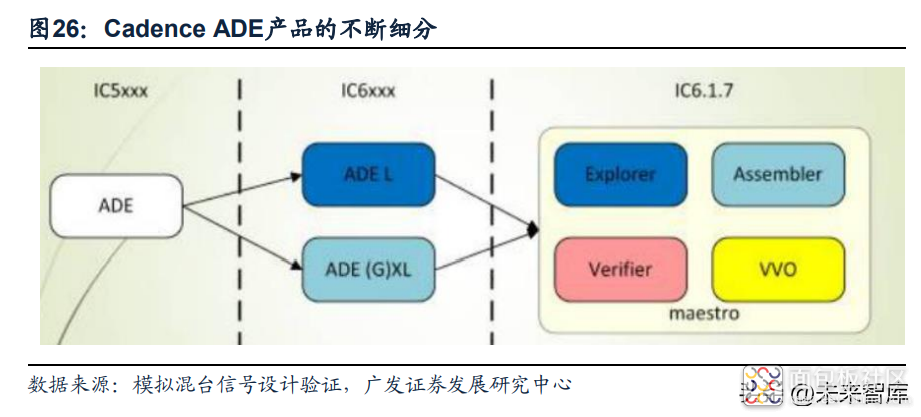

各流程可以对应多种EDA工具,Cadence对模拟流程提供数种解决方案。模 拟芯片和数字芯片一样,其具有五大主要步骤,每一步骤仍然对应着十分庞大的细 分EDA工具。Cadence是模拟芯片领域的巨头,其Virtuoso工具十几年来在模拟领 域长盛不衰,经过几十年的发展,Cadence工具版图在实现全流程基础上细分品类 发展健全完整,在每个模拟设计流程中都包含了4-5中对标不同场景的EDA产品。

Cadence在不断更新中细分EDA产品品类。以版图设计编辑为例,其 Schematic、ADE和Variation Option分别是面向不同的场景提供EDA工具,其中, ADE经过版本的不断升级,已经从原来的一种ADE晋升为了Assembler和Explorer 分工的局面,在版本 5.1.4.1中,只有一个模拟电路仿真工具ADE,而在稍后的版 本6中,则分成了两个仿真工具ADEL和ADE(G)XL。在最新的版本6.1.7中,引入了新的Cellview--Maestro仿真工具则进一步分化为Explorer和Assembler。同时又添 加了专门进行验证管理的辅助软件Verifier 。由此可见,EDA工具可以做到众多的 品类,齐全的结构。

3.制造与封测

晶圆制造EDA,生态壁垒更高。在完成集成电路设计之后,制造和封测也是必 不可少的环节。晶圆制造环节的主要EDA需求在于建模建库、TCAD、坏点查询、 良率分析等。由于晶圆制造厂的产线数据相对敏感,EDA厂商人员往往需要驻场, 面对产线做调试升级,生态壁垒会更高。当前大陆晶圆产能快速扩张,中国大陆晶 圆制造产能不断扩充、占比不断提升,也给本土制造类EDA的发展提供了良好的需 求基础。

4.IP

IP与EDA协同发展效应明显,是未来集成电路发展的重要支持。IP是指在集 成电路设计中那些可以重复使用的、具有自主知识产权功能的设计模块。在芯片 设计中,设计师可以把成熟的IP模块设计应用于多个复杂的芯片的电路设计图 中,从而避免复杂和重复的设计工作,缩短设计周期,提高芯片设计的成功率,因此EDA与IP具有强大的协同效应,IP使得IC设计变得如同搭积木一样,使得 EDA功能模块化,随着工艺节点的不断升级,单颗芯片所集成的IP数目越来越 多,未来IP的用处越来越大,将成为促进EDA发展的重要推手。

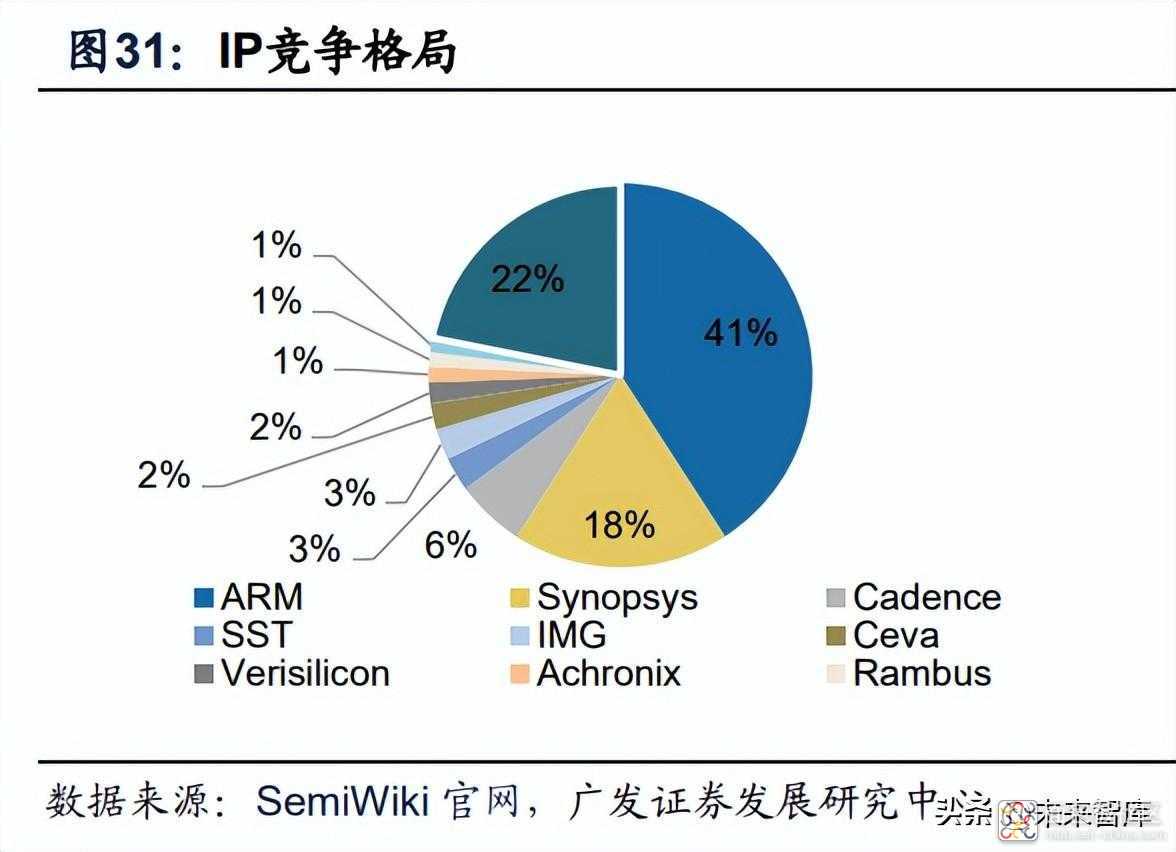

半导体IP市场规模稳健增长,海外大厂主导格局。根据maximize market research数据,全球半导体IP 在2021年市场规模约为12.5亿美元,2025年将达到 20亿美元,2020-2025 CAGR=13.8%。从竞争格局来看,海外大厂牢牢占据先发 优势。ARM 凭借 ARM架构在移动端的广泛应用,占据全球IP市场41%的份额, EDA大厂Synopsys和Cadence分列二、三位,分别占据18%和6%。

总结以上各流程中EDA的特点,细分品类繁多全面是最大的特点。EDA工具 的复杂性不仅仅体现在数字工具、模拟工具、制造封测工具本身具有众多的流程, 还体现在各个流程下可以衍生出多软件产品解决方案。整个工具链条很长且繁多。 这也是为什么EDA公司的版图扩展对并购高度依赖的原因。同时,同一工具还在不 断跟随工艺、制程等制造因素进行升级,因此EDA工具后续越来越需要和晶圆代工 厂密切配合。如在晶圆厂的新工艺开发阶段,EDA厂商就可与之密切合作,则更有 利于对工艺理解到位,加快升级EDA工具速度,具备先发优势。

(二)全球头部公司产品布局

1.Synopsys

Synopsys是EDA和IP行业的主导企业,公司成立于1986年。经过几十年的发 展,Synopsys已拥有EDA全流程工具,尤其在数字前端方面工具方面优势突出, 同时公司还在充分巩固EDA业务的同时不断扩大外围业务。复盘 Synopsys的历史, 基本可以分为三个阶段: (1)逻辑综合起家阶段(成立-90s):公司凭借拳头产品Design complier逻 辑综合EDA工具站稳市场。 (2)内生外延,大举并购阶段(90s-00s):公司通过大量并购和内部研发不 断补气产品线,这一过程中,从环节上从逻辑综合向RTL设计、模拟、验证等环节 拓展,从品类上,从各类数字往模拟芯片方向补齐能力,并不断通过并购强化自有 IP能力。 (3)多元业务、打造生态与平台阶段(10s-至今):补齐基础软件能力后, Synopsys逐步完善以EDA、IP、制造解决方案和专业服务等四大业务为主的格局, EDA产品占Synopsys总收入中的一半以上但逐年降低。同时公司在硅工程、软件 安全等方面也推出各类产品,业务不断扩大,覆盖面更广。

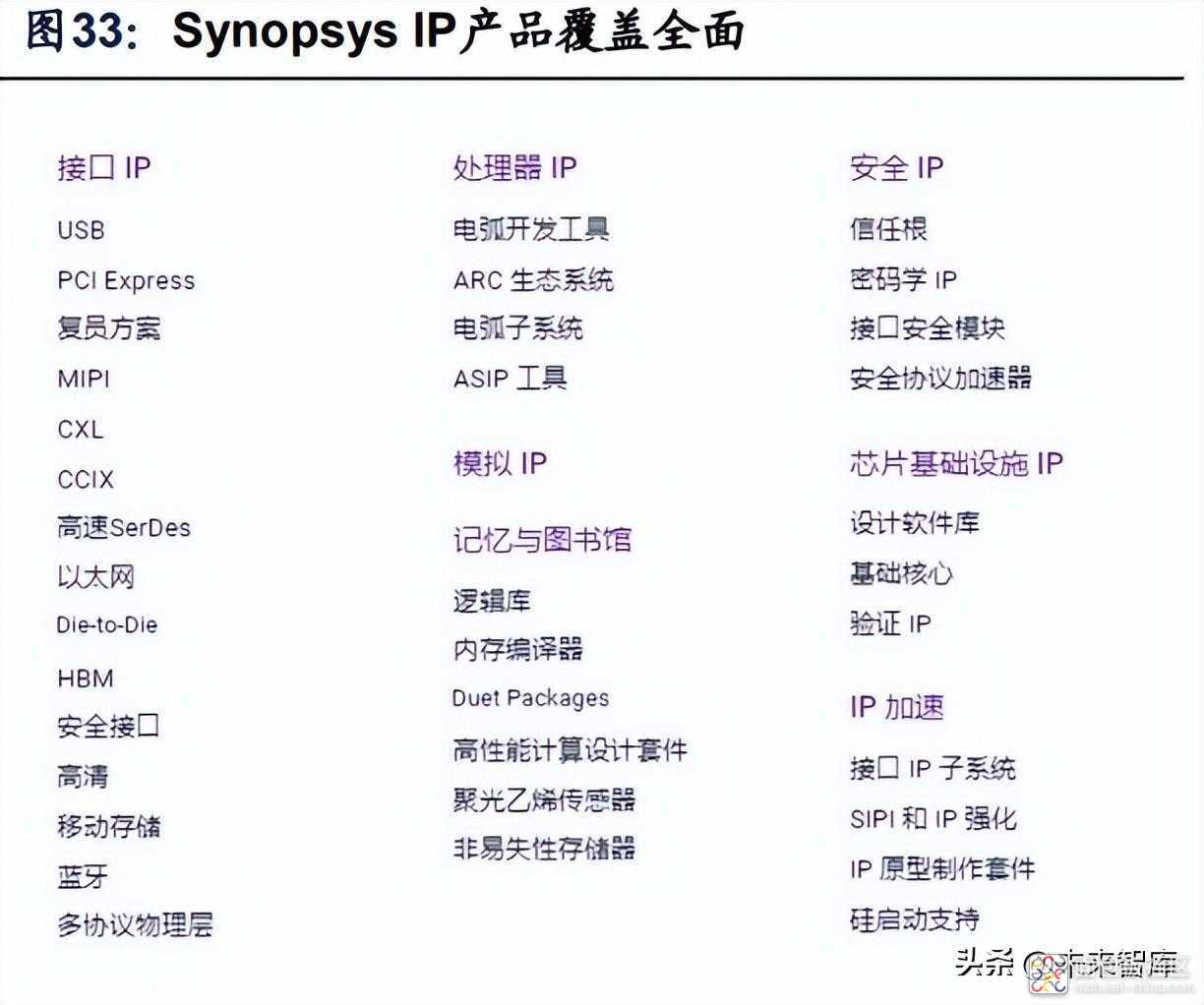

Synopsys率先进军IP领域,形成了完整的IP业务格局。公司各类IP产品发 展良好,形成了与EDA的协同进步的态势。公司早在2004年就开始在IP领域布 局,并进大规模收并购。如今,Synopsys在接口、模拟、嵌入式存储器和物理IP 领域市占率排名第一,而且在各个细分门类下形成了完整全面的工具。

Synopsys收入稳步增长。Synopsys营业收入增长较为稳定,2016年以来常 年保持在10%上下的同比增长率,公司2022财年实现营收50.82亿美元,同比增长 21%。毛利率与净利率基本稳定,毛利率常年维持在77%~80%,净利率近年来逐 渐提升,从2018年的14%逐步逐年提升至2022年的19%。公司显现出了盈利能力 和营收的稳定而渐进地增长。

2.Cadence

Cadence成立于1988年,EDA行业三巨头中的第二名,公司业务覆盖EDA、 硬件和IP。Cadence提供从芯片到电路板的全套EDA工具和完备的外延服务。如今 公司还不断在EDA领域提出创新,大力推出云服务等更多产品。 Cadence产品来看,包括EDA软件与IP。公司可以提供数字设计、定制IC、验 证、IP以及IC封装设计与分析工具及服务一系列的全套工具;公司在EDA后端设计 中占据竞争优势,并拓宽EDA外延,将机器学习、深度学习、云计算等功能添加到 Cadence技术组合中,形成产品和服务的全方位形态。

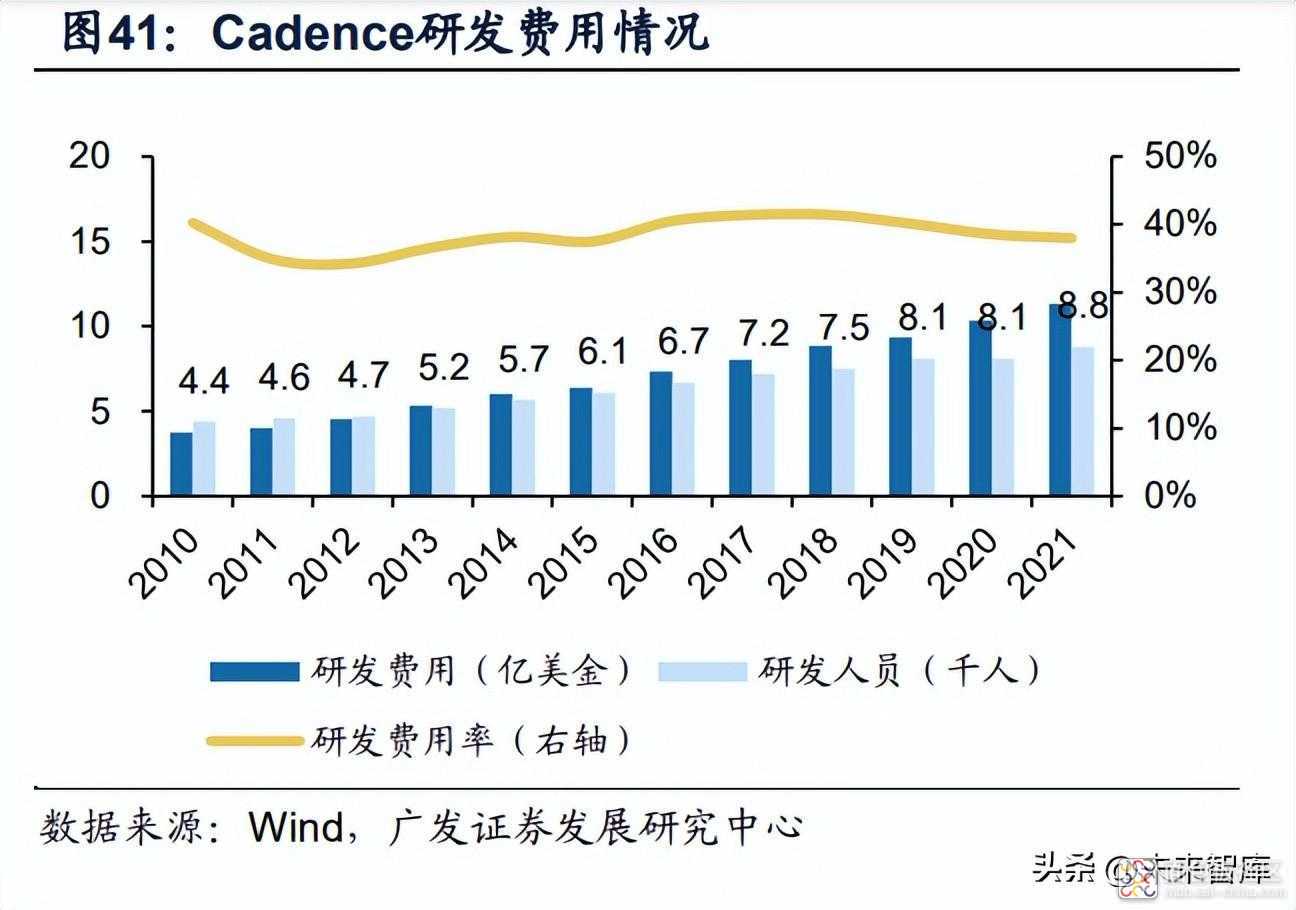

Cadence收入与净利润稳步提升。Cadence营业收入在2009年前后经历波动 后,持续稳步增长,2018~2022年CAGR为13.5%,2022年达到35.62亿美元,净 利润同样保持稳步增长,2021年公司实现净利润6.96亿美元,同比增长17.8%。公 司收入增长稳定,得益于在EDA行业十分牢固的市场地位。

3. SiemensEDA

SiemensEDA前身是MentorGraphics。MentorGraphics成立于1981年。2016 年被Siemens以45亿美元收购,成为Siemens的EDA部门,2021年正式更名为 SiemensEDA。经过多年发展,MentorGraphics在Signoff和DFT(DesignForTest, 可测性设计)积聚了不少的优势,目前SiemensEDA相关产品(如Calibre、PCB等) 依然具备优势,市场份额仅次于Synopsys与Cadence。

(三)总结

1. EDA行业细分领域较多,同一设计流程也会有多种工具,这一方面为行业内 公司提供了差异化竞争的基础;但另一方面,单个细分领域市场规模较小,依 靠单一领域初创公司难以成长

如前文所述,EDA行业比较细分。例如数字设计EDA工具就分为前端设计及后 端设计,而前端设计和后端设计又分为7、8个流程,每个流程都有对应的EDA工 具。同时单个流程也有多种EDA工具对应,例如尽管模拟设计EDA工具主要由5个 流程,但Cadence在每个流程的工具均有4到6种。 对头部公司来说,难以在短期内同时覆盖诸多细分领域,这使得初创公司能够 通过差异化竞争进入EDA行业。但另一方面,由于部分细分领域难以支撑初创公司 做到较大体量,因此被头部公司收购往往是初创公司比较好的选择。如下表所示, Synopsys、Cadence并购的诸多初创公司规模均较小。

2. EDA行业历史较长,全球头部公司通过持续高强度的研发投入、频繁并购以 及紧密的生态合作已建立较高壁垒,新进入者难以突破

当前EDA行业头部公司Synopsys、Cadence均成立于上个世纪80年代,商业 专用集成电路(ASIC)行业的出现使得EDA行业开始成规模发展,后续又在摩尔 定律的推动下飞速发展。 在过去超过30年的发展中,头部公司通过持续的高研发投入、频繁的并购以及 紧密的产业链生态合作形成了坚实的壁垒,其他公司难以对头部公司形成明显威胁。

3. EDA头部公司财务成长性及稳定性在半导体产业链头部公司中表现突出,估值也显著高于大部分公司

半导体产业链长,从沙子到芯片需要经过几千道工序,涉及到几万家公司。而 创建于1993年的费城半导体指数当前已囊括了半导体产业链的30家头部公司,包 括半导体设计、材料、设备等,是衡量全球半导体产业景气度的重要指标之一。我 们选取了其中自2006年至今有公开财报数据的27家公司(除格罗方德、恩智浦、 威讯联合以外),与Synopsys、Cadence对比。如下表所示,主要有以下结论:(1) EDA头部公司成长能力突出:营收增速基本在27家公司中位数水平,但扣 非利润增速、经营净现金流增速优于中位数,尤其近10年以来。 (2) EDA头部公司财务稳定性突出:从营收、经营净现金流同比增速标准差来 看,EDA公司比27家公司明显更小,显示出更强的成长稳定性;尽管EDA 公司扣非利润增速的稳定性比营收及经营净现金流略弱,但仍与27家公 司中位数水平相当。 (3) ROE角度,相较于27家公司中位数水平,两家EDA头部公司有明显不同, 其中Synopsys弱于中位数水平,而Cadence基本在75%分位数附近。 (4) 最后从PE估值角度看:近10年以来,两家EDA公司PE估值倍数明显更高, 基本与27家公司75%分位数水平相当。 以此看,在半导体产业链中,EDA头部公司质地优异,相对更能获得市场认可, 并匹配更高的估值。

(报告出品方:广发证券)

来源:未来智库

/4

/4