❖5G 是未来半导体增长的主要动力之一

(1)滤波器(Filter)(2)功率放大器(PA),(3)通信基带芯片(Baseband)等是主要受益器件。海外企业建议关注 Skyworks、Qorvo、Murata、Broadcom及代工厂商 TowerJazz、稳懋。国内公司建议关注拥有化合物半导体代工能力的三安光电,手机天线厂商信维通信,以及中国厂商在滤波器等器件上的突破

❖手机行业增速整体放缓,射频前端

存在结构性增长机会

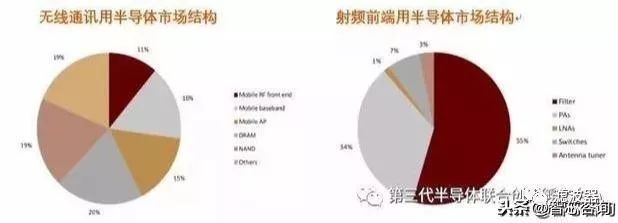

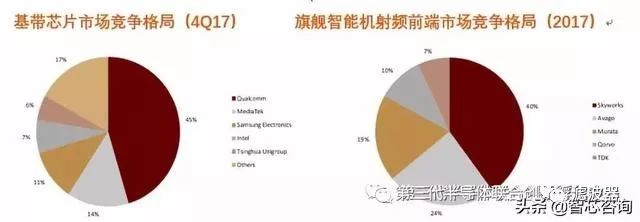

在智能手机普及率提升的带动下,2012-2017 年无线通信芯片实现了 9.7%的年复合增长率,2017 年市场规模达到 1,322 亿美金,占全球半导体市场的 31%。展望未来,随着手机出货量增速及硬件规格升级的放缓,预计行业总体增速放缓到2.9%左右。但包括滤波器、功率放大器、开关等在内的射频前端存在结构性增长机会。

❖5G 如何推动射频前端升级?

5G 与 4G 相比主要变化包括:(1)采用3.6GHz,4.9GHz 甚至 6G 以上等更高的频率;(2)采用 Massive MIMO 技术实现多个信道同时通信;(3)更大的带宽;(4)更复杂的编码方式;(5)更低的时延。其中更高的频率推动滤波器工艺从 SAW 向更高单价的 BAW 升级,Qorvo、Skyworks、Murata 等主要滤波器公司受益。(2)会推动功放及天线用量的提升,建议关注台湾化合物半导体代工大厂稳懋及国内的三安光电。多天线趋势利好信维通信。(3)(4)(5)会推动各类射频器件设计难度,同时对基带芯片的处理能力提出要求,导致基带芯片厂商的距离拉大,更有利于头部厂商如高通。

❖射频前端竞争格局:滤波器是中国企业最大盲点

滤波器是金额占比最大的器件(2017 年占比射频市场 54%)。由于需要特殊的工艺,滤波器厂商一般采取 IDM 商业模式,Murata、TDK、Qorvo、Broadcom/Avago 等占据 80%以上市场份额,而麦捷科技等中国企业还处于初期阶段。功率放大器在金额上位列第二(2017年占比射频市场 34%)。稳懋,三安等 PA 代工企业的兴起,带动 Vanchip等一批中国企业快速发展,联发科,海思等基带芯片厂商也直接参与部分 PA 的设计,行业竞争较为激烈。开关(Switch)2017 年金额占比 7%。采用 RF-SOI 工艺制造,以色列代工厂 TowerJazz 占有较大全球市场份额;中国主要开关设计企业包括卓胜微等。

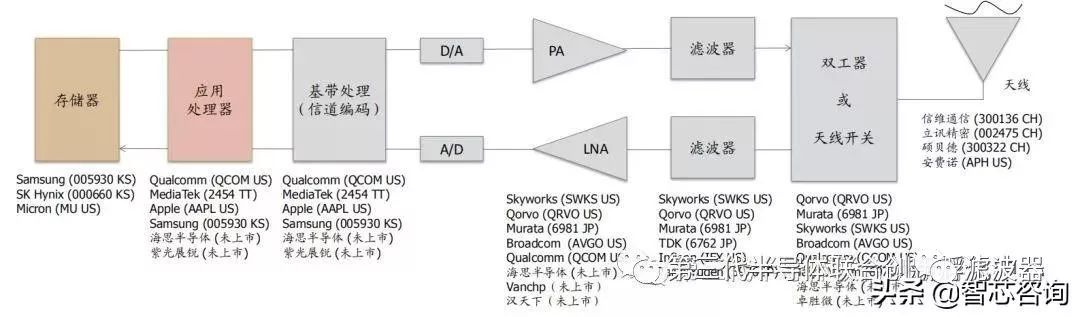

1. 无线通信芯片概要:未来五年增速放缓,射频前端成为主要驱动力 在智能手机普及的带动下,2012-2017 五年无线通信芯片实现 9.7%的复合增长率,根据iHS 的数据,2017 年市场规模达到 1,322 亿美金,占全球半导体市场的 31%。展望未来,随着手机出货量及硬件规格升级的放缓,预计行业总体增速下降至 2.9%左右。但由于 5G需要支持新的频段和通信制式,包括滤波器,功率放大器,开关等射频前端存在结构性增长机会。按照智能手机无线通讯系统来看,我们可以按数模、模数转换器(D/A A/D)为界,将智能手机分为数字信号侧及模拟信号侧。手机射频前端主要处理模拟信号,而基带芯片及应用处理器负责数字信号的处理。

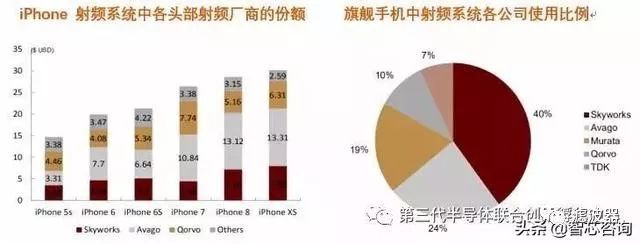

►射频前端(Radiofrequency front-end)2017 年全球市场规模约 147 亿美元,主要作用是信号放大、筛选及收发。按器件种类来看,射频前端模组可以分为放大器、滤波器、天线开关/调谐器及天线四部分。其中滤波器(55%),功率放大器(34%)占比最高的两类器件。射频前端全球厂商有 Skyworks(SWKS US)、Qorvo(QRVOUS)、Broadcom(AVGO US)、Murata(6981 JP)、TaiyoYuden(6976 JP)等。

►基带芯片(Baseband):2017 年全球市场规模约 202 亿美元,主要作用是信道编码。根据 Strategy Analytics 的预测,未来几年内,受到智能手机出货量增速下滑,摩尔定律延续导致芯片成本降低的双重影响,基带芯片除 LTE 细分市场外,其余均可能出现倒退。基带芯片厂商有高通(QCOM US)、联发科(2454 TT)、三星(005930 KS)、英特尔(INTC US)、华为海思、紫光展锐等。

►存储器(Memory):2017 年全球无线通信用存储器市场规模约 520 亿美元,主要包括 DRAM 和 NAND。每台手机DRAM bit 需求在过去五年内年复合增长率高达 41%。在2018/19 年需求增长将放缓至 18%左右;NAND 方面,2017 年手机 bit 需求同比增长36%,与 2016 年的 51%相比有所下降,未来两年需求增长将放缓至 30%左右。供应商方面,三星、SK 海力士及镁光均为手机存储器市场的竞争者。

►应用处理器(AP):2017 年全球市场规模约 212 亿美元,主要作用是本地数据处理。过去两年 AP 增速较慢,未来随着 AI 协处理器的渗透率上升,可能有一定拉动效应。ARM 是手机通用的计算芯片架构。Apple,华为等手机厂商以及高通,联发科等芯片厂商都致力于开发基于 ARM 架构的应用处理器

智能手机无线通讯系统组成及相关公司

以iPhone 手机为例,在 2010 年其射频前端的单价仅为5 美元左右。随着通信 3G4G,再到 4.5G 通信标准的演进,手机所支持的通信频点增多,可同时通信的通道增多,带宽变大,均推动手机射频前端价格上涨。到 2017 年,iPhone 的射频前端单价上涨至 25 美金左右,占整机成本比例也上升至 10%(统计样本不含搭载 OLED 全面屏的 iPhone X)

2. 5G 对无线通讯芯片产业链的影响 5G 技术将推动手机终端射频系统的全面升级。为了获得手机通信速率的大幅提升,5G将引入 Sub-6GHz 和6GHz 以上频段通信,同时需要利用 MIMO 技术由现有的2 通道通信向 4~8 通道通信演进。

5G 对半导体的发展的需求

► 滤波器:为添加新频段通信功能,需要提升滤波器数量。4G 到 5G,Skyworks 预计滤波器数量平均将由 40 只提升至 50 只。且高频通信场景中,现有 SAW/TC-SAW 滤波器将替换为 BAW/FBAR。现有滤波器头部厂商因为市场规模提升直接受益,相关标的如 Murata、Avago。国内有BAW/SAW 滤波器制造能力的厂商可能享受国产替代红利、麦捷科技等。

► PA:为实现从 2 通道向 4 通道通信,PA 数量预计将可能翻倍提升。长期看,为支持更高频率信号的输出,现有 GaAs 材料也可能向 GaN 材料功放升级。现有 GaAs 功放厂商直接受益于功放数量提升带来的市场机会,相关标的包括全球 GaAsPA 代工龙头稳懋等,国内国产替代逻辑标的包括三安光电等。

► Switch & Tuner:射频开关和调节器同天线通道数相关,4G 到 5G 终端开关数量可由10 只升至 30 只,因此市场规模不断提升。4G 时代 Switch & Tuner 基于 SOI 工艺制造,5G 时代 SOI 工艺将提升至45nm。SOI 开关市场竞争激烈,价格便宜(0.10~0.20美元)。由于目前 RF SOI 产能供不应求,有利于 SOI 代工厂,标的包括 TowerJazz 等。

► 天线:通过Massive MIMO 技术提升通信速率,终端由 2 通道向4 通道通信发展,导致天线数量由现有 2 天线向 4~8 天线提升。为了减小尺寸、可有若干解决方案,包括 PI 基材向 LCP 基材或 LDS 方向演进。苹果在新 iPhone 中选择 LCP 软板方案。天线数量提升和新工艺的加入有利于天线提供商信维通信等。

► 集成化趋势明显。射频大厂通过模块化产品提供一揽子解决方案,降低手机大厂采购成本,推动自有全线产品的同时,提升了毛利率水平。趋势有利于全面布局的龙头射频公司,如 Skyworks、Murata、Qorvo、Avago、Qualcomm 等。

5G 将带动射频系统的升级。相比 4G,5G 将在理论上带给手机空口速率 10 倍以上的提升以支持更大带宽的通信;同时 5G 要求空口时延从 10ms 下降至1ms 量级,以支持车联网、工业互联网等场景。

5G 相关半导体材料工艺及相关公司

►高频率引入。5G 将使用 Sub-6GHz 和 6G以上频谱。2.5GHz 以上滤波器的选型将由SAW/TC-SAW转为 BAW/FBAR。高频率功放材料可以选择 GaN、SiGe 等。天线开关OI 组件的工艺也将提升至 45nm。

►多通道通信。频段变高的同时,现有手机双天线的模式可能升级为 4~8 天线,以实现 MIMO 通信。多个可选通道可以组合实现更宽频段(载波聚合技术)通信。在 3GPP的 R15 中定义了 600 多个新的载波聚合组合。组合过程中对开关的工艺精度要求提

升。

►大带宽通信。相比 4G 的 20MHz,5G 单通道理论值为 100MHz,大带宽的滤波器、功放、天线的设计难度均有提升。

►复杂编解码。5G 通过更复杂的编码实现频谱利用率的提升和更强的多址。基带芯片的处理能力进一步提升。同时多通道、高频率和大带宽,也在推动基带芯片的数据吞吐量提升。

►低时延通信。5G 对系统端到端的时延要求苛刻,空口时延更限制在 1ms 量级,这对天线开关等元器件的敏捷性提出了挑战。

►新材料。半导体衬底如 SiGe、GaAs 具有电子迁移率高,噪声性能好的特点,在微波和毫米波频段内这些器件的性能远远优于硅器件。GaAs 工艺已成为微波毫米波集成电路的主流工艺。GaN 作为宽带半导体材料,有高电子迁移率、高的载流子饱和漂移速度和高击穿场强等,成为未来的射频主流材料代表。另外,在制备中,微波毫米波集成电路一般在介质基片材料(如氧化铝、石英、蓝宝石等)上,采用厚膜工艺(如低温/高温烧结工艺、印刷工艺等)或者薄膜工艺(如溅射工艺、电镀工艺等)制备。·

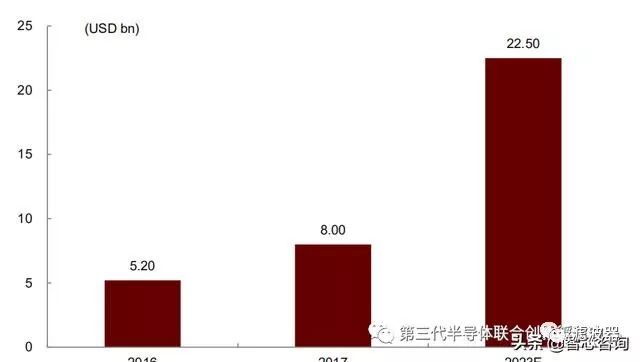

2.1滤波器:SAW、BAW、LTCC 迎来发展机会

滤波器的主要作用是在杂乱的空间将目标信号过滤出。随着手机支持频率的增加和MIMO 技术的引入,滤波器需求指数上升。Skyworks 测算,3G 时代终端约覆盖 5 个频段,4G 时代上升为 20 个频段,5G 时代可能超过 40个频段。叠加 WIFI、蓝牙和导航系统,中期滤波器的用量在50 只水平。以单只滤波器价格 0.2 美元估算,单个手机中滤波器的成本将达 10 美元。根据 Yole 统计,2017年全球手机滤波器市场规模 80 亿美金,预测随着 5G 的成功部署,2023 年可达 225 亿美金,复合增速接近 20%。

终端滤波器市场规模预测

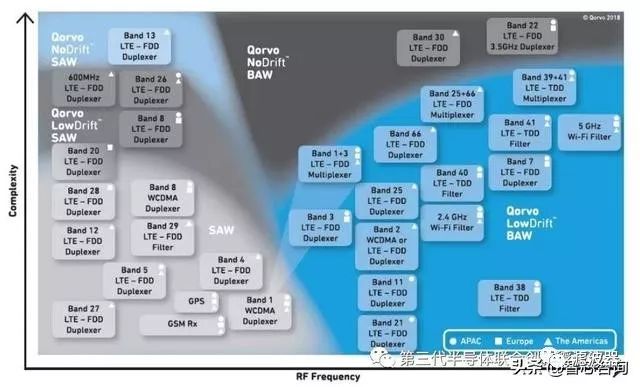

SAW 和 BAW 滤波器的应用场景

按产品种类来分,滤波器主要包括 SAW(声表面波滤波器)和 BAW(声体波滤波器)。两者均基于压电效应通过电-声-电的转换达到滤波效果。SAW 滤波器2G、3G、4G 已广泛应用,一般工作在 1.9GHz 以下频段,最新的研究将应用上限推广到了 2.5GHz 左右。而BAW 滤波器一般工作在 1.5GHz~6.0GHz,最高可以工作在 10GHz 以上,在高频通信中应用更为适合,另外相比 SAW 温漂较低

滤波器的设计:SAW 和 BAW 滤波器不同频段的滤波器设计难度不同,部分频段由于相邻

频段相对洁净,设计更加简单,提供全频段的设计能力公司寥寥无几。

滤波器的制造:最关键的工序是高品质的压电层均匀一致淀积。我国企业在工艺层面相比海外企业有明显差距。因此产品的可靠性较低。Murata、Qorvo、Avago 等滤波器厂商目前仍以 IDM 模式为主,而且一体化的设计制造能力帮助产品提升了稳定性。

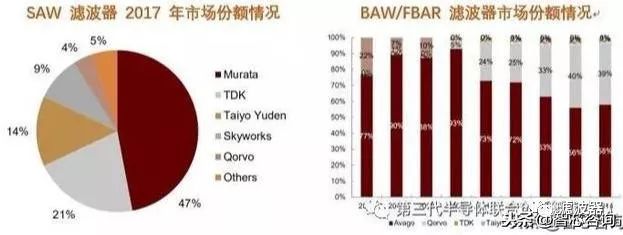

滤波器市场:SAW 多年来 Murata、TDK 和 TaiyoYuden 占据 80%以上份额,TDK 和高通合资成立了 RF360 后成为挑战者。BAW/FBAR 市场基本被 Avago、Qorvo 垄断。

国内情况:上述滤波器厂家技术不断创新,竞争力不断提升。国内 SAW 滤波器的厂商有麦捷科技、德清华莹(信维通信持股 19.5%子公司)和好达电子等。目前麦捷科技同26所合作生产 SAW 滤波器,产品进入了华为、TCL、闻泰等公司的产品线。德清华莹同55所合作,提供 SAW 生产能力,滤波器月产能 8000 万颗。好达电子的 SAW 滤波器进入了中兴、魅族等手机的供应链。另外目前我国的 FBAR 在13 所、清华大学、浙江大学、天津诺斯微电子均有样品或小规模出货。

另外,在高频超宽带场景(如 3.3-4.2GHz;3.3~3.8GHz;4.4~5.0GHz)通信中,终端如果采用 CPE,单通道可达 500MHz,以低温共烧陶瓷(LTCC)工艺制作的滤波器的应用将更加普遍。相比 SAW 或 BAW 滤波器,LTCC 虽然可处理高频信号,但选频能力较差。但LTCC对高功率场景的处理能力优于 SAW 或 BAW 滤波器。

2.2功率放大器(PA):GaAs 产品进一步发展,GaN & CMOS 作为补充

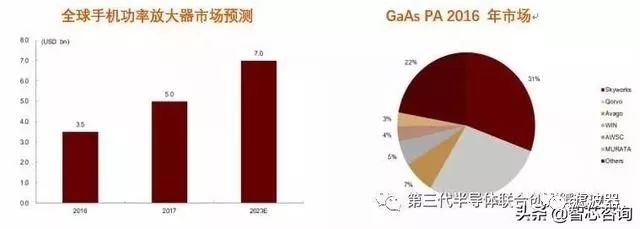

PA 用于将信号功率放大输出至天线以发射信号。手机 PA 随着天线的数量增多而增多。根据 YOLE 统计,PA 市场将由 2017 年的 50 亿美元增长至 2023 年的 70 亿美元,复合增速为 6%。市场容量在 4G 时代被滤波器超过,排名第二。

从 3G 时代起由于击穿电压、输出功率等优势,GaAs 材料代替 CMOS 材料成为PA 市场主流材料。5G 时代,预计 GaAs 依然是手机功放的主流方案。全球 GaAs 市场被 Skyworks、Qorvo和 Avago 等垄断,三家合计份额接近 70%。目前 GaAs 射频已经形成了完整的产业链。

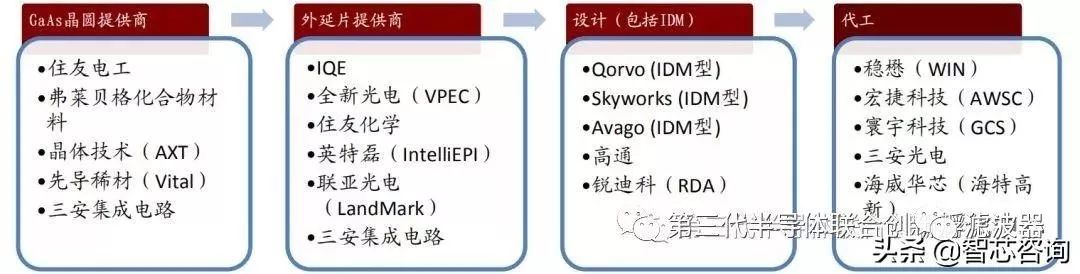

► GaAs 晶圆:日本、美国和德国垄断,住友电工(Sumitomo Electric)、弗莱贝格化合物材料(Freiberger Compound Materials)、晶体技术(AXT)三家公司占据约 95%市场份额。国内厂商呈现追赶趋势,包括光导稀材、三安集成线路等。

► GaAs 外延片:生产主要采取外包模式,四大外包领导厂商:IQE、全新光电(VPEC)、住友化学(包括住友化学先进技术和 SCIOCS)、英特磊(IntelliEPI)。其中 IQE 为全球最大的外延片生产商,市场份额超过 50%。我国三安集成电路也有生产能力。

► GaAs 功放设计:生产以“IDM”大厂和“设计+代工”大厂模式并存,其中 Skyworks、Qorvo 和Avago 均为 IDM 模式,高通曾于 2014 年采用 CMOS 制程的 PA,后 2017 年与 TDK 成立合资公司“RF360”,生产 GaAs PA 产品。另一大厂 Avago 2017 年末以 1.85亿美元入股稳懋成为第三大股东,未来在扩产中可能会选择 Fabless 路线。

► 代工:稳懋作为全球第一 GaAs代工龙头,主要客户为高通、Avago、Murata、Skyworks、RDA、Anadgics 等。

全球 GaAs 射频 PA 产业链情况

随着更多厂商的加入,PA 市场的竞争进一步加剧。因此头部厂商将 PA 同基带、开关等芯片绑定销售,以提升竞争力。中国厂商在设计、代工等领域也有一定竞争力。国内公司渐渐掌握了 GaAs PA 技术,出现了近 20 家设计公司,如汉天下、唯捷创芯等,其中紫光展锐的 4G PA 已于 2016 年 12月通过高通公司的平台认证,汉天下 PA 也已进入三星产业链。后续国内的 PA 设计厂商有可能带动本土代工业的发展。国内代工相对领先的厂商包括三安光电、海特高新等。为了实现进一步集成,仍有部分公司基于 CMOS 研发高频功放。射频 CMOS 由于集成度提升,成本更底,但是性能与 GaAs 或 GaN 相比有差距。目前主要用于蓝牙、Zigbee 等应用。高通曾收购子公司 BlackSand 剑指 CMOS PA 但最终成果寥寥无几,可见短期硅基材料的 PA 仍需要大量的研发投入。

2.3开关、LNA&天线调节器:SOI技术向 300mm 升级,MEMS技术成为补充

射频开关是指可对射频信号通路进行导通和截止的射频控制元件。其性能指标主要是隔离度、工作带宽、插入损耗、开关时间、功率容量、使用寿命等。

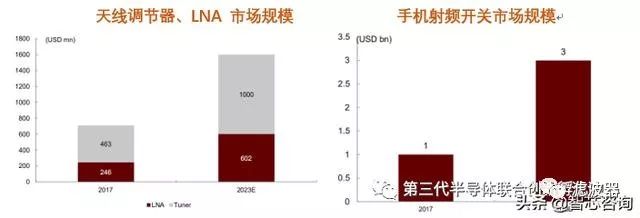

类似于滤波器的需求提升,5G 因为频段的增加将带来通道数的提升,进而推动开关市场的容量增长。根据 YOLE 预测,终端射频开关市场规模将由 2017 年的 10 亿美元增至 2023年的 30 亿美元,复合增速约为 20%。

天线调节器 Tuner 市场也将迎来增长,从 2017 年的 4.63 亿美元向10.00 亿美元发展,复合增速约为 14%;LNA 从 2017 年的 2.46 亿美元增长至2023 年的 6.02 亿美元,复合增速约为 16%。

SOI 技术指在绝缘衬底上生长半导体层的技术,通过绝缘衬底实现有源层和衬底层的电气连接隔断。SOI 器件拥有尺寸小、寄生电容小、速度快、功耗低、集成度高、抗辐射能力强等优点,特别适合开关和转换器低插损、高线性、高速的要求。

目前 95%以上射频开关基于RF-SOI(绝缘体上硅)工艺制造。LNA 和 Tuner 目前也有向 SOI 技术转向的趋势。5G 时代LNA 需要尽可能靠近天线放臵,从现有 130nm 工艺向45nm 工艺节点能力发展可以帮助实现开关、LNA、Tuner的集成。需要 300mm 晶圆的支撑。

SOI 的产业链包括衬底供应商、晶圆厂、设计厂商三个环节。

全球 RF-SOI 产业链情况

► 衬底。全球衬底生产商仅为 Soitec、Shin-Etsu、GlobalWafers 和中国厂商上海新傲Simgui,其中 Soitec 拥有70%的市场份额。根据 Soitec 预测,由于频谱的迅速增加,预计 2018 年将出货 150 万至160 万只 RF SOI 晶圆,同比增长 15%~20%,2020 年晶圆出货量将超过 200 万片。

► 加工。2018 年全球 95%的 RF SOI 芯片均基于200mm 晶圆制造,随着 SOI 器件的广泛应用,目前200mm RF SOI 产能存在瓶颈。而 GlobalFoundries、TowerJazz、台积电等也在扩产 300mm RF SOI 产能。

中国厂商在 SOI 衬底、设计和加工领域都有涉及。我国衬底厂商新傲科技(Simgui)作为SOI 材料的主要供应商,通过自主研发和同 Forrotec、Gritek 等海外公司的合作,已具备提供 5G SOI 材料的能力,计划到 2019 年下半年完成年产 40 万片的产能扩展。加工方面,中芯国际正在推进 0.13um RF-SOI 平台的升级,部分厂商如 GlobalFoundry 在中国也有设厂。国内的 RF-SOI 发展受制于硅片进口制约,200mm~300mm 的硅片供应能力较差。

另外,天线调谐器和射频开关目前也可以选择 RF MEMS 技术路径,天线调节器中已经有应用。Cavendish、Menlo Micro 和 AAC 子公司 WiSpry 正在面向移动通信开发 RF MEMS 器件。据 Cavendish 介绍,RF MEMS 开关插损可以做到 RF SOI 的 1/5。2018 年三星 GalaxyA8已经采用了 Cavendish 的技术,期望降低射频系统的耗电等。然而 RF MEMS 的应用需要价格、封装和可靠性的进一步优化。

2.4天线:MIMO 应用确定,LDS 和 LCP 天线成为趋势

天线系统是射频系统中关键的组成部分,目前有被集成至射频模组中的案例,但未被集成至芯片级,是射频半导体领域的补充。

5G 将推动天线数量从现有的 2 天线扩展至 4~8 天线以最终支持 4×4 MIMO。但由于尺寸原因,相当长的时间内不会再进一步提升。

另外,由于全面屏等新趋势出现,手机内部空间受到进一步限制,天线的制作工艺也在发生变化。目前主流的手机天线制作工艺包括 LDS、FPC 等。

► LDS 利用激光镭射技术在手机外壳等支架上化镀金属,可节省空间,降低干扰。但成本相对较高。

► FPC 软板因为优质可挠性代替了 LTCC 基板。FPC 有铜箔+胶+基材层叠而成。基材的选择包括聚酯(PET)、聚酰亚胺(PI)、液晶聚合物材料(LCP)、聚萘二甲酸乙二酯(PEN)等。PI 虽然价格稍高,但可耐高温加工,成为主流天线材料。而 LCP 作为新材料在高频拥有更低的损耗、更低的吸潮性和更好的挠性,适用于微波,毫米波通信应用。Phone X 共用 4 个 LCP 软板,分别用于天线、中继线和摄像头模组。LCP 天线的制作难度相比 PI 天线提升,价格为 PI 的数倍。目前 FPC 软板的供应商包括:Murata、嘉联益、臻鼎、台郡科技等。LCP 天线生产商包括:Murata、嘉联益、安费诺、立讯精密、信维通信、Career 等。

2.5基站用射频器件:处理器自研为主,功放选择 GaN

基站处理器以自研为主

5G 基站市场整体规模相对终端较小。根据 DG Times 预计,2020 年5G 基站整体市场规模为 11.43 亿美元,到 2026 年增长至 342.86 亿美元,2012~2026 年的复合增速在 50%以上。到 2026 年市场规模约为手机的 1/16。然而 5G 基站相比手机功能仅为连接。因此 5G 基站射频市场基本等同于整体市场规模,同手机射频市场规模处在同一量级。

基站和手机射频系统比较

由于以上不同,基站市场的半导体选型存在差异。

基站基带半导体芯片一般选择自主研发或合作开发,Intel、中兴、华为、Nokia、Ericsson、三星等公司均设有自己的研发团队。早期开发以 DSP 和 FPGA 作为主要控制芯片,一旦技术成熟,即设计为成熟半导体芯片,部分选择 FPGA 以增加灵活性2017 年全球电信设备市场规模 372 亿美元,由于基带 ASIC 均为自制,没有明确比例显示市场规模。ASIC 处理芯片目前一般采用 10/7nm 技术研发。一般为 Fabless 模式,选择台积电等 Foundry 代工生产。FPGA 全球市场规模约为 40 亿美元,其中 Xilinx 占比超过 50%。

功放发展趋势:关注 GaN 市场

GaN已经取代LDMOS 成为下一代功放的重要材料。预计毫米波频率功放将采用 GaN 材料制作,一大好处是提升功放的空间利用率。

GaN功放已经在雷达等军用市场有了一系列应用,2017 年市场规模约为 3.84 亿美元,YOLE预测 2022 年市场规模因为通信业的加入将达到 11 亿美元。通信市场需求将首先来自于基站射频市场,用于替代 3.5GHz 以上高频通信中 LDMOS 器件的问题。但 GaN 工作在高电压(10V 以上),在手机终端(3~5V)如何支持其正常工作还有待研究。

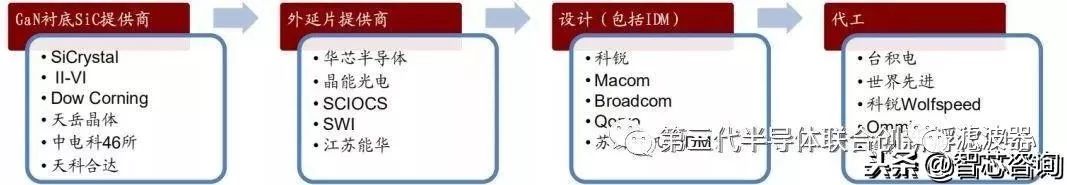

全球 GaN 射频PA 产业链情况

氮化镓器件的制造有两种衬底方式,一种是 GaN-on-SiC 工艺,由 Qorvo 和其他大多数厂商采用,占比 95%以上;另一种是 GaN-on-Si,由 Macom(子公司 Nitronex)采用。在 LED产业链中,GaN 也有选择蓝宝石衬底路线。科锐(Cree)旗下的 Wolfspeed 是纯 GaN 生产商,不生产其他材料器件;还同时是 SiC 衬底供应商龙头,市场占比超三分之一,同德国 SiCrystal、美国 II-VI、美国 Dow Corning合计占比该市场超 90%份额。国内厂商在电力电子行业积累更为深入,在射频领域苏州能讯布局相对领先,有望进入基站 GaN 产业链。

2.6射频集成化带动产业链向头部厂商集中

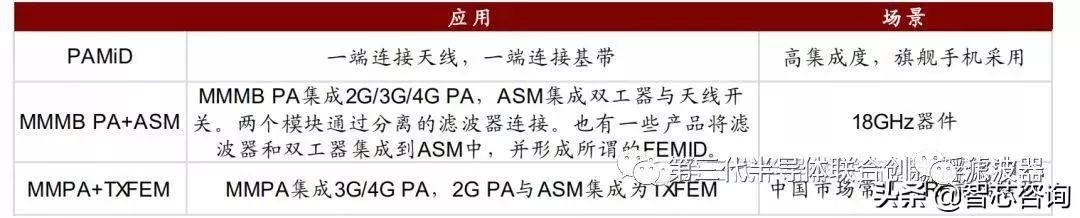

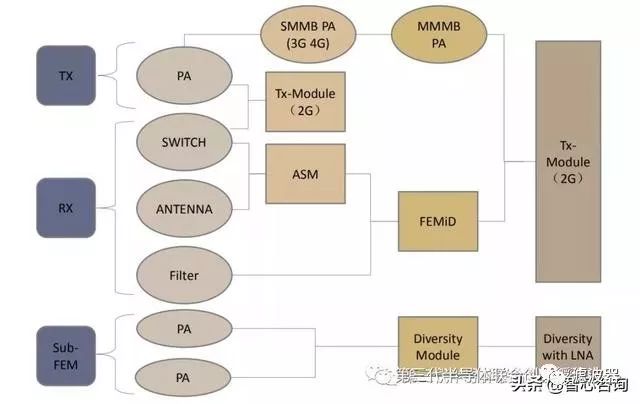

随着 4G 时代的到来,全网通需求逐步推广,射频器件的难度和价值不断提升,但手机空间有限,射频前端出现了整合趋势。另外头部厂商也通过集成在向射频各个产品线延伸。4G 时代手机射频呈现三种主要模块化集成方式:PAMiD 体系结构、MMMB PA+ASM 体系结构和 MMPA+TXFEM 体系结构。

4G 手机射频前端集成情况

以现有终端为例可以看出主流机型中模块的使用情况。小米从 M6 开始采用 PAMiD,华为的 P系列也开始采用 PAMiD。iPhone 和 Apple Watch 的集成度一向较高。

手机射频系统的整合方式

据 Yole 统计,iPhone 8P、Apple Watch 3、Samsung Galaxy S8、HUAWEI P10、Sony XPERIA XZs、XiaoMi 6 和 Zenfone 4 中共使用了 42 个模块产品,而这些产品全部出自 Skyworks、Avago、Murata、Qorvo、TDK 等大厂。

由于模块化的集成方式的商业考虑和 LTE 全网通的技术趋势,射频行业的生态出现了较大变化,历史上以 PA 为核心的射频行业的价值量渐渐向 Filter+PA 的双重点方向演进,有源和无源器件供应商开始通过并购等模式互相渗透。目前全球形成了 Skyworks、Qorvo、Avago、MuRata、Taiyo Yuden、TDK等射频龙头。几家都具有了全面的射频能力,既可以提供单一产品,也可以提供打包模组。另外,各家还在积极布局电源、RFID、WIFI、GNSS、天线等业务,力争做到射频解决方案的全面支持。另外,以高通为代表的基带厂商进入前端市场,成为射频市场的新常态。基带芯片作为手机核心芯片之一,相对粘性大于射频厂商。2018 年 7 月高通继发布 5G 基带 X50后,又发布了模组 QTM052 和 QTM56XX 系列,将 MIMO 天线都集成在了模组中,减小了射频电路的尺寸,拥有很大吸引力。

在几家的布局没有完成前,模组整合中还存在合作情况。如 Skyworks 为华为供应的SkyOne® PAMiD 中集成了 Taiyo Yuden 的双工器、SAW 和 FBAR 器件。在射频厂商完成全面的布局之前,通过补齐短板提供更完整的模块产品成为射频供应商的选择之一。

/5

/5