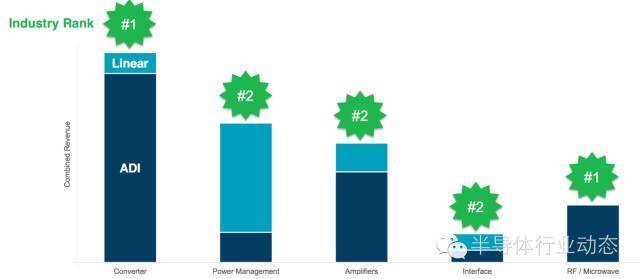

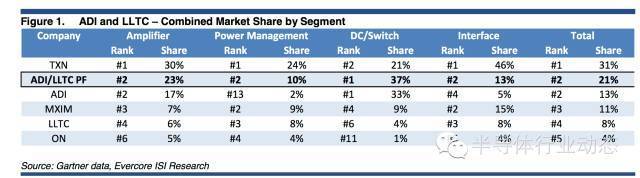

看上图,ADI和Linear合并之后,将会毫无疑问地坐稳Converter和RF/Microwave的头把交椅。

那么,这家新ADI(姑且叫这个名字吧),中间屈居第二名的三个分类Power Management,Amplifier,Interface,其指向:又,是,谁,呢?

可能你嘴边已经在嘟囔:“德州……”

是的,先说答案:

第0个结论:我认为这次的精确收购有意无意最受惊扰的就是TI——德州仪器。

为什么是TI?为什么说有意、无意间?为什么说收购很“精确”?别急,这事儿我们随后再表。William和您一起先看看这次收购本身。

罕见的收购

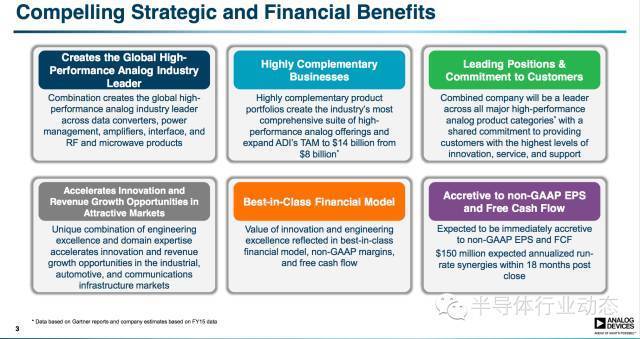

7月27日消息,ADI以每股46美元现金加上0.2321:1比例的换股买下了凌力尔特(Linear),整个收购价为148亿美元。两家公司将形成一家市值为300亿美元,形成年销售额达50亿美元的高性能模拟的领先公司。William特别注意到,ADI的的官方措辞耐人寻味:它不是惯常的buy或者merger,而是“combine”。

细看定义,是一种部分现金,部分股票交换,又举债的一种combine方式。详细的交易方式请看这里,细节不在这次的讨论范围之内:

更加具体的融资方式,如下,懂的入:

这样的交易方式新鲜吗?不。

上百亿规模的收购,在半导体行业是非常大的(脑补互联网、IT行业阴笑中……)。最近几年只有另外三次:

NXP以110亿美元现金加股票收购Freescale; Avago以370亿美元现金加股票收购Broadcom; Intel以167亿美元现金收购Altera。 其一,这三起百亿美元的大案,都发生在2015年之后;

其二,除了Intel现金收购Altera,另外三起大案都是股票置换加上现金的高杠杆收购;

其三,这几宗案子都是半导体排名前20强公司之间(除Altera)霸气凌人的厮杀。

第1个结论:如今,新的ADI将以50亿美元的合并年营收荣登这个20强俱乐部。

关键词:高性能模拟器件

在这次收购的官网说明会中,有一个词格外显眼(但较少被媒体关注):High Performance Analog,即“高性能模拟器件”。

小公司所谓的高性能模拟器件

有意思的是,这个短语并没有严格的定义。80年代后,一批新成立的公司,就是切中“高性能模拟器件“的细分市场,做一些专有的、产品spec较好的模拟产品,以区分于大公司的“平庸”产品。

他们从诞生之初,就被冠以“高性能模拟器件的领导者”这样的称号在市场驰骋,直到20年后,纷纷在行业大整合中被收购兼并。

这样的公司就有Cadeka(信号链产品闻名,2013年7月被Exar收购)、Mindspeed(2013年11月其光通讯产品被M/A-Com收购,剩余无线产品于2013年2月被Intel)、Peregrine(以RF SOI闻名,2014年8月被Murata收购)等等。俱往矣。

TI所谓的高性能模拟器件

现在回到我们的无奖竞猜。

ADI/Linear的这次合体,其目标不管是有意的增强确定性、提升盈利能力,还是无意地压制竞争对手、一统模拟市场,其剑锋所指都只有一个目标:TI,德州仪器。(第0个结论)

TI的两次重要收购

而这样的路TI早就走过了。

A 很多人可能忘了:2000年的秋天,TI花费76亿美元收购Burr Brown——这家1954年就成立的老公司——拿到了其标准模拟、高性能模拟、信号链、DSP、音视频处理器、图像处理器等许多产品线。

B 很多人可能还记得:2011年4月,TI花费65亿美元巨资,收购高性能模拟的另一老对手国家半导体National Semiconductor。

其实两家公司产品重合度颇高。后来有人对此解读为消灭竞争对手、坐稳模拟老大(尤其之前两年收购MCU公司Luminary后运营一直不成功),甚至有人说NS当时有料做到了iPhone才是TI看重的。

总之,TI收购NS在战略上是成功的,但鉴于其2010年的营收已经达到140亿美元,而如今仍旧回旋在130亿美元,很难讲这样的收购等同于ADI/Linear的这一次。

TI的产品线组织形式

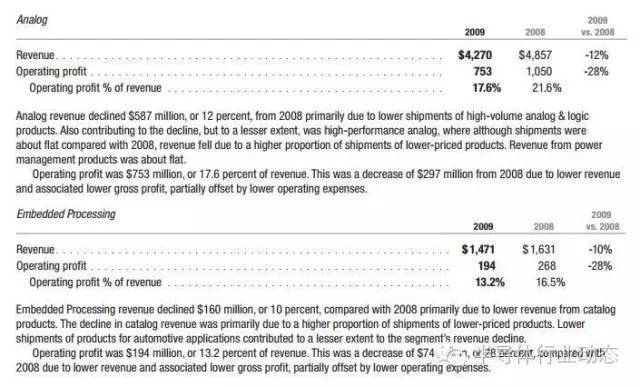

现在的”大公司“如TI、Maxim、NXP等,”高性能模拟器件“只是其诸多产品线的一环。以TI为例,它以SBE(Strategic Business Entity,战略业务单元)来组织其BU,第一层级的产品线叫做SBE–1,其组成就是模拟、嵌入式以及其他。

而TI的SBE–2向SBE–1汇报,是一条子产品线。我们来看模拟的SBE–2级别:

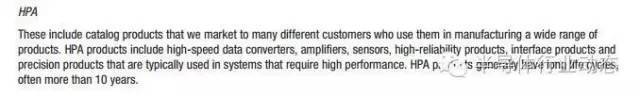

- HVAL (High Volume Analog and Logic),姑且称之为”标准模拟及逻辑器件“; - Power,是专有应用市场和catalog大宗应用的都算; - HPA,出现了,这就是TI的传统High Performance Analog,高性能模拟器件。

HPA的SBE–3包含: High-speed data converters; Amplifiers; sensors; interface/precision products; high-reliability products

(这图找了好久)

ADI所谓的高性能模拟器件

- SVA (Silicon Valley Analog),这是比较新的一条大线,其产品是高压电源、data converter、interface等等。这条新的线正式TI收购NS后,经过调整诞生的,所以它看上去有些产品是和HPA“重复的”。

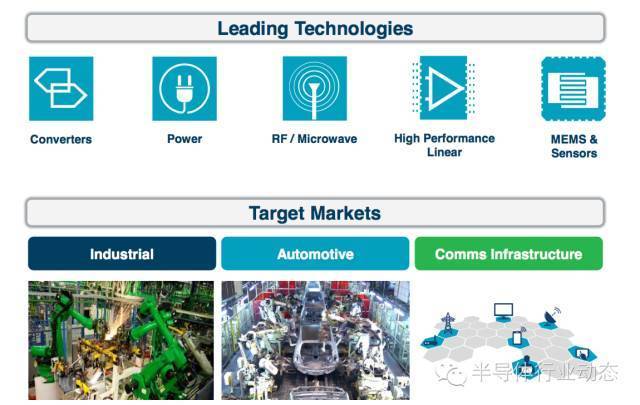

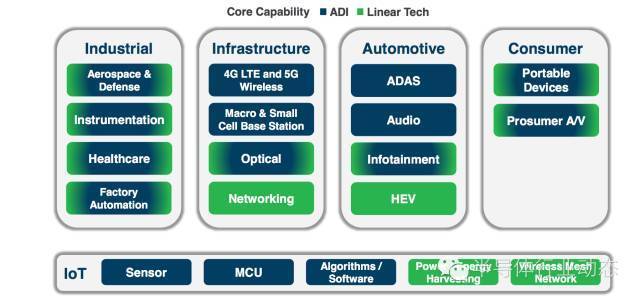

请看上图。可以看到,ADI虽当仁不让于“高性能模拟器件”,但其所指的“高性能模拟器件”和TI的定义还不尽相同。ADI把RF、Power Management一并纳入其“高性能模拟器件”的阵营。

尽管如此,这些产品同时也是TI的模拟类拳头产品,两者仍有较量的余地。

第2个结论:到这里,我们更清晰地将ADI的战略目标定义为:泛高性能模拟器件领域坐二看一。 可以说,这是一个毋庸置疑的结论。下一节还有图为证。

ADI/LINEAR有何特别之处?

让我们把注意力拉回到ADI/Linear这个组合。

强强联合

前阵子和一个离开NXP的一个老外高管聊天。当我问到他如何看待NXP和Freescale合并的前景?他不无揶揄地表示,两个摇摇欲坠的大家伙的1+1,他可不认为会大于2。

这种说法不免有落魄的酸楚味道,我不能完全认同,但比照ADI和Linear的合并,wow,这可绝不是两个loser之间的抱团取暖。

不信,请看投行报告。再次证明——第2.1个结论:TI已经被顶到了杠头上。

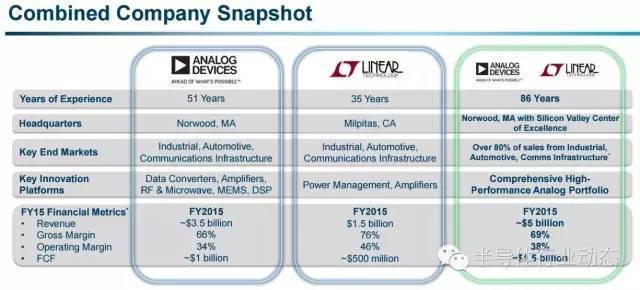

产品基调一致,子类互补

这是ADI官方和Linear发布的合并说明文档的截图,公司不无骄傲地宣称ADI的51年经验和Linear的35年经验在合并后得到了86年无敌经验!(不知那些工作了10年跳槽到对家公司的高级工程师得知新公司重复计算了他们的经验作何感想?)话虽如此,新ADI意在突出他们研发的专注和互补。

尤其ADI的电源管理排13名,加上Linear的第3名,就是名副其实的老二了。

所以,新ADI的专注,使得其定位产生的“压强”非常大:

终端市场:80%以上的工业、汽车、通讯基础设施市场; 产生平台:高性能模拟——数据转换器、放大器、RF/微波、电源管理等。 现金回报能力极强

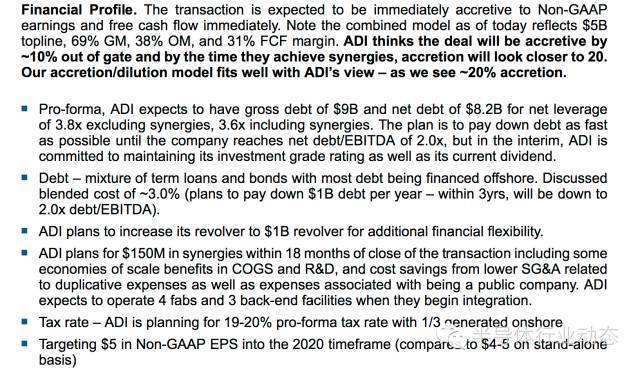

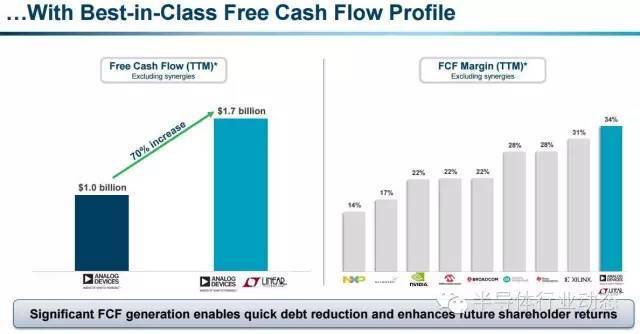

他们合并之后,给股东的汇报FCF(Free Cash Flow,净现金流)的产生能力极其惊人:

要知道,Linear的gross margin高达69%,就是说Linear每卖7颗芯片,它能赚到10颗芯片的毛利,堪称业界奇迹。

这里,新ADI引入了一个金融危机之后渐为流行的指标“Free Cash Flow Margin”。它衡量了净现金流和销售额(revenue)的比例。一个公司有利润,可不代表它有现金流。而净现金流是留给股东自有决策的绝对权力。

这34%是什么概念呢?金融危机之前,S&P500的平均比例才7%。财务运作不错的NXP是14%,新Broadcom是22%,而TI也仅28%。

对于举债合并Linear,并且承诺维持投资评级和分红的ADI来说,这个指标就是写给投资人看的。

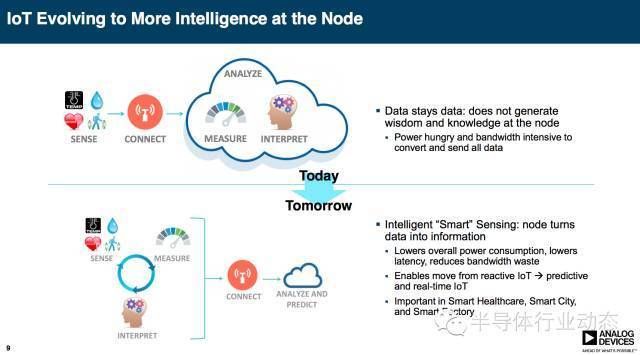

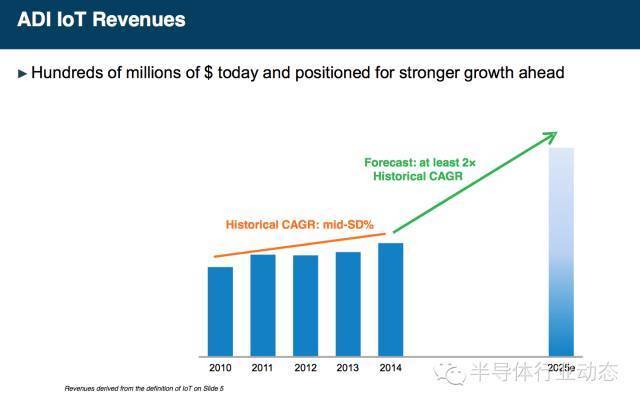

神秘的IoT

除了产品、市场、技术平台的融合,新ADI融合所有产品,突出了他们一直在精心营造的物联网IoT。这是一个贯穿两家公司所有产品,所有市场的一个杀手级应用。

观察ADI在收购前最新的对IoT的解读,ADI及其重视IoT:

现在,ADI当然更有自信一头扎进IoT的蓝海了。

尽管ADI的IoT商务和技术人才已经铺设到中国,ADI此前对IoT较为低调。这也不无原因。William发现ADI在IoT目前的作为有待加强,其官方讲的故事始终是”番茄物联网“:介绍其传感器、转换器等产品如何创新地帮助精准农业的一个案例。

话分两头。即便是新ADI,和所有的半导体公司一样,都只有硬件积累,在云、软件上存在短板。

大数据解读人才战况

人,人,人!不管你是否承认,高科技的战斗就是人才的战斗。工作关系,William对人才情况较为熟悉。不妨展开佐证。

“The Great People Decisions”一书中,作者引述前GE总裁杰克·韦尔奇的话:“在GE,我一半以上的时间都花在了把对的人放在对的位置上。”最新出版的“How Google Works”一书中,前谷歌公司CEO艾瑞克·施密特毫不讳言,“人才招聘,是企业经理人最重要的事情。”以下的图表来自William付费的Linkedin的大数据。在企业付费版的Linkedin中,我可以筛选的半导体从业者全球有65万人,比免费版的10倍还多。

通过在Linkedin注册的大量人选,我们能解读出那些信息呢?

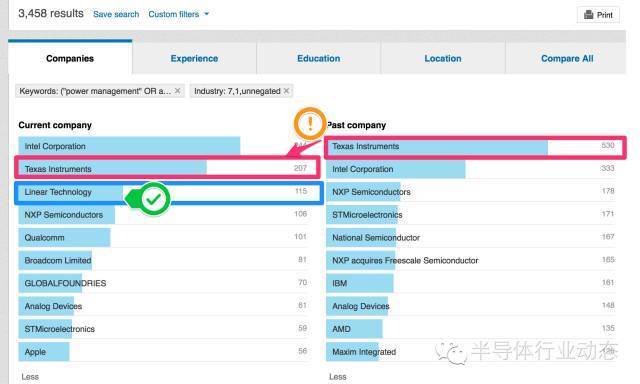

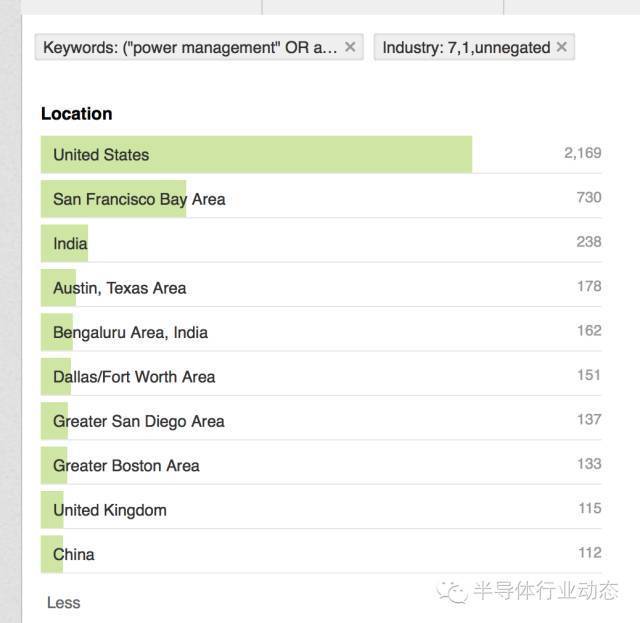

全球高性能模拟器件的人才分布如何?

关键词,利用布尔逻辑,”high performance analog”,并且以ADI所定义的高性能模拟器件为必须出现的关键词,表达式如下:选择行业为“semiconductors”

“high performance analog” AND (“power management” OR “data converter” OR amplifier OR RF OR microwave)

结果如图:

令!人!震!惊!最重要的解读有两条(第3.2个结论):

高性能模拟人才非常金贵,只占半导体从业人数的0.5%(3k余人),且主要分布在美国东西海岸,人才工作经验10年以上者占据大多数;

TI的高性能模拟人才减少了一半;

Linear作为一家中小公司,其高性能模拟人才大大增加,现仅次于TI。

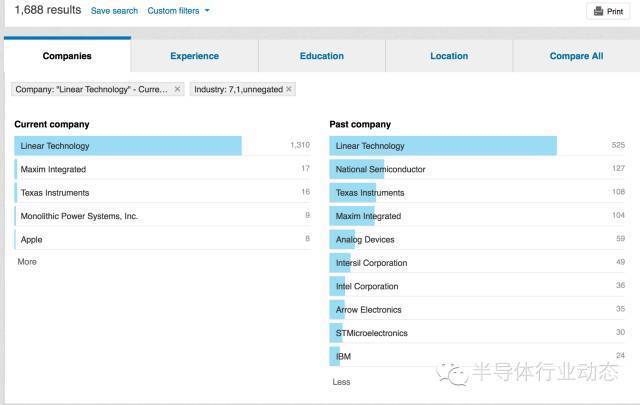

Linear的人才从何而来?

我非常好奇,Linear的人才究竟从何而来?这次William在Linkedin中放宽了产品的关键词,筛选的标准是:

现在公司:linear 行业:semiconductors

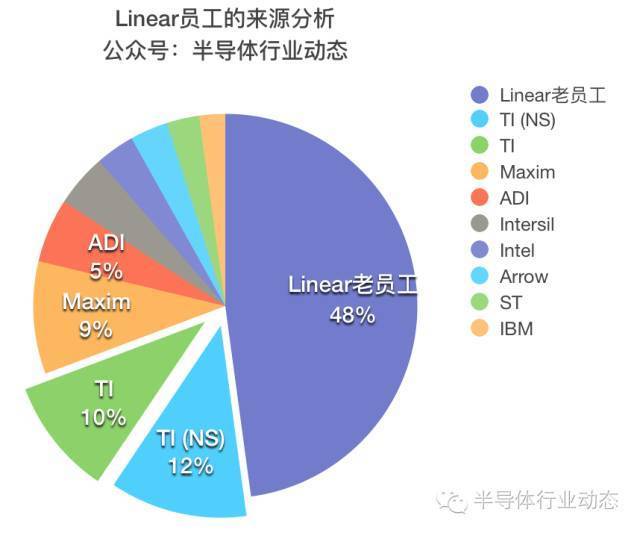

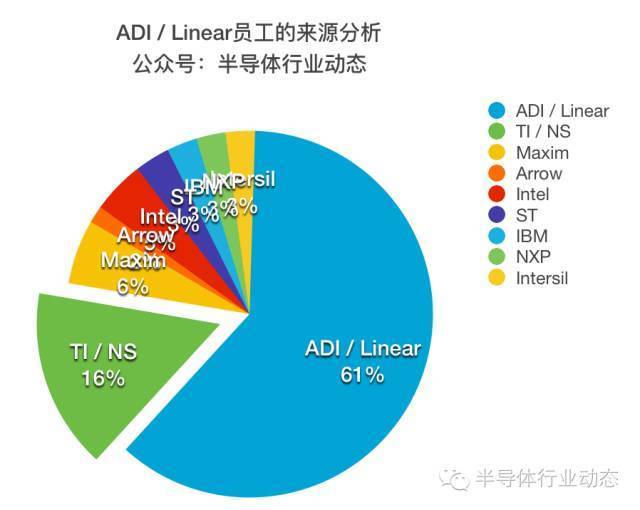

果不其然,William结合Linkedin的数据和numbers的制图,原来:

现在仍在Linear工作的员工总数和”past company”的人数相当,这说明Linear较少使用校园招聘(校招的人才没有past company,故和current company数值会有差异);新ADI的人才从何而来?

现在Linear员工的组成中,48%过往有Linear经验(老员工);

其他社会招聘的来源中,TI/NS一家独占22%;

Maxim也默默贡献9%。

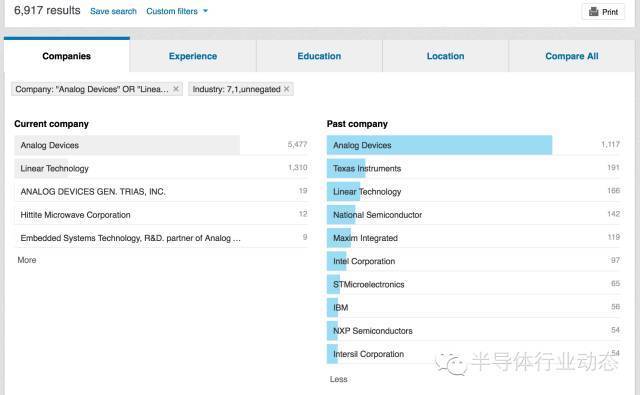

这次,William将ADI和Linear同时以”current company”作为筛选条件,再来看看新ADI的人才从何而来,结果如图:

ADI的人员成长量高,从1000多增加到了5000多;是ADI/Linear的吸引力徒增吗?有可能。

现在公司和过去公司的总数相差大,说明ADI过往也进行了持续的校园招聘;

不代表不稳定,观察这些人才的experience,发现在公司3年以上经验的占了绝大部分,且有位数客观的6到10+年工作经验的员工。说明ADI的员工成长是在一个较长的周期里逐步完成的;

离开TI/NS的员工占加入新ADI的员工比例为16%,而Maxim也贡献6%。

是TI的某种程度上的凝聚力的丧失吗?不知道。

ADI的寒气逼人

ADI是典型的美国东部公司,成立时间久、追求技术领先、销售上不冒进。而这次,环境使然也好、厚积薄发也罢,ADI透露出了逼人的寒气。

ADI加速发展

ADI原CEO Jerry Fisherman执掌ADI达17年,于2013年因心脏病突发在任上过世。

新接任的Vincent Roche现年56岁,1988年及加入ADI,他有近10多年产品管理及10多年全球销售管理的经验。

上图表明,ADI经历了漫长的35年的稳健的公司成长。而2001–2007,公司定义为”产品组合管理“,2007–2015,他们定义为”资产回报和产品管理“。

这个漫长的14年的调整,就像是打开了公司发展的阻力片,好像在操场上飞奔的阿甘,你看他不停地跑、跑、跑,突然他拜托了所有的舒服,飞奔了起来。

William可以看到的中国区的情况:自从2012年底,ADI中国区的Jerry Fan从Cisco过来履新,中国区的一些组织架构、销售体系的改革,实质性地提升了其活力。今年,Linear刚刚庆祝Nasdaq上市30周年。它和ADI的联姻夺人眼球。

TI的模拟No.1?

这是一份TI给投资人的介绍文档。其中,它很自豪地告诉投资人其模拟产品的领军地位。并且,相比于SBE-1的嵌入式和其他业务,模拟牢牢霸占着营收主力的作用。Analog就是TI的命根子。

但,这次ADI/Linear的合并,会否在几年运营后,改变这一格局呢?

再进一步的结论,ADI的势能在于:

第3个结论:产品上,新ADI未来目标定位高性能模拟器件,直指TI;人才上,早已形成了由TI向ADI/Linear流动的势能。

有趣的

一定要说一些有趣的,那么去年TI就传出要收购Maxim,甚至有传ADI参与竞购。现在可以看出,ADI把钱花在了它认为更值得花的地方,而TI的棋子还没有落下。

第3.1个结论:对Maxim来说,需要更好地整顿公司产品和盈利(他们需要一个operational CEO,类似AMD的Lisa Su,之前Freescale的Gregg Lowe等; 而非wartime CEO),才能更好地出售。

总结

从公司和职场人士个人的角度来看。

关于公司

TI一直是我眼中的好公司,其管理规范、文化强势,给予股东的财务汇报也是卓越的。

本文旨在ADI/Linear的合并,从高性能模拟器件产品的和人才大数据的特殊角度,展现模拟领域的竞争格局。

职场人士的生命值自测

ADI和Linear的合并,好比一次精准的合围。

那么,站在一个半导体的猎头的立场,这样的大案背后,职场人士该如何应对呢?怎么才能自测自己的职场“生命值”,避免被大公司的厮杀所“误伤”?这或许给我们的分析平添一份现实意义。

假设您就是新ADI/Linear的员工,William会建议你从以下这些角度,来思考自己的职业安全。

稀缺性。你所做产品是否和对家重复?技术是否先进?职能是否重叠?你的活儿对家有谁完全可以取代?

成本高低。你在该工作时间长短?薪水高低?公司如果裁你代价多大?…

友好度。合并哪家公司主导?团队里哪家公司人多?条线大佬来自哪家公司?上面有人吗?直接领导是否强势?

匹配度。文化匹配?薪水分位是否高太多?商业模式是否差异大?

生存能力。无工作生存时间有多长?经济压力多大?市场抢手程度多高?懂得如何接触机会?如何和猎头合作、面试等?可以转换的新的行业、公司、职能、地域如何?

/5

/5