我们认为硅片供不应求将成为未来几年常态,本轮景气大周期预计持续6年以上,为国产硅片产业链带来投资机会:短中期看设备(晶盛机电),长期看大硅片项目(上海新阳),兆易创新存在预期差!

从终端设备,到上游Fab两个角度来看,硅片(12寸)需求将持续增长,2020年新增硅片月需求较15年预计超百万片,相较15年需求提升23.85%:

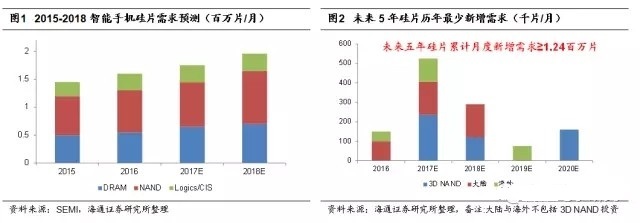

(1)12寸硅片终端设备需求受益于智能手机存储倍增与数据中心存储器从HDDs向SSDs转换。尽管智能手机的增速出现了下滑,但是内部存储量却在持续攀升,比如iPhone 7最低存储高达32GB,相对iPhone 6的低容量多了一倍,因此,DRAM/NAND存储需求拉动抛光片在手机的运用。更为微妙的增量来自于手机光学部件的变化,摄像头从单摄到后置双摄,再到前置双摄;从传统摄像头到TOF,虹膜识别都使得CIS外延片用量倍增。基于以上原因,硅片在智能手机方面的运用将会迅速增长,预计2018年手机12寸硅片用量为200万片/年,较2015年增长超30%,此为一也。另一方面的增量需求来自于数据中心,数据中心存储量预计2020年增加3~4倍,而HDDs向SSDs 的转换又进一步拉升了硅片需求。

(2)从Fab角度来看,大陆半导体大笔投资以及3D NAND 持续扩产是硅片需求量增多的主要动因。预计2020年分别拉动12寸硅片需求量39万片/月和56.5万片/月(含长江存储与紫光南京合计28万片/月存储产能),因此统计全球硅片新增需求,2020年12寸硅片新增需求预计高达1.24百万片/月,2022年高达1.5百万片/月的新增需求,相较2016年5.2百万片提高23.85%(考虑到后续预计会有新的产线公布,硅片增量需求可能不止如此)。按照硅片新增需求与供给的静态分析(假设供给不变),预计2017年缺口0.2百万片/月,2022年高达1.4百万片/月。

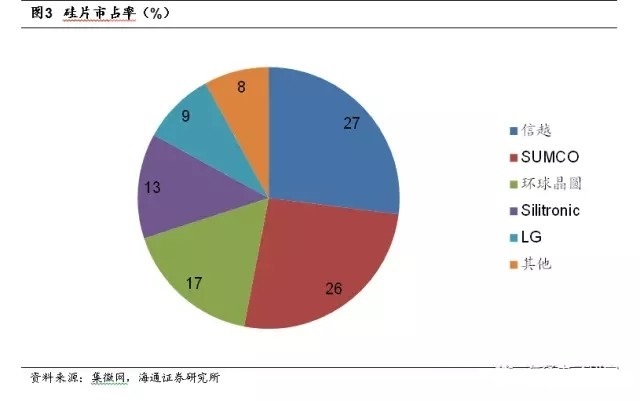

从供给端的竞争格局角度分析,产能扩充预计有限。经过十余年的竞争,硅片行业格局趋于寡头垄断态势,前两大厂信越和SUMCO合计占市场空间超50%。寡头格局另一方面是硅片业务盈利能力一般,硅片行业是一个古老的行业,仅看日系的历史,从信越1953年从GE获得直接拉单晶硅法使用权至今已经经历了60余年,但是与设计和制造不同的是,硅片制造技术总体并没有发生变化,行业的壁垒来自于规模效应(这也是为什么SUMCO和信越在最景气的时候却要联手压价的原因)。不是通过技术而通过规模效应获得的壁垒必然意味着厂商的盈利能力不会太高:SUMCO在13年前连续两年亏损,净利率常年低于5%,而信越净利率常年低于10%,与半导体材料公司平均盈利水平相比较还有一定的距离。而兴建一座月产能1万片12寸的半导体硅片厂至少需要10~12亿美元的资金,兴建到投产时间为2-3年。因此,在激烈竞争带来的较低盈利水平环境下,以及考虑到至少2年的建厂扩产周期,很难想象大厂会大规模的建厂扩产。与其规模扩产以承担未来的不确定性,不如趁机绑定大客户保证长期盈利,同时在原有厂房,产能基础上小幅扩产(Brown Field Investment,下简称BFI),当产能持续吃紧下,再通过新建厂房的方式规模扩产(Green Field Investment,下简称GFI)。

实际发生的故事与SUMCO对硅片产业的预测验证了我们的想法,按照动态分析本轮景气周期预计长达6年。根据SUMCO,到2020年会有1万片/月的产能缺口,而这部分产能缺口会通过BFI的方式解决, BFI最大可以提供月产1万片的产能,完全达产需要1年半的时间,也就是说,最乐观的情况下,2020年是12寸硅片的暂时平衡点。从长期来看,2020年后硅片需求仍将保持较快增长,之后进一步的需求需要通过GFI来弥补。基于上述逻辑,SUMCO预测2021年后硅片会再度趋紧。也就是说本轮周期预计持续到到2022年,是一轮长达6年的景气度周期,我们深以为然。

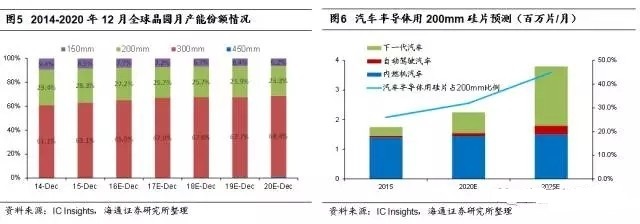

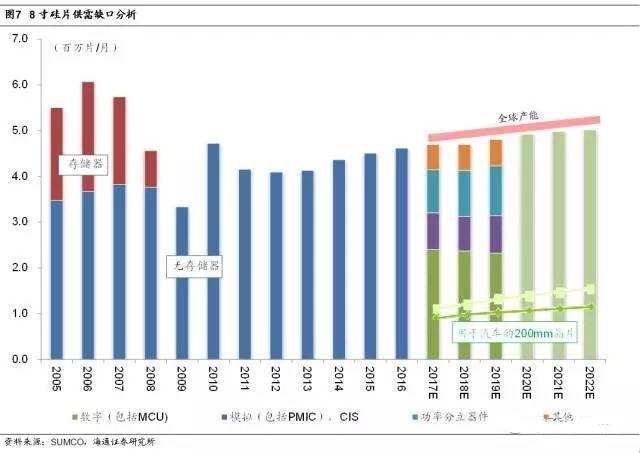

我们对12寸市场观点如上,那如何看待8寸市场呢?产能有趋紧趋势,不排除中短期涨价,但是长期来看12寸转产是最大的逻辑,8寸预计长期不存在紧张的可能性。目前,12寸晶圆紧张态势已经蔓延到8寸晶圆,抬升了8寸硅片涨价的预期。我们认为总的来看,8寸市场存在两个相反的长期趋势:一方面持续的8寸产能转向12寸产能,另一方面汽车电子、IOT迅速拉升8寸硅片需求。(1)IOT和汽车电子拉动8寸硅片需求。根据IC Insights,物联网(IoT)和汽车应用将成为2015~2020年间带动晶片销售成长最主要的动能。在这段期间,IoT芯片销售额的复合年增率可望达到13.3%;车用芯片的CAGR则为10.3%。同期整体半导体销售金额的CAGR则为4.3%。2016年物联网相关应用将为半导体产业带来128亿美元销售额,与汽车应用有关的晶片销售额则可望达到229亿美元。而IOT和汽车电子用硅片以8寸为主,预计将显著拉升8村需求。根据SUMCO,17,18,19年全球8寸硅片需求分别为4.7/4.7/4.8百万片/月。(2)但另一方面,12寸对8寸的替代是不可逆的。根据IC Insights,截至2015年底,12寸(300mm)晶圆占据全球晶圆产能的63.1%,预测到2020年该比例将增加至68%;至于8寸晶圆在全球晶圆产能中占据的比例,将由2015年的28.3%,在2020年降低至25.3%,不过8寸(200mm)晶圆产能在未来几年仍将继续成长,预计从2016年的4.8百万片/月增长到2020年5.4百万片/月。因此,结合产能与需求信息,我们认为8寸不排除中短期涨价,但是长期来看12寸转产是最大的逻辑,8寸预计长期不存在紧张的可能性。

综上,我们认为在现有的市场供需格局和竞争格局下,12寸硅片预计经历一轮长达6年的景气周期,而8寸不排除中短期涨价,但长期来看不存在紧张的可能性。将视角转回大陆,大陆硅片格局又何去何从呢?我们认为在考虑到现有竞争格局下硅片大厂的博弈行为,大陆硅片将紧上加紧,带来硅片产业链投资机会:

首先,从近期硅片龙头策略选择来看。先是信越和SUMCO携手压价,下半年硅片涨幅不超过10%,后信越力图绑定台积电等大客户实现长期合作。本周又创出国内存储大厂被日系厂商断供硅片的消息。综合考虑下,我们认为这是在硅片产业寡头垄断,市场高景气下竞争者的博弈选择:通过锁定下半年价格涨幅,从而降低盈利区间,避免新进入者进入。而在高景气度下,通过与大厂签订长约,虽然部分损失了当下利益,但是可以有效在下一轮下降周期中规避风险,而断供大陆厂商也是为了优先保证优质大客户的选择。可以预期的是,SUMCO和信越锁定下半年的涨价幅度,将会进一步拉大供求缺口,可能进一步延长本轮景气度周期。而优先保证台、美系大厂供应,将会进一步加大大陆硅片紧张程度。因此利好大陆硅片产业链。

其次,从硅片新增产能规格来看。硅片龙头的扩产主要集中在对规格需求较高的品种上,因为目前制程转换阶段,可提供10、7纳米规格硅晶圆的业者寥寥可数,这部分收益最高(信越扩产将完全供给10、7nm硅片产能)。考虑到大陆晶圆厂主要在28nm产能以下,大陆硅片供给预计持续紧张。

因此,在整体市场偏紧的格局下,大陆的硅片更是紧上加紧,持续利好硅片产业链。

而对于兆易创新,我们认为预期差不可忽视,清华系强大。日系大厂断供武汉新芯产能,阻碍大陆Nor的产出对兆易创新影响有限,因为兆易创新持续转单中芯国际,目前武汉新芯占比不足30%且持续下降,二季度中芯国际划拨产能有望是一季度一倍,三季度持续向上,产能缺口预计不复存在,尤其是中芯国际新任CEO赵海军与兆易创新董事长朱一明同为清华系,为公司产能提供保证。

风险提示。硅片涨价不及预期。

来源: 海通电子研究 陈平 谢磊 尹苓 张天闻

/4

/4