近期,插电式混合动力(PHEV)汽车的销量逐步上扬,本期研究周报在梳理中国PHEV发展脉络的基础上,试图分析国补退出后,未来的市场需求和可能发生的演变。为此,将从多个角度来判断和思考插电式混合动力到底有没有前途的问题,本文为系列探讨之一。

第一篇主要回顾2017年和之前,插电式混合动力发展的历史情况,以及国家[color=inherit !important]补贴的政策、地方限牌城市对插电式混合动力的支持。这里特别要比较和判断[color=inherit !important]比亚迪插电式混合动力的发展脉络,以此为例深入分析国内领头企业对于插电式混合动力技术在未来的策略。

一、2017年插电式混合动力汽车发展情况

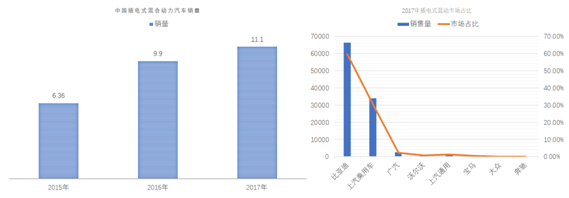

2017年新能源汽车销量为77.7万辆,同比增长53.3%,占全年汽车销量的比例持续攀升至2.7%。纯电动汽车的销量为65.2万辆,纯电动乘用车销量为46.8万辆,同比增长82.1%。PHEV的销量则与纯电动汽车形成鲜明对比。

据中汽协数据统计,2017年国内PHEV的销量仅为12.5万辆, PHEV乘用车销量为11.1万辆;PHEV商用车的销量为1.4万辆,同比下降26.6%。

由此可以看到,插电式混合动力这几年的增长和整体发展并不尽如人意。纵观2015-2017三年,尽管在绝对销量上PHEV实现了连年增长,但从PHEV在新能源汽车销量占比的变化看,则呈现逐年萎缩的状态。

图1 中国插电式混合动力市场销量

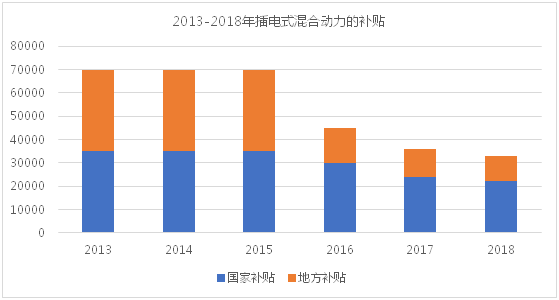

从补贴政策的力度上看,相对于PHEV,国家更支持纯电动汽车,补贴基本数值也是卡在了相对较少的地方。从各地出台的不同版本新能源汽车地方补贴政策上看,这种政策的倾向,也是导致PHEV陷于非主流境地的原因。

北京一直将PHEV排斥在地方的新能源汽车目录门外,拿不到地方财政补贴、新能源汽车牌照和不限行等新能源汽车的福利政策,截至2017年底,PHEV在北京的上牌量仅为1500辆。

图2 2013-2018年插电式混合动力的补贴

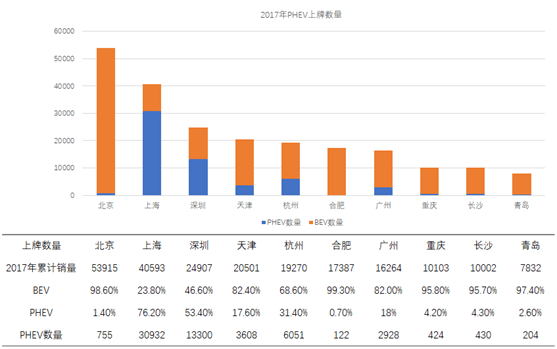

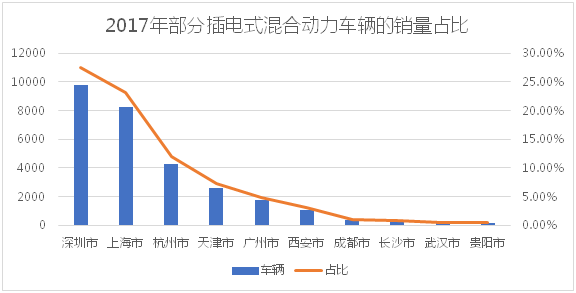

目前,PHEV的销量主要集中在限牌城市,包括上海、深圳、杭州、天津和广州等地,都将PHEV纳入到本地新能源汽车目录,这些城市基本消化了大部分的PHEV市场。

图3 2017年 PHEV上牌数量

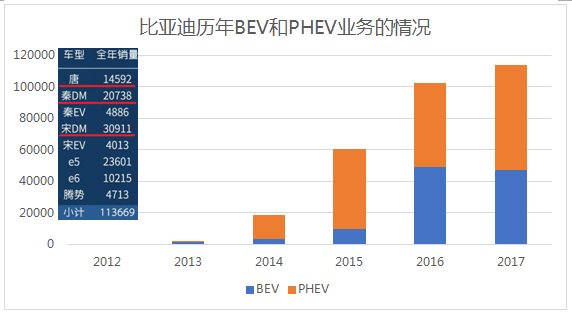

二、比亚迪PHEV的去处

在国内各大车企中,比亚迪是最早提出要大力发展新能源汽车的汽车制造商。在2012年政府提出要着力推广新能源汽车之后,比亚迪更是向市场导入了大量新能源车型,比如纯电动车型比亚迪E6、插电式混合动力车型比亚迪秦、比亚迪唐等车型。

比亚迪在2015年以前都是以PHEV业务为主,从2016年开始增长变得很平缓,目前的PHEV主要是依靠秦DM、唐DM和[color=inherit !important]宋DM三款车型。2017年比亚迪新能源汽车全年累计销量为11.4万辆,同比增长13.4%。

图4 比亚迪历年销量分布和2017年销量情况

在2017年上报国补的数据里,插电式混合动力车型共有35585台,从以下样本分析中可以看出,前五大城市的销量占比达到了75%。这里包含了深圳、上海和杭州等限牌城市的牌照价格问题。

- 深圳的平均成交价格为71845元

- 上海的平均正交价位87089元

- 杭州的平均成交价为36203元,而且杭州有限行的措施(限行时间为工作日的7:00~9:00和16:30~18:30对本地小客车来说,每天限2种尾号)

图5 比亚迪插电式混合动力车型主要去向情况分析

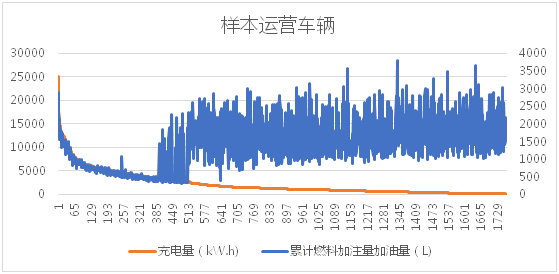

在比亚迪提交的数据(1700多台PHEV)中,可以看到有一些比较有意思的数据:

- 对于运营车辆而言,用油是免不了的

- 大部分用户在有充电条件的情况下,尽量在采取用电的措施,从总体里程估计来看,纯电里程约30%

- 客观而言,大约50%的客户用电是非常少的,累计1000Kwh以内,也就是总共100次充电

图6 样本运营车辆

从早期的车型来看,插电混动模式下的B阶段油耗,是可以通过总里程-纯电里程再和用油进行分析得出来的,单纯的用加大电池的方式来平衡总油耗对于插电式混合动力并不是一个好出路。

在运营端如果及时的平衡运营车辆效率和纯电行程比例是非常重要的事情。在这个数据的真实性上,可以评估精度的误差,总体可以计量实际的使用情况以评估是否值得给PHEV下一步运行的配额。

表1 各区域1700多台PHEV的加油加电量和总里程占比

小结

本文作为一个开篇,涉及的内容主要是回顾PHEV既往的历史、销售和区域运行情况,下一篇主要研究当下不同车企的技术路线和布局,特别是国内企业(比亚迪、上汽、广汽还有后来者如吉利、长安、长城等挑战策略),以及国外企业导入插电式混合动力汽车的策略。

作者:朱玉龙

/5

/5

随技术进步,纯电动和燃料电池汽车才是方向。