当前我国已经是全球最主要的光伏生产国。在光伏产业链的四大环节中,我国在硅片、电池片、组件环节的产量规模处于世界领先水平,多晶硅料是光伏主产业链中唯一需要进口的环节。

早期硅料生产的技术核心主要掌握在发达国家手中,欧美“双反”以来,随着硅料国产化进程的加速,全球多晶硅产业向中国转移的趋势明显,我国多晶硅料进口需求不断下降。

十三五以来,国内硅料进口占比从2016年的42%下降至2020年的20%。

在硅料价格下降的压力下,对比海外硅料厂商,国内硅料厂商成本优势明显。

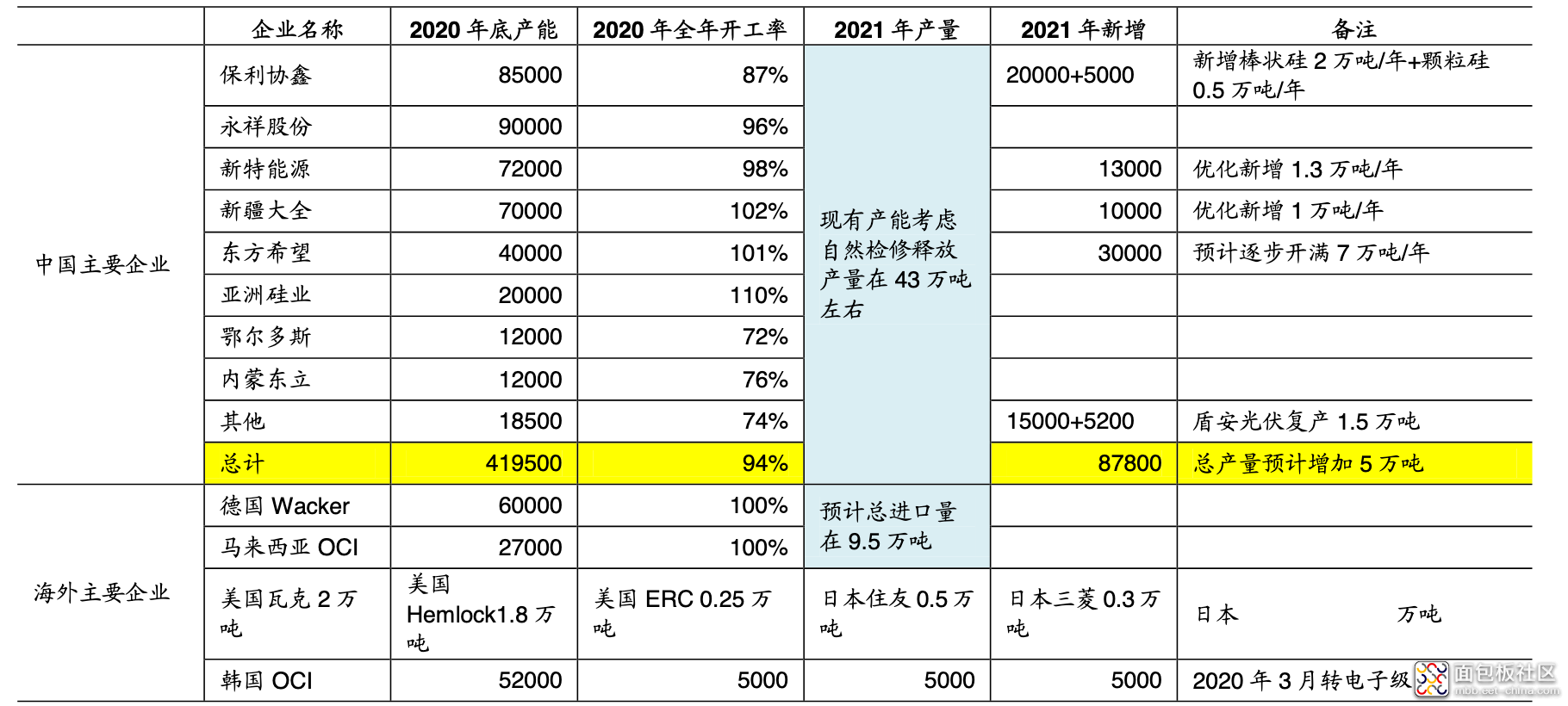

根据中国有色金属工业协会统计,光伏生产上游原材料多晶硅2020年国内产量约39.6万吨,占世界总产量的73%。

Wacker停产后,预示着光伏主产业链中所有环节都被中国牢牢把握,中国完成光伏制造强国的最后一块拼图。

根据硅业分会的产能统计,2021年下游硅片、电池、组件等各环节产能均超过300GW,产能明显更加充足;而多晶硅环节则是最为紧张的环节。

2021年国内产量48万吨,海外进口9.5万吨,在产能利用率非常高的情况下,对应可满足约205GW的硅片生产量,在此上下游匹配程度下,多晶硅或将成为2021年产业链生产中的瓶颈环节。

德国分析机构Bernreuter最新报告指出,“随着太阳能成为最便宜的能源,未来几年全球光伏装机量的增长将超出许多的想象,这将推动多晶硅的需求增长。”

多晶硅供应:2021年全球供应量极限约为57-58万吨

资料来源:中国有色金属工业协会硅业分会,海通证券

多晶硅分类:光伏多晶硅高速增长

多晶硅按照产品纯度的不同,可分为工业硅、冶金级多晶硅、太阳能级别多晶硅、及电子级别多晶硅。

太阳能级硅主要用于太阳能电的生产制造,而电子级多晶硅作为主要的半导体电子材料,广泛应用于电子信息领域。

电子级别的多晶硅对于产品纯度要求更高,一般要求9N以上,应用于电力电子上的硅材料纯度要求更高,通常要求纯度达到11N以上。

用于光伏生产的是太阳能级多晶硅,一般纯度在6N~9N之间,国标根据具体的参数差异将太阳能级多晶硅分为太阳能一级、太阳能二级、太阳能三级。

目前而言,随着光伏产业的迅猛发展,太阳能电池对多晶硅的需求量的增长速度远高于半导体多晶硅的发展。

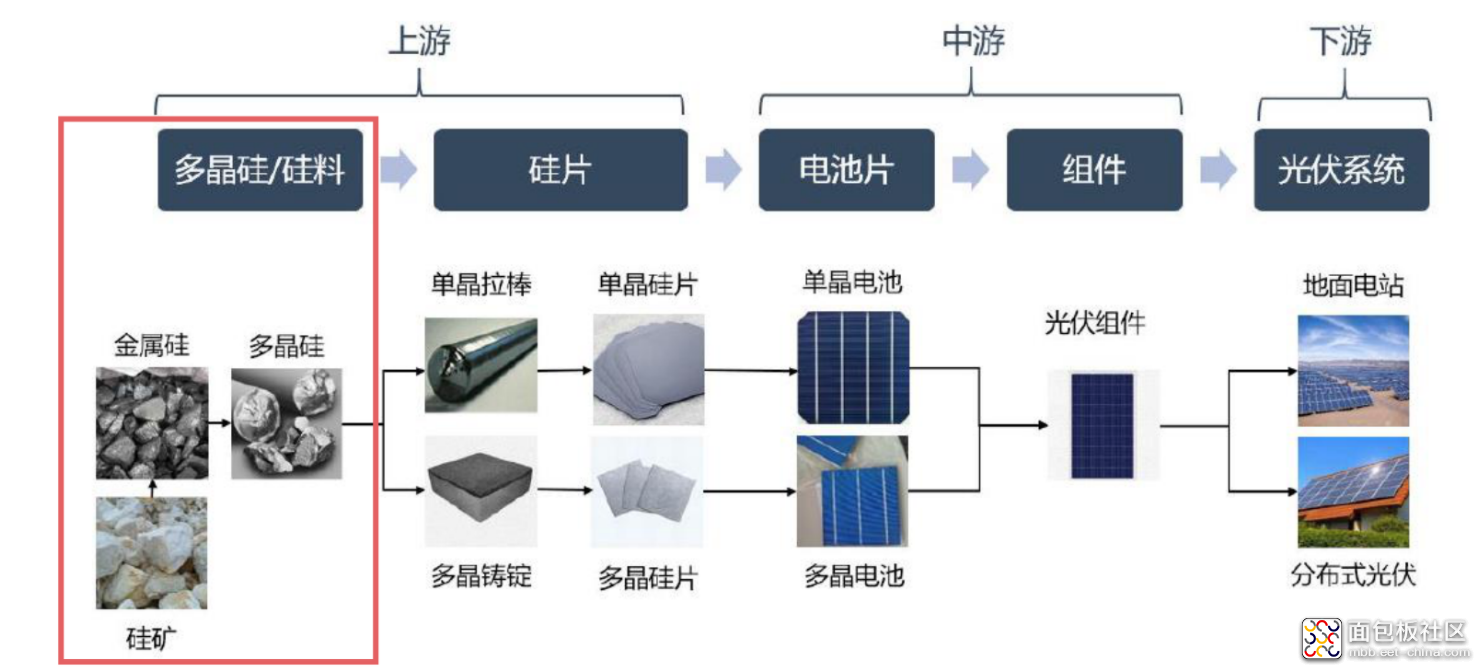

多晶硅产业链解析

光伏产业链大致可分为多晶硅、硅片,中游电池片、组件,以及下游光伏发电系统三大环节。

太阳能级多晶硅处于晶硅光伏产业的上游环节。多晶硅料经过融化铸锭或者拉晶切片后,可分别做成多晶硅片和单晶硅片,进而用于制造晶硅电池。

与硅片、电池片、组件环节不同,多晶硅环节更多的具有化工行业的属性,具有高载能、高技术壁垒、资金密集、扩产周期长、寡头集中的特点。

硅料产线投资成本为8-10亿元/万吨左右,是整个产业链中资金投资最大的环节,且能耗高,适合投资的地点较少。

资料来源:SOLARZOOM

多晶硅料的下游是硅片环节,全球硅片约90%以上的产量在中国。

目前多晶硅片产能已基本退出,在产多为单晶硅片。随着电网柔性直流技术和储能技术的发展,未来光伏发电将获得更多的接入机会,光伏硅片的扩产需求还将长期存在。

2020年单晶硅片合计产能超过190GW,目前主流单晶硅片厂家包括隆基、中环、晶科、晶澳、京运通等,产能格局仍高度集中,其中隆基、中环形成双寡头格局。

从下游单晶硅片的工艺发展趋势看,电池效率越高对于硅料的纯度要求越高,而RCZ,CCZ等复投工艺则要求硅料的尺寸更小,这实际上意味着未来行业对于单晶复投料的需求将持续增加,这也要求国内多晶硅料企业不断提升单晶复投料的产出占比。

由于下游电池正在储备下一代N型和HJT技术,对于多晶硅纯度的要求也越来越高,这使得整个行业的技术壁垒对于新进入者来说也越来越高。

目前光伏产业链供应端主要集中在中国大陆,且多晶硅和硅片环节产能向中国西北和西南地区转移趋势明显。

从市场端来看,随光伏工艺技术的不断进步和成本改善,光伏发电在很多国家已成为清洁、低碳、同时具备价格优势的能源形式,光伏开始进入全面平价期,全球市场增量巨大,同时将带动产业链上游多晶硅加速发展。

多晶硅市场格局

早期多晶硅技术掌握在国外企业手中,自2005年开始,受太阳能级多晶硅市场需求影响,国内资本开始大举进入多晶硅领域,多晶硅产业规模迅速扩大。

历经狂热投资、产能过剩、淘汰兼并的过程,硅料价格从十多年前至今总体趋势向下,具备成本优势的龙头企业慢慢跑出,行业集中度提升,头部企业占据绝大多数的市场份额。

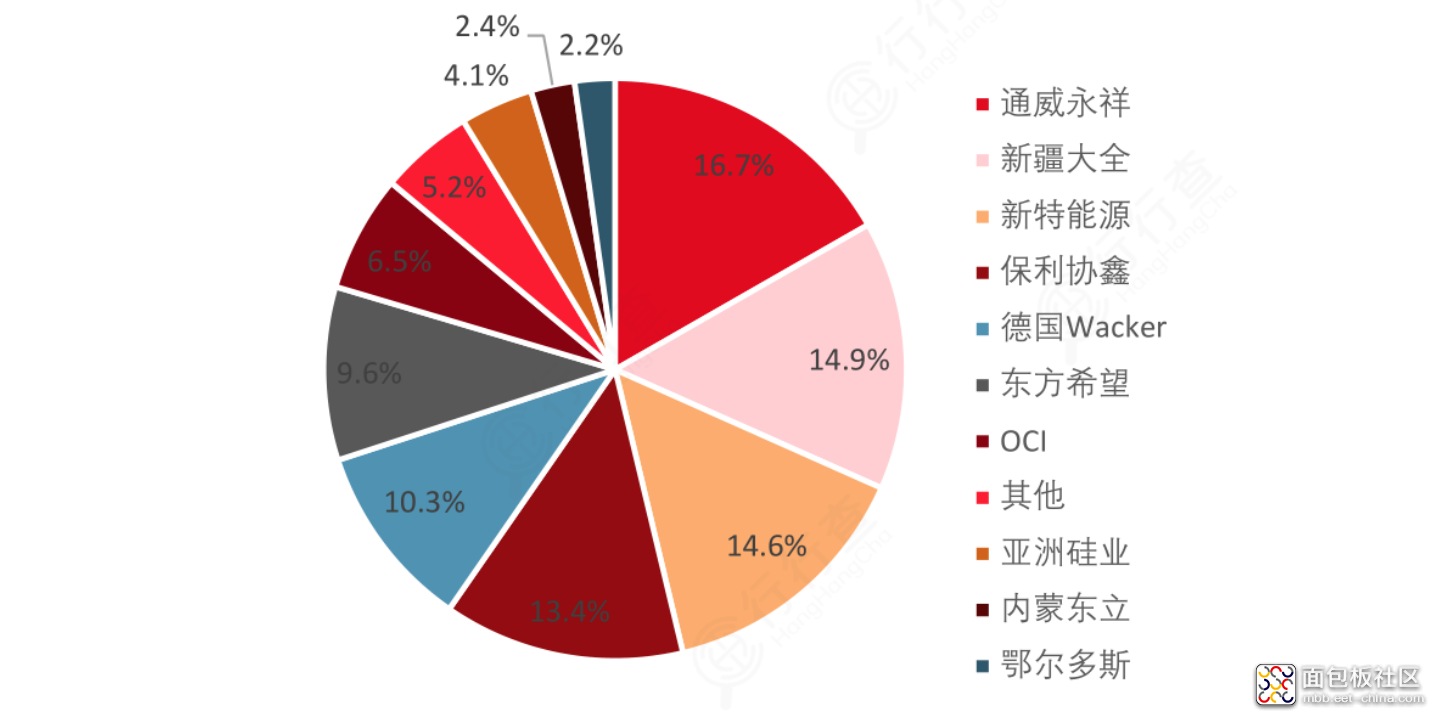

目前生产多晶的企业主要有国内企业保利协鑫、通威股份(四川永祥)、新特能源、新疆大全等,国外企业韩国OCI、德国Wacker等。目前全球大部分产能都在我国,头部产能集中,CR4能达到72%以上。

2015-2020多晶硅产能排名前十的企业变化:

资料来源:首创证券

2020年多晶硅料产量分布情况:

资料来源:Wind,首创证券

多晶硅生产工艺:改良西门子法是主流

硅料的生产技术起源于德国西门子,因此又叫西门子法。1955年,西门子公司成功开发了利用氢气还原三氯硅烷在硅芯发热体上沉积硅的工艺技术,并于1957年开始了工业规模的生产,至今该生产方法已经沿用半个多世纪。

但西门子法多晶硅转化率低,四氯化硅等副产品污染严重,因而增加了尾气回收和四氯化硅氢化工艺的改良西门子法得以提出。

从多晶硅生产技术路线来看,改良西门子法是目前主流多晶硅制备方法,市场应用占比超过90%。

根据光伏协会统计,全球前十大多晶硅生产企业均采用三氯氢硅改良西门子法进行多晶硅生产。

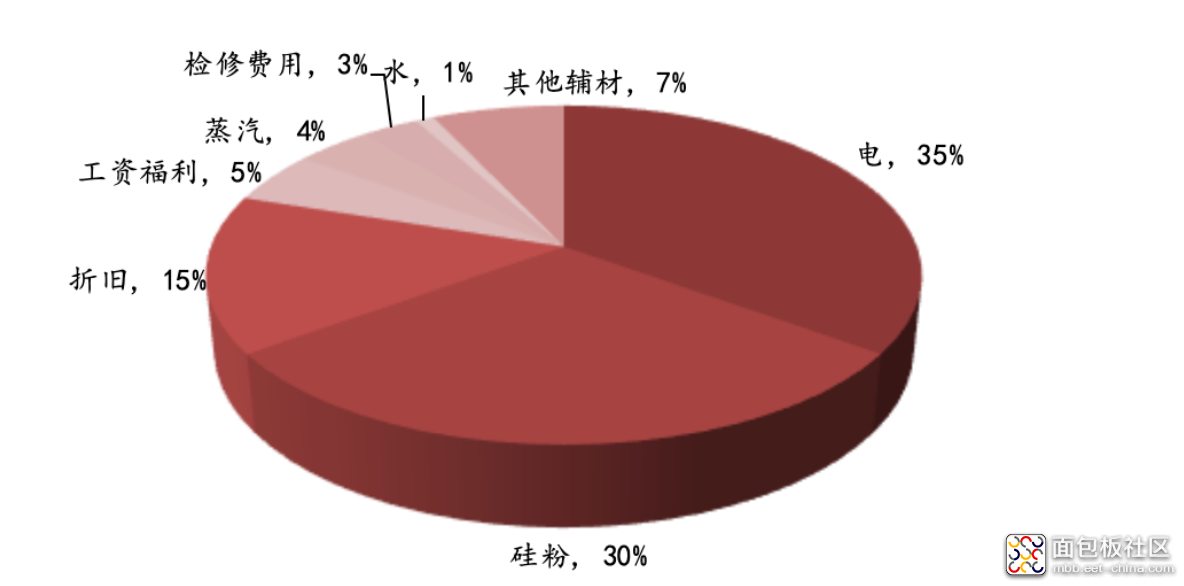

在当前主流多晶硅生产法-改良西门子法的生产成本中,电力成本、原料成本和折旧成本是主要部分,三者合计占到总成本的80%左右,其中电力成本占比最大,占比35%;硅粉成本占比30%;折旧成本占比达15%。

因而,电力、原材料、折旧成为降低多晶硅生产成本的主要领域。

资料来源:中国硅业分会

国内硅料生产企业通过不断的技术研发,对传统西门子法进行改进升级,已经掌握了最新核心技术。改良西门子法成为目前生产多晶硅最为成熟、投资风险最小、最容易扩建的工艺。

我国多晶硅产业发展初期,生产多晶硅的核心设备及配套工艺主要由美国GT、美国PPP、德国CentrothermSiTec、德国MSA、德国GEC等寡头垄断。

随着产业发展和国内技术进步,我国在2010年左右即实现了改良西门子法多晶硅主要工艺设备(SiHCl3合成炉、高效大型SiHCl3精馏塔、还原炉及其相应的电气系统、SiHCl3氢还原尾气变压吸附回收系统等)的自主设计和制造。

从市场端来看,随着光伏工艺技术的不断进步和成本改善,光伏发电在很多国家已成为清洁、低碳、同时具备价格优势的能源形式,光伏开始进入全面平价期,全球市场增量巨大,同时将带动产业链上游多晶硅加速发展。

随着各项创新技术的应用,光伏发电度电成本正在快速下滑,光伏协会乐观预期2025年全球光伏年装机量将超过300GW,对多晶硅的年均需求量将提升至70万吨以上(对应工业硅90万吨)。

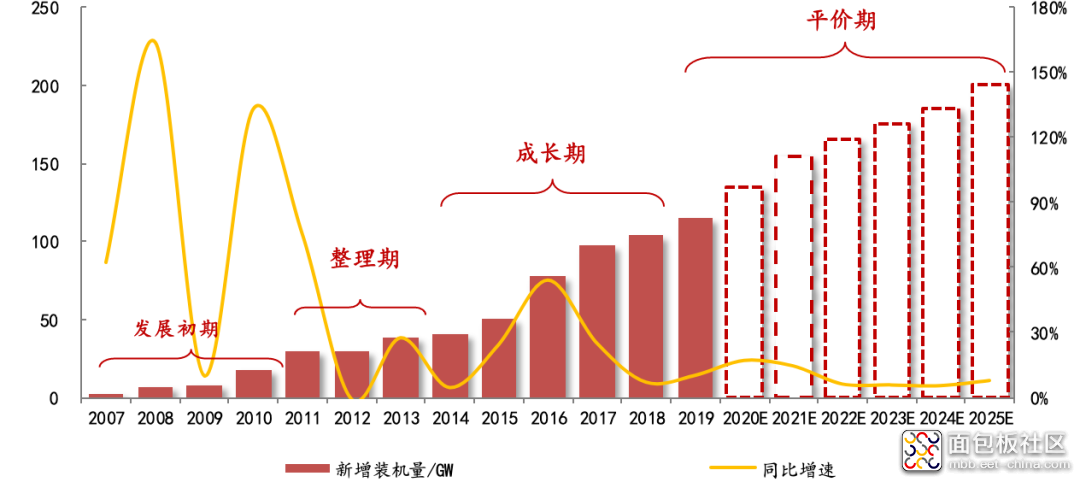

全球光伏历年新增装机量及增速:

图表来源:SolarPower Europe,财通证券

随着下游硅片产能扩产较快及光伏终端需求边际向好,多晶硅价格上涨具备一定延续性。且随着国内政策修复,海外市场回暖,需求逐步释放,高品质硅料需求提升,多晶硅有望在光伏持续高增长的背景下迎来向上拐点。随着新产能持续爬坡优化,具有成本优势的龙头企业,有望迎来量利齐升的高增长。

来源:乐晴智库

/1

/1