印制电路板(简称PCB)被誉为“电子产品之母”,是承载电子元器件并连接电路的桥梁,指在通用基材上按预定设计形成点间连接及印制元件的印制板,其主要功能是使各种电子零组件形成预定电路的连接,起传输作用。

目前,PCB正处于第五轮增长周期中。主要由5G带来云计算以及物联网等技术变革,助力5G基站、通信设备以及新能源车的增长。

2020年中国PCB产值为352亿美元,同比增速为7%,占比超过全球PCB产值的一半。Prismark预测,全球PCB行业2020至2025年的年复合增长率预计为5.8%,2025年全球PCB行业预计产值达863.3亿美元。

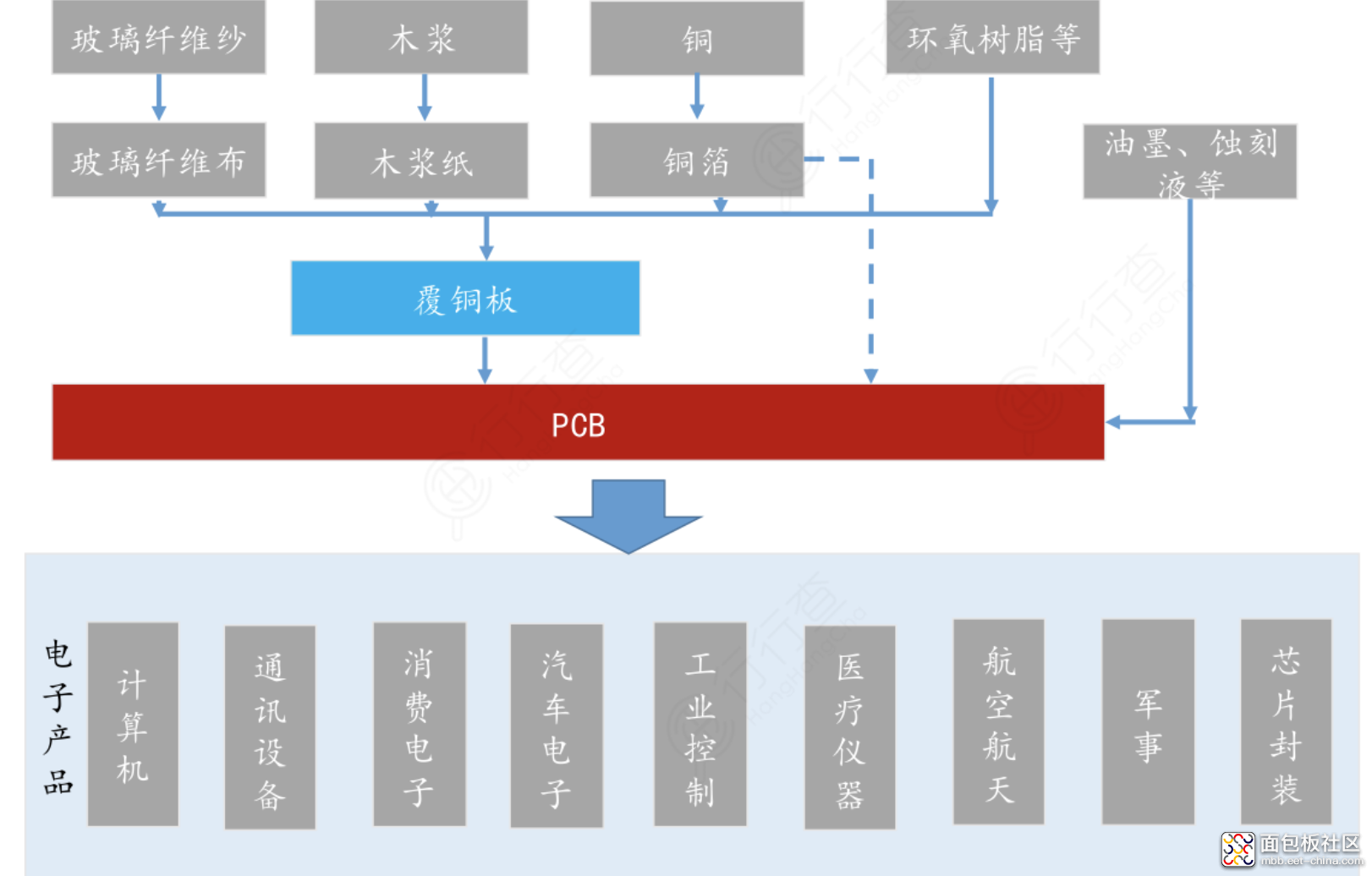

PCB产业链

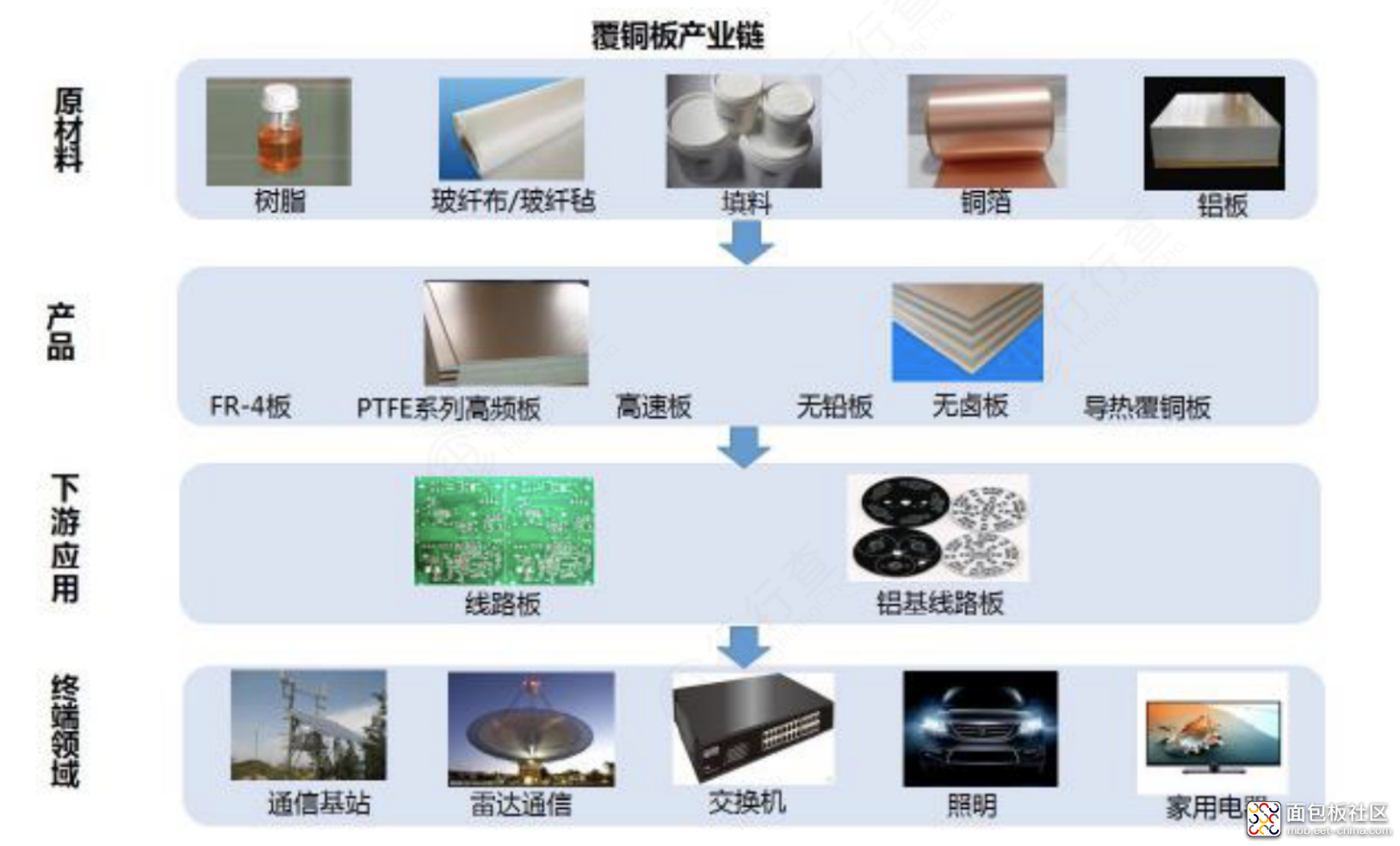

PCB产业链上游主要原材料为覆铜板及粘结片,覆铜板上游三大主材包括铜箔、玻纤布、环氧树脂材料等。

下游通讯及电脑依然是两大主要应用领域,但近年汽车电子化的趋势十分明确(新车的电子系统占整车成本平均已超过40%),车用PCB需求增长明显。

PCB产业链上游材料

覆铜板(CCL)

覆铜板是以环氧树脂等为融合剂将玻纤布和铜箔压合在一起的产物,是PCB的直接原材料,在经过蚀刻、电镀、多层板压合之后制成印刷电路板。

由于覆铜板行业竞争格局相对优于下游印刷电路板行业,覆铜板公司普遍可将成本转嫁至下游,且龙头公司可借助产能规模优势、上游主材自制等实现盈利水平上行。

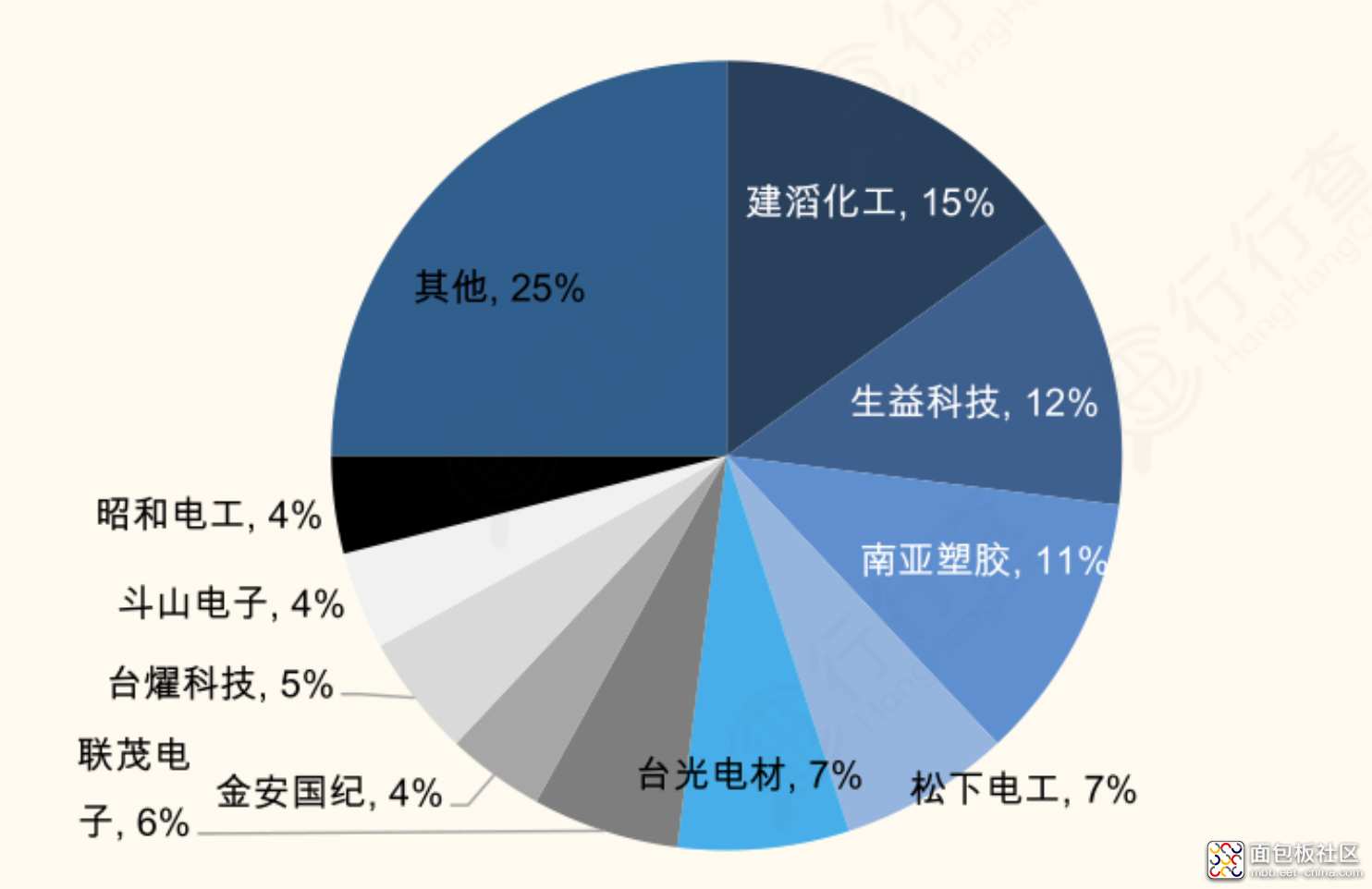

覆铜板产业是一个资金需求较大,集中度相对较高的一个行业,全球覆铜板行业CR10达75%,CR5达52%。

全球覆铜板市占率TOP3分别为:建滔化工市占率为15%,生益科技市占率为12%,南亚塑胶市占率为11%。

全球覆铜板市场格局:

资料来源:CCLA

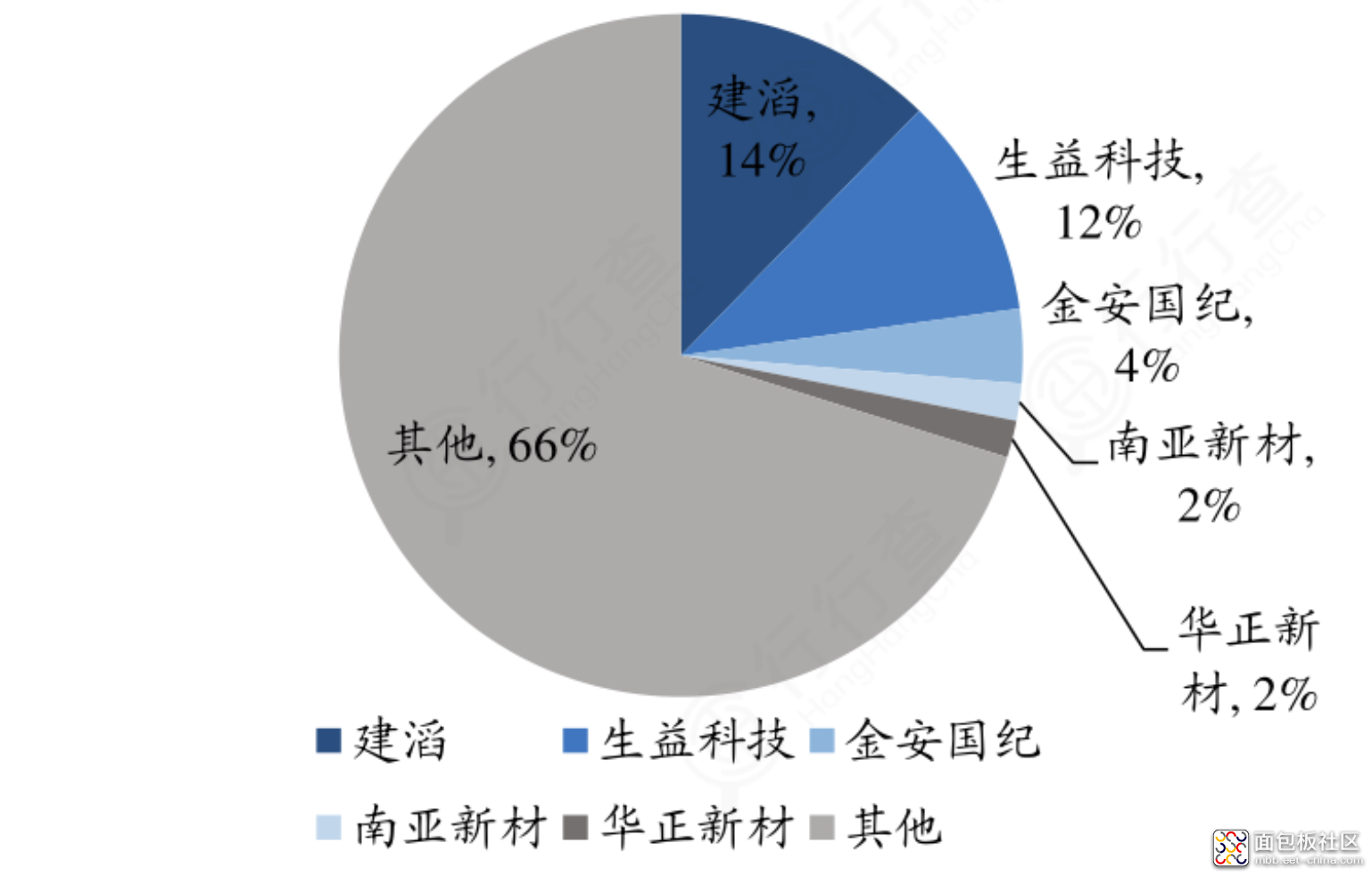

中国大陆主要有五家覆铜板厂商,2019年建滔积层板、生益科技、金安国纪、南亚新材、华正新材等五家覆铜板厂商产值占全球比重34%,而中国大陆PCB产值超过50%,考虑到PCB上游原材料的供应链配套,内资覆铜板厂商有望填补空缺。

资料来源:Prismark

铜箔

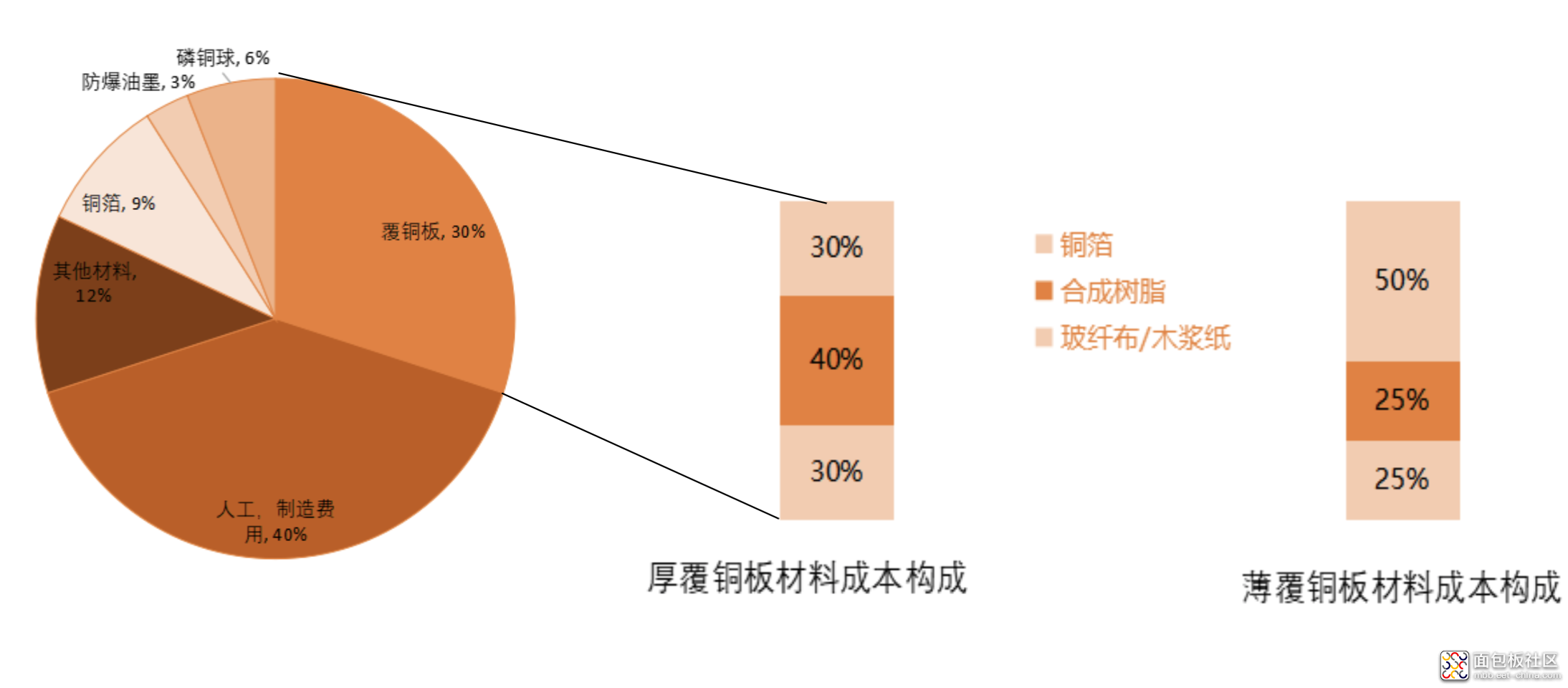

从成本来看,覆铜板占整个PCB制造的30%-40%左右,铜箔是制造覆铜板的最主要原材料,成本占覆铜板的30%(薄板)和50%(厚板)。

PCB成本占比:

资料来源:天风证券

根据应用领域的不同,可以分为锂电铜箔、标准铜箔。

标准铜箔是沉积在线路板基底层上的一层薄的铜箔,是覆铜板、印制电路板的重要基础材料之一,起到导电体的作用,一般较锂电铜箔更厚,大多在12-70μm,一面粗糙一面光亮,光面用于印制电路,粗糙面与基材相结合。

从铜箔全球市场格局来看,高性能PCB铜箔市场的生产技术、设备制造技术以及市场份额仍被日本铜箔厂家垄断。国内高频高速基板专用铜箔生产能力尚未成型。

全球高端铜箔的前五家企业分别为古河电气工业株式会社、三井金属矿业株式会社、日本福田金属箔粉工业株式会社、日本电解及日本能源公司均为日企。

标准铜箔盈利差于锂电,锂电铜箔环节自身竞争格局较为分散,相反下游客户锂电环节则格局更加集中,面对客户企业也很难具备强势的话语权。但是铜箔技术还在持续迭代,因此对于铜箔环节来说,具备研发能力优势能够在技术迭代中占得先机,从而获得阶段性盈利优势是最好的领先方式。

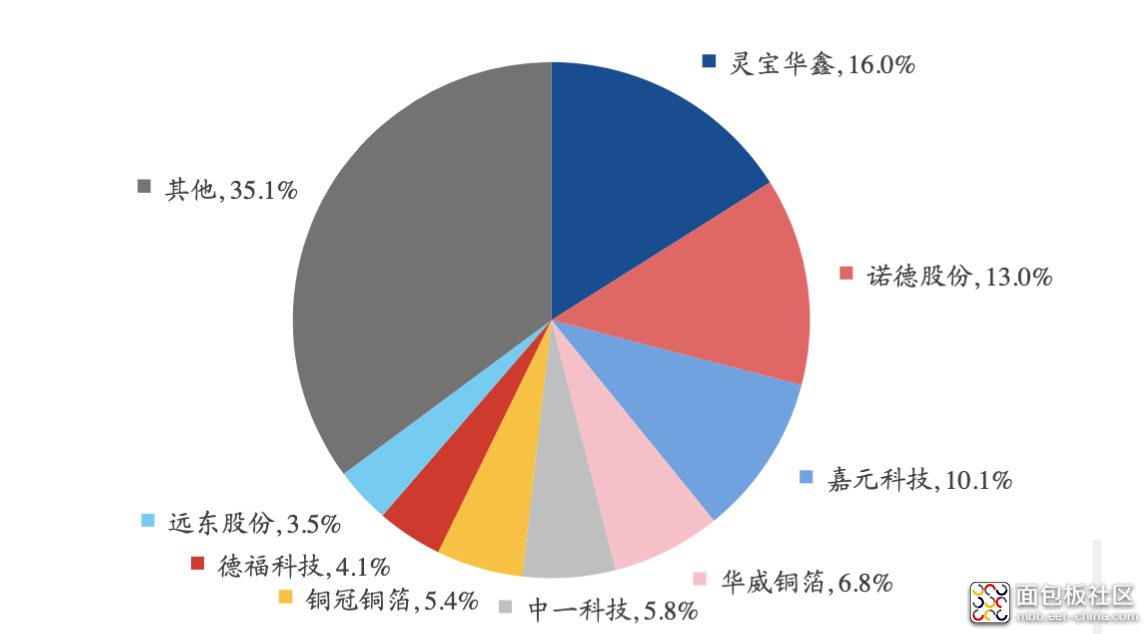

铜箔环节格局分散:

资料来源:GGII, 兴业证券

玻纤纱:供给端寡头垄断格局形成

玻纤纱可制成玻纤布,用于印制电路板(PCB)的核心基材——覆铜板的生产。

电子玻纤纱约占覆铜板成本的25%-40%,是制备PCB的重要材料,需求量大。

从全球玻纤产能来看,截止2019年末,CR6(中国巨石、美国OC、日本NEG、泰山玻纤、重庆国际、美国JM)占全球玻纤总产能超70%;中国CR3(中国巨石、泰山玻纤、重庆国际)21年1月末产能占全国总产能比例超60%,CR6(CR3及山东玻纤、四川威玻、长海股份)占全国总产能比例约80%。全球及中国国内,玻纤供给端寡头垄断格局已基本形成。

资料来源:华正新材料招股书

PCB油墨

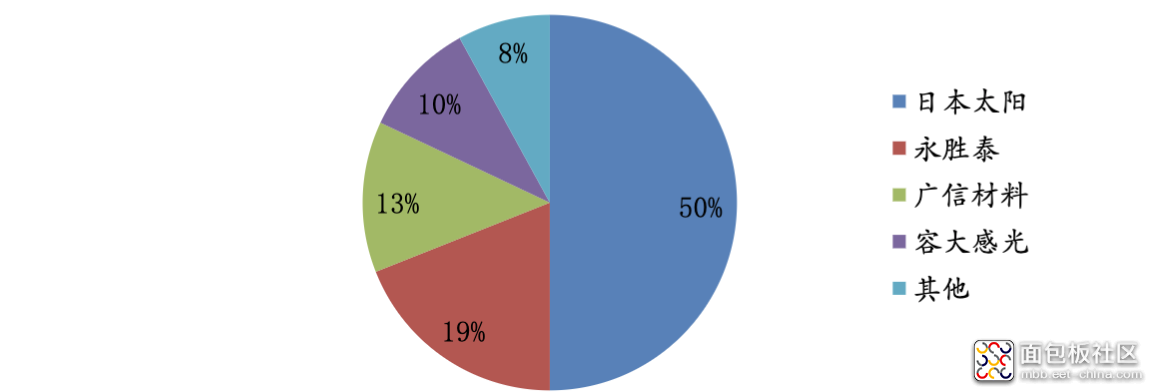

根据容大感光招股说明书显示,尽管PCB种类和层数的差异会导致PCB油墨占PCB产值的比重有所不同,但从整体情况来看,PCB油墨占PCB产值的比重平均在3%左右。因此,PCB油墨的市场规模与PCB的市场规模基本保持一定比例的同向变动。

从市场格来看,目前国内PCB专用油墨高端市场主要仍被日本太阳等外资企业占据。

随着全球制造产业向中国加速转移,国内部分供应商已经逐步掌握了PCB油墨关键原材料合成树脂的合成技术,改变了过去对进口合成树脂的依赖。同时外资供应商受运输距离、生产成本高等劣势导致市场占有率逐渐降低,国产品牌性价比优势逐渐凸显。

以广信材料、容大感光等为代表的内地PCB油墨供应商逐步发展壮大,相关产品已逐渐进入富士康、深南电路、景旺电子等大型PCB厂商。

目前广信材料的阻焊油墨产品在国产品牌中市占率排名第一。

资料来源:景旺电子招股书

PCB产业链中游制造

PCB行业属于资本密集型行业,且对PCB厂商的技术实力有较高要求。

根据鹏鼎招股说明书,新建一条年产能百万平方米以上的生产线需要投入数亿元,且PCB厂商还需在原材料、研发等方面保持持续的高额投入,以满足下游客户定制化生产、产品升级、批量且快速交付等方面的要求。

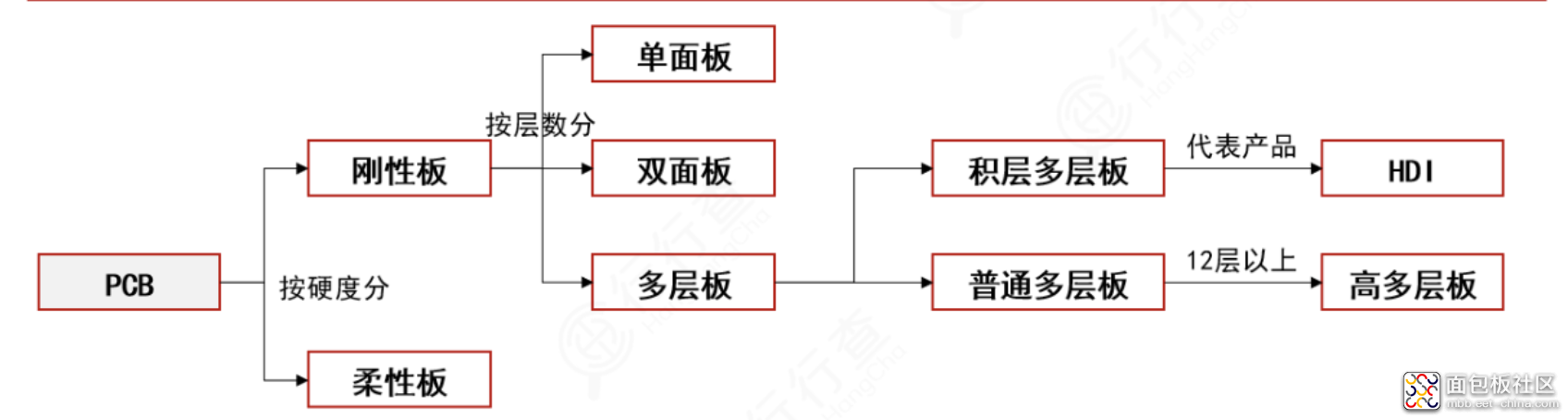

PCB产品种类众多,按硬度一般分为刚性电路板、挠性板和刚挠结合板。按照导电层层数可分为单面板、双面板、多层板。

多层板按照层压次数,可分为普通多层板和积层多层板。普通多层板中,一般将12层以上的称为高多层板。

积层多层板则以HDI(高密度互联电路板)为代表,HDI由于布线密度高,多用于便携式消费电子产品,高端智能手机以10层以上3阶HDI板为主。

在汽车电路板中,传统的单层PCB、双层PCB和多层PCB应用较多,近年来HDI的广泛应用也成为汽车电子产品的首选。

从PCB制造端竞争格局上看,全球市场份额相对较分散。

高阶PCB大厂在技术红利支撑下进一步拓展市场份额并提升公司盈利水平,中低端则因技术升级慢、利润空间被压缩而逐步退出。

根据鹏鼎招股说明书,尽管目前全球PCB市场格局仍相对较为分散(全球共计2000余家厂商),但资金、技术、供应链以及环保管理能力仍然为PCB行业构筑了较高的护城河,且行业壁垒随下游客户产品迭代升级不断提升。

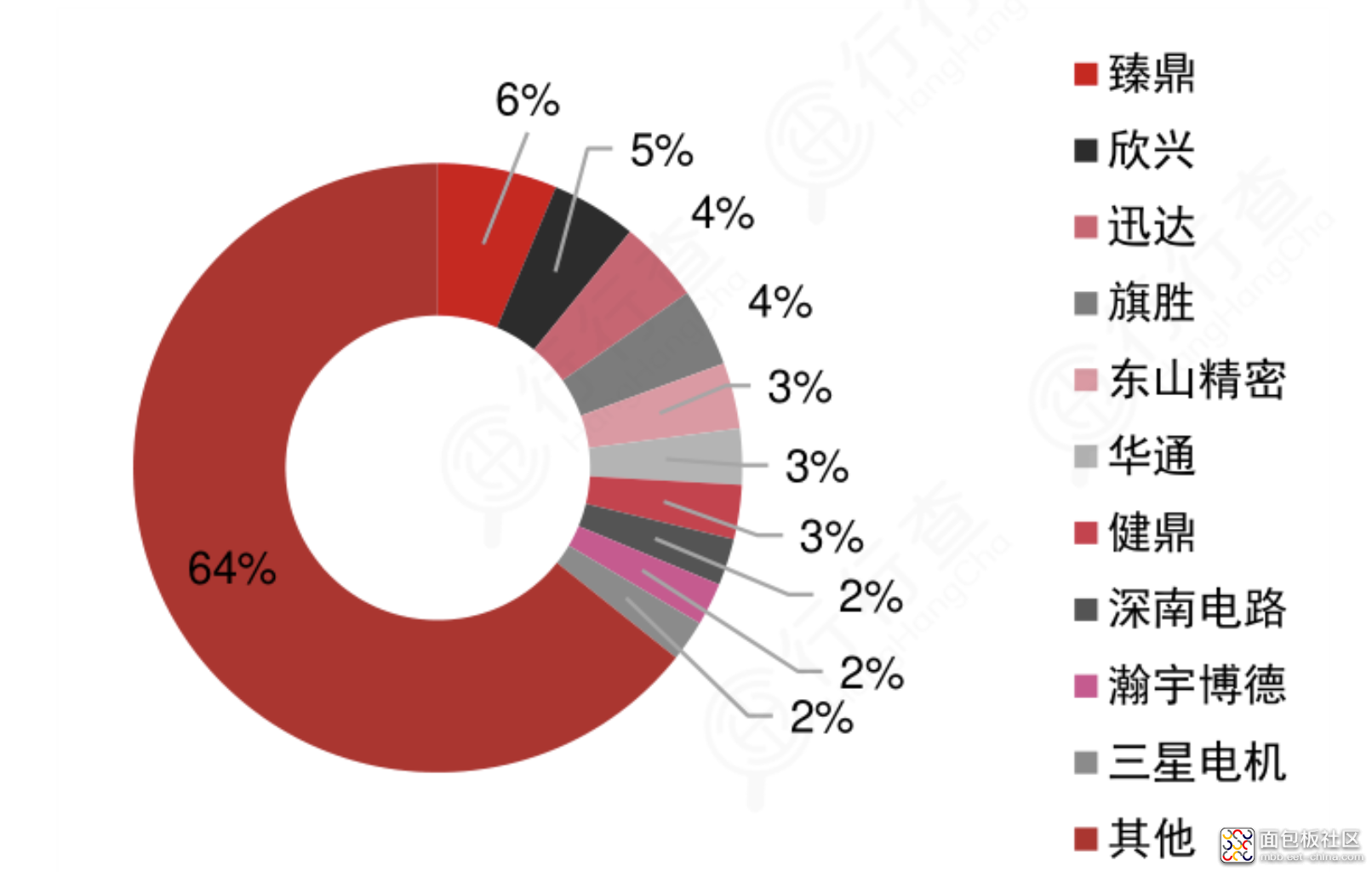

2019年PCB行业TOP分别是:臻鼎市占率为6%、欣兴科技市占率为5%、迅达市占率为4%。

资料来源:中信证券

Prismark预计未来服务器/数据存储、有线/无线基础设施建设的推进带来PCB需求高速增长,随着汽车及其他消费电子的创新应用渐进普及,同样拉动相关领域PCB产值增长。

2000年之后,PCB产业有明显的向中国大陆转移的趋势。行业产能向中国大陆转移的趋势在未来仍将持续,Prismark预计到2024年中国大陆地区PCB产值将有望达到417.7亿美元,占比上升到55.1%,行业有望迎来高速发展。

来源:乐晴智库

/3

/3