值得一提的是,A股“广电网络”以跌停收盘让不少人觉得奇怪。然据其公告称,“广电行业正在申请5G牌照的是中国广播电视网络有限公司,而不是本公司,本公司与中国广播电视网络有限公司不存在股权关系。”简而言之,就是此广电非彼广电。

5G概念,从上游基站射频、基带芯片等到中游网络建设网络规划设计与维护,再到下游产品应用及终端产品应用场景,如云计算、车联网、物联网、VR/AR,整个生态系统包括了基础网络设备商、无线网络提供商、移动虚拟网络提供商(MVNO)、网络规划/维护公司、应用服务提供商、终端用户等。

5G概念最全龙头名单一览表

一、上游

基站概念股:海特高新、南京熊猫;京泉华、亚光科技;铭普光磁、高斯贝尔;新雷能、意华股份;贝通信、通宇通讯;春兴精工、沪电股份;ST凡谷、剑桥科技。

射频天线概念股:信维通信(国内移动终端天线龙头);硕贝德、通宇通讯;盛路通信、立讯精密;大富科技、ST凡谷;飞荣达、东山精密;世嘉科技、风华高科;春兴精工。

PCB概念股:深南电路(国内PCB龙头,PCB内资技术能力第一);沪电股份;景旺电子(内资第二的PCB龙头企业,盈利能力行业翘首);超声电子、依顿电子;兴森科技、崇达技术;世运电路、博敏电子;超华科技、生益科技;广东骏亚、金安国纪;丹邦科技、鹏鼎控股、中京电子。

光通信,主要包括光器件、光模块、光芯片和光纤光缆,主要概念股包括:光迅科技(最大光通信器件供货商);中际旭创(高端光模块)、新易盛;长飞光纤(最纯正光纤光缆股,营收行业最高,光纤预制棒龙头);亨通光电(光纤光缆占38%,业务全,产业链长,业绩高增长);烽火通信、通鼎互联;中天科技、意华股份。

主设备商,这是最受益的板块,占5G建设投入3到4成,国内龙头为华为中兴,相关概念股有:中兴通讯(中国第二、全球第四大电信设备厂商);烽火通信(传输网设备龙头,实力强大);科信技术、紫光股份、星网锐捷。

二、中游

基础硬件建好了,中游就是网络规划设计、运维工程了,中游产业的主要上市公司有:吉大通信;东方通信(全球唯一提供TETRA混合组网解决方案);中富通、富春股份;共进股份、宜通世纪;数邦科技、杰赛科技;会畅通讯、东方通、三维通信。

三、下游

下游则是5G的应用场景。未来的新兴产业,无论是人工智能、物联网,都需要大量的数据传输工作,大数据是数据只根,云计算是数据的仓库,5G就是数据的运输工具,所以5G的应用将无处不在,目前概念股如下:邦讯技术、初灵信息;高斯贝尔、四川九州;广和通、移为通信;日海智能、南京熊猫。

当然,还有5G运营商,概念股如下:中国联通、广电网络、鹏博士、二六三、爱施德、三五互联、朗玛信息、天音控股、北纬科技、拓维信息、东方国信。

5G生态链五大产业分析

基带芯片产业链

在5G技术架构中,基带芯片是用来合成即将发射的基带信号,或对接收到的基带信号进行解码。具体地说,就是发射时,把音频信号编译成用来发射的基带码;接收时,把收到的基带码解译为音频信号。同时,也负责地址信息(手机号、网站地址)、文字信息(短讯文字、网站文字)、图片信息的编译。基带芯片是5G技术的核心支撑,实现了信号从发射编译到接收解码的全过程。

在基带芯片领域按技术实力排名,第一梯队包括高通、intel、海思和三星,其中海思和三星的5G基带芯片基本自用;第二梯队包括展讯、联发科;第三梯队包括大唐联芯等。

从技术上实力分析,高通、Intel、三星和海思比较强,占据了高端市场。联发科和展讯主要占据中低端市场。联发科目前综合水平强于展讯,但缺乏展讯本土优势地位,展讯更易获得国内市场支持和来自Intel的技术支持,即使在5G初始阶段技术相对落后,也可借助Intel的芯片开拓市场。长期看,展讯发展的后劲更足。而联发科在4G并未占据高端市场,盈利水平受限,而5G又需要海量的资金投入,我们认为后续联发科将共同与展讯处于中游竞争地位。联芯受益于国内的TDS产业,其TDS芯片具备相当的实力,但中移动正逐步裁撤TDS网络,其4G的发展没有及时跟进,目前看弱于展讯和联发科。不过有国内产业政策,资金和市场的多方支撑,5G大概率将取得空前突破。

无线通信模组产业链

5G时代的到来将带动数据传输体量的新高度,无线通信模块作为物联网的入口也会迎来更丰富、新颖的应用场景。无线通信模组是连接物联网感知层和网络层的关键环节,属于底层硬件,使各类终端设备具备联网信息传输能力,具备其不可替代性。无线模组按功能分为“通信模组”与“定位模组”。相对而言,通信模组的应用范围更广,因为并不是所有的物联网终端均需要有定位功能。

从应用场景分析,无线通信模块主要指蜂窝网模块(2G/3G/4G模块)。但是随着NB-IoT技术的发展,LPWAN模块(Lora/NB-IoT模块)将成为蜂窝通信模块的替代升级者进行大规模推广,而定位模组(GPS、GNSS模块)常常与蜂窝通信模块共同使用,因此看成广义的无线通信模块。

从产业链上看,无线通信模块的上游是基带芯片等生产原材料,标准化程度较高。下游为各个细分应用领域,极其分散,往往通过中间经销代销环节流向各个领域。模块公司的模式一般为:自己采购上游材料,并负责产品设计和销售,生产则外包给第三方加工厂。

根据物联网应用市场规模大小,无线通信模块产业可分为大颗粒市场和小颗粒市场。大颗粒市场(如智能车载、智能电网、智能交通、智能仪表等)物联网模块量大、标准化程度高、竞争激烈,适合做大收入和树立品牌,研发人员相对可以较少,但市场开拓能力要强。小颗粒市场(如工业物联网、资产追踪、环境监控等)的物联网模块量小,定制化程度高,毛利率水平高,但对供应商研发投入要求高。

目前,在无线通信模组领域,国外龙头主要有Sierra、TelIT、U-blox等,无论是规模还是毛利率要远高于国内厂商。国内第一梯队公司有芯讯通、移远通信、中兴物联、广和通等,按出货量算已经可以和国外龙头相媲美。但由于国内竞争比较激烈,这些厂商的毛利率普遍低于国外。随着品牌和规模效应进一步增强,产业很可能会形成“赢者通吃”的局面,产业集中度有望进一步提升。

射频芯片产业链分析

射频简称RF射频就是射频电流,是一种高频交流变化电磁波,射频芯片指的就是将无线电信号通信转换成一定的无线电信号波形,并通过天线谐振发送出去的一个电子元器件。射频芯片架构包括接收通道和发射通道两大部分。

射频前端芯片包括射频开关、射频低噪声放大器、射频功率放大器、双工器、射频滤波器等芯片。射频开关用于实现射频信号接收与发射的切换、不同频段间的切换;射频低噪声放大器用于实现接收通道的射频信号放大;射频功率放大器用于实现发射通道的射频信号放大;射频滤波器用于保留特定频段内的信号,而将特定频段外的信号滤除;双工器用于将发射和接收信号的隔离,保证接收和发射在共用同一天线的情况下能正常工作。智能手机通信系统结构示意图如下。

射频前端模块是手机通信系统的核心组件,对它的理解要从两方面考虑:第一,它是连接通信收发芯片(transceiver)和天线的必经通路;第二,它的性能直接决定了移动终端可以支持的通信模式,以及接收信号强度、通话稳定性、发射功率等重要性能指标,直接影响终端用户体验。

目前,射频前端芯片是移动智能终端产品的核心组成部分,追求低功耗、高性能、低成本是其技术升级的主要驱动力,也是芯片设计研发的主要方向。射频前端芯片与处理器芯片不同,后者依靠不断缩小制程实现技术升级,而作为模拟电路中应用于高频领域的一个重要分支,射频电路的技术升级主要依靠新设计、新工艺和新材料的结合。

一个4G全网通手机,前端RF套片的成本已达到8-10美元,含有10颗以上射频芯片,包括2-3颗PA、2-4颗开关、6-10颗滤波器。未来随着5G的到来,RF套片的成本很可能会超过手机主芯片。再加上物联网的爆发,势必会将射频器件的需求推向高潮。

射频前端芯片市场主要分为两大类,一类是使用MEMS工艺制造的滤波器,以声表面波滤波器(SAW)和体声波滤波器(BAW)为代表,一类是使用半导体工艺制造的电路芯片,以功率放大器(PA)和开关电路(Switch)为代表。

传统的SAW滤波器领域市场已趋向饱和Muruta、TDK和Taiyo Yuden占据了全球市场份额的80%以上,升级替代产品BAW滤波器近来成为市场焦点,成为MEMS市场的中增长最快的细分产品,根据市场分析机构IHS Supply的调研结果,当前BAW的核心技术主要掌握在Avago(Broadcom)和Qorvo手中,两家公司几乎瓜分了全部市场份额。功率放大器市场主要分为终端市场和以基站为代表的通信基础设施市场,相比目前终端市场约130亿美元的总容量,基站功率放大器市场规模相对较小,在6亿美元至7亿美元左右。在终端功率放大器市场,形成了Skyworks、Qorvo和Broadcom(Avago)三家企业寡头竞争的局面,三家企业合计占据了90%以上的市场份额,而在基站功率放大器市场,NXP和Freescale在合并前总共占据了51.1%的市场份额,国内主要有锐迪科(被紫光收购)、唯捷创芯(Vanchip)、中普微、国民飞骧(Lansus)、中科汉天下等企业,但规模和技术能力与国外巨头有着较大差距。

光模块产业链分析

5G时代的一大特征就是海量数据的传输要求,推动光模块持续升级。光模块由光电子器件、功能电路和光接口等组成,光电子器件包括发射和接收两部分。简单的说,光模块的作用就是光电转换,发送端把电信号转换成光信号,通过光纤传送后,接收端再把光信号转换成电信号。就是这么一个光电转换的器件,却是5G投资链条中不可忽视的蛋糕。

发射部分是:输入一定码率的电信号经内部的驱动芯片处理后驱动半导体激光器(LD)或发光二极管(LED)发射出相应速率的调制光信号,其内部带有光功率自动控制电路,使输出的光信号功率保持稳定。接收部分是:一定码率的光信号输入模块后由光探测二极管转换为电信号,经前置放大器后输出相应码率的电信号。

光芯片是模块中价值量最集中的环节,在光模块中成本占比30%-50%,高端产品中占比甚至能够达到50%-70%。目前,光芯片及上游材料竞争行业壁垒较高,高端芯片主要由美国等海外厂商垄断,国外大厂占据高端光芯片90%以上市场份额,被美、日厂商垄断;国内光芯片厂商以10G及以下产品为主,核心技术能力亟待突破。目前国内具有成熟光芯片制造能力的厂商主要有光迅科技、昂纳科技、海信宽带。

光器件涉及设计和制造多个环节,近几年逐步呈现出向成本优势地区迁移,中国厂商在无源器件已经占据一定份额,有源器件近几年加速趋势明显;整体设备中兴、华为、烽火等已经在全球具备差异优势。根据是否需要外加能源驱动可分为光有源器件、光无源器件;包括激光器、检测器、放大器、分路器、耦合器、连接器等多个品类,每个品类又存在繁多的型号。目前中国光器件厂商占据全球约15%市场份额,无源的竞争力相对较高,主要厂商有光迅科技、昂纳科技、天孚通信等。

系统集成产业链分析

5G面向应用场景的产业链环节在于系统集成与应用服务,主要包括系统集成与行业解决方案、大数据应用、物联网平台解决方案、增值业务和行业应用等部分。各环节的主流厂商包括系统平台综合集成的华为、中兴通讯、烽火通信、新华三、星网锐捷;大数据应用的东方国信、天源迪科、拓尔思;物联网平台与解决方案的宜通世纪、高新兴、拓邦股份;增值业务服务与平台的北纬通信、拓维信息、四维图新、梦网荣信等。

5G基站给天线射频端供应链带来的机会

5G基站引入大规模阵列天线。

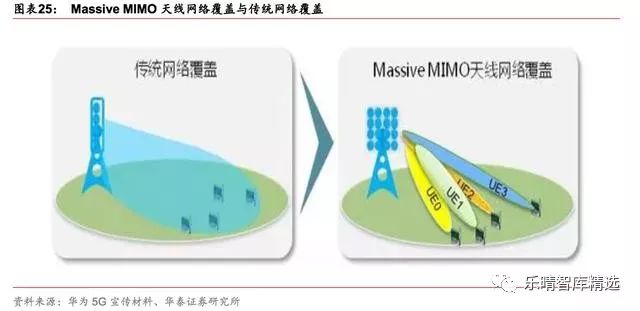

MassiveMIMO,即大规模MIMO(Multiple-inputMultiple-output,多输入多输出)技术,旨在通过更多的天线大幅提高网络容量和信号质量,原理上可类比高速公路拓展马路道数来提高车流量。

采用MassiveMIMO的5G基站不但可以通过复用更多的无线信号流提升网络容量,还可通过波束赋形大幅提升网络覆盖能力。

波束赋形技术通过调整天线增益空间分布,使信号能量在发送时更集中指向目标终端,以弥补信号发送后在空间传输的损耗,大幅提升网络覆盖能力。

相比较4G基站,采用支持大规模阵列天线技术的AAU是5G基站成本大幅增加的主要原因。

天线尺寸与频率相关,5G天线或以64通道为主。

根据无线通信原理,为了保证天线发射和接收转换效率最高,一般天线振子的间距必须要大于半个无线信号波长,而无线信号波长与无线信号频率成反比(λ=c/f,其中c为光速,f即无线信号频率),即当信号频率越高,信号波长越小。

未来国内5G频段或以3.5GHz和2.6GHz为主,根据此频段得出半个波长大概是4.3cm/5.8cm。

根据目前的5G测试来看,目前采用64通道的MassiveMIMO技术是各个设备商的主流测试选择。

虽然通道数越多,网络的性能越高,但综合考虑天线尺寸大小/重量、天线性能以及成本因素,目前运营商也在考虑低成本的MassiveMIMO方案—16通道。

我们认为,5G前期如果64通道天线成本未下降到运营商接受的范围内,可能运营商在满足部署和容量的情况下优先考虑16通道方案。

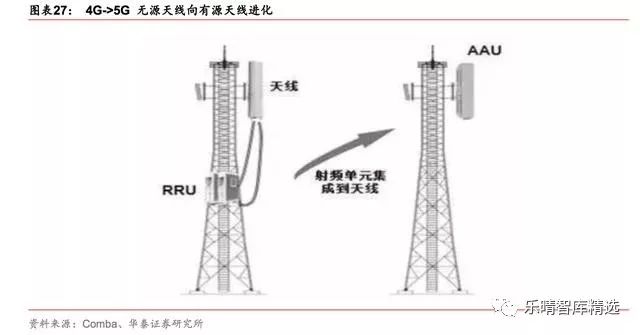

5G 基站架构发生较大变化,天线有源化趋势明显。

4G 宏基站主要分三个部分:天线、射 频单元 RRU 和部署在机房内的基带处理单元 BBU。

5G 网络倾向于采用 AAU+CU+DU 的 全新无线接入网构架,如下图所示。

天线和射频单元 RRU 将合二为一,成为全新的单元 AAU(Active Antenna Unit,有源天线单元),AAU 除含有 RRU 射频功能外,还将包含部 分物理层的处理功能。

5G时代,天线通道数增加以及天线有源化对天线设计提出更高要求,小型化及轻量化是基础。

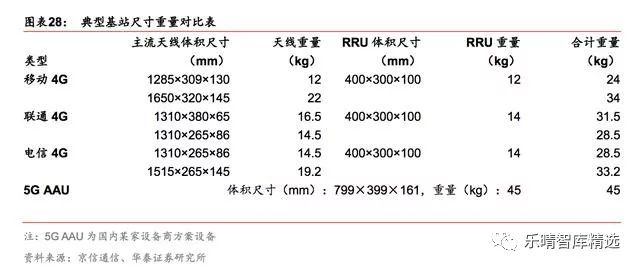

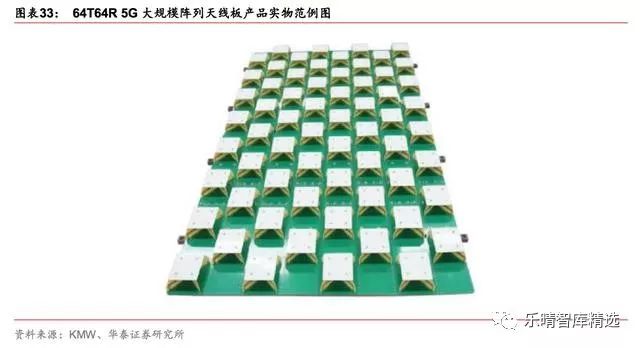

4G时代,天线形态基本是4T4R(FDD)或者8T8R(TDD),根据目前测验的情况来看,5G时代可能以64T64R大规模阵列天线为主。

通道数同比增加了7-15倍,意味着天线对射频器件需求量同比增加了7-15倍,同时天线无源部分将与RRU合为AAU,都对5G时代天线的体积及重量提出了更高的设计要求。

4G时代,无源天线+RRU重量大概在24-34kg,目前测试中的5GAAU重量大概在45kg左右,重量同比增加了32%~88%。所以在5G天线集成化的趋势下,小型化及轻量化成为天线设计基础。

大规模阵列天线带动射频组件需求量大幅增加。

如上文所述,我们预计5G商用宏基站将以64通道的大规模阵列天线为主。天线单元主要包括天线罩、辐射单元和校准网络综合板三个部分。

从当前5G产品的研发现状来看,为实现波束赋形等新技术,我们预计未来64通道的天线阵列将容纳64个功率放大器、64个开关、64个锁相环、64个低噪声放大器和64个滤波器等器件。

我们认为,射频组件需求的提升将大幅提升基站射频行业的市场空间,高度的集成化需求,也将推动滤波器、功率放大器等射频组件工艺进一步升级,产品将更加的小型化。

大规模阵列天线驱动5G天线价值量提升

大规模阵列天线驱动5G天线价值量提升采用MassiveMIMO的5G大规模天线不仅仅是数量的增加,天线的形式也将由无源转向有源,可实现各个天线振子相位和功率的自适应调整,显著提高MIMO系统的空间分辨率,提高频谱效率,从而提升网络容量。

另外,多天线振子的动态组合也可适用于波束赋形技术,从而让能量较小的波束集中在一块小型区域,将信号强度集中于特定方向和特定用户,提高覆盖范围的同时提升用户体验。

因此,由于MassiveMIMO技术的采用,导致5G规模阵列天线复杂度的大幅提升,产品的价格也因此而大幅上涨。

与4G相比,大规模阵列天线的价格预计将大幅上升。与市场的普遍认知不同,天线的价格与天线单元数目的多少并非简单的线性关系。

以4G天线为例,近期常用的4通道FDD电调天线售价约在1400元每副,8通道TDD电调天线的售价约为每副2000元,而到了5G时代,据当前实验用5G基站的成本分析,初期64T64R规格的大规模阵列天线的天线单元(上游天线厂商制造部分)每扇区售价较贵,我们预计商用初期天线(AAU中无源天线+滤波器)采购价将达到8000元左右,随着规模量产,我们预计未来每扇区的平均价格有望下降至3500元左右,但相较4G时期的平均天线价格仍然有较大幅度的提升。

5G天线市场空间同比增长124%~324%。假设5G建设周期为2020-2025年,预计建设高峰期(2020-2023年)宏基站天线市场每年空间可达114.2-184.4亿元;相较4G建设高峰期国内平均每年约50多亿元(高峰期4G基站一年建设数为100万站,单幅天线平均价格1700元)的宏基站天线市场,5G市场空间同比增长124%~324%。

与基站设备商深度合作的天线制造商或将充分受益。

4G时代,华为跻身全球天线厂商第一。

根据全球权威第三方研究机构ABIResearch发布的2017年全球基站天线研究报告--《天馈现代化,引领移动宽带网络演进》,2012-2013年,华为天线市场份额排名第二/第三,经历中国4G建设大潮,从2015年开始华为天线连续两年蝉联市场份额和技术创新及成果转化能力第一,引领全球天线产业发展。

其中2016年各大厂商占比分比是华为31.6%、凯瑟琳21.0%、康普15.2%、安费诺7.3%、RFS5.2%,华为市场占有率比2013年有10.9pct的提升。

天线市场商业模式转变,市场份额向龙头公司集中。

由于5G基站天线将与RRU融合形成新的单元AAU,天线公司的下游客户将由以往的运营商转变为设备商。

考虑到通信设备商的数量较少,目前市场的前四名(华为、诺基亚、爱立信、中兴)几乎垄断全球运营商无线通信市场份额(基站设备市场占比在90%以上),对于天线供应商来说下游将更为集中。

因此,与设备商有深度合作,并且在大规模阵列天线有较多技术储备的龙头天线厂商将有望获得更多的市场份额。

天线方面建议关注与设备商深度合作的上游企业。

随着5G时代来临,天线与基站设备实现更深层次的绑定,我们建议关注通宇通讯、世嘉科技、京信通信以及为华为公司天线产品提供精密加工服务的企业东山精密、鸿博股份(发布预案收购弗兰德30%股权)、立讯精密。

轻量化需求推动天线振子升级

天线振子是天线的核心部件。天线振子作为天线的主要组成部分,主要负责将信号放大和控制信号辐射方向,同样可以使天线接收到的电磁信号更强。

根据天线的形态,天线振子形态也包括多种多样,有杆状、面状等;根据加工工艺,主要有钣金、PCB、塑料等。传统4G天线振子多以金属钣金为主。

MassiveMIMO需要更多的天线振子。

从设备商测试情况来看,在热点高容量地区优先选择64通道的天线设备,同时因为192振子天线设备相比128振子在覆盖能力上能提升1.7dB,目前设备商测试64通道天线大都采用96个双极化天线振子,即192个天线振子。

相较于现有4G网络(视天线通道数的不同,一般为10-40个天线振子),5G天线含有的振子数将大幅增加。

虽然在高频段更容易降低天线振子间的间距,实现多天线的设计以及产品的小型化,但其复杂度相较于现网天线产品依然会大幅提升。如下图所示为5G大规模天线阵列原型机样图。

塑料天线振子或成为首选方案。

天线振子加工方式主要有金属压铸/钣金、PCB贴片和塑料振子,4G时代更多以金属压铸/钣金方式加工,组装更多的靠人工,效率低下。

5G时代由于频段更高且采用Massive-MIMO技术,天线振子尺寸变小且数量大幅增长,综合考虑天线性能及AAU安装问题,塑料天线振子方案具有一定的综合优势。

天线振子市场规模预计可达64.1亿元。

一个基站需要三面天线,假设未来单面天线主流方案采用192振子,对应需要一个基站需要3*192=576个振子。

考虑当前塑料天线振子还未大规模量产,根据调研,初始期一对振子大约7元,进入成熟期价格可能下降到3元/对。

天线振子作为5G天线主要组成部分,可关注银宝山新、硕贝德、飞荣达。

小型化及轻量化推动陶瓷介质滤波器或成为主流方案

滤波器是射频单元核心器件之一。

随着移动基站支持的网络频段越来越多,滤波器成为射频模块中不可获取的一部分,天线会将所有能接受到的频段信号都送往射频前端模块,但我们只希望选择特定频段的信号进行处理,这时候就需要滤波器来消除干扰杂波,让有用信号尽可能无衰减的通过,对无用信号尽可能的衰减。

5G时代,天线通道数增加以及天线有源化对天线设计提出更高要求,小型化及轻量化是基础。

4G时代,天线形态基本是4T4R(FDD)或者8T8R(TDD),根据目前测验的情况来看,5G时代可能以64T64R大规模阵列天线为主。

通道数同比增加了7-15倍,意味着天线对射频器件需求量同比增加了7-15倍,同时天线无源部分将与RRU合为AAU,都对5G时代天线的体积及重量提出了更高的设计要求。

根据图表30,4G时代,无源天线+RRU重量大概在24-34kg,目前测试中的5GAAU重量大概在45kg左右,重量同比增加了32%~88%。

所以在5G天线集成化的趋势下,小型化及轻量化成为天线设计基础。

5G或以陶瓷介质滤波器为主。

3/4G时期,金属滤波器凭借成熟的技术以及良好的性能成为那个时代的主流技术方案,进入5G时代设备商以及天线厂商也在研发小型化金属腔体滤波器来满足5G需求。

根据草根调研,按照单通道计算,小型化金属腔体滤波器的重量平均比介质滤波器重20%左右。

正如上文所说,未来5G基站对器件的小型化及轻量化越来越重视,陶瓷介质滤波器在满足性能的前提条件下,凭借轻量化、抗温漂性能好以及小型化优势成为主设备商主要选择方案之一。

考虑中国移动未来5G建设会基于2.6GHz频段,2.6GHz16T16R天线单通道功率要求相比3.5GHz频段64T64R天线更高,此时小型金属腔体滤波器更占优,因此2.6GHz频段下天线可能会选择小型金属化腔体滤波器。

介质波导相比介质腔体性能更好。

陶瓷介质滤波器技术方案主要有介质腔体(Monoblock)和介质波导(Waveguide)。因为介质腔体方案承受功率较小,性能相比介质波导差,目前陶瓷介质滤波器主流技术方案为介质波导。

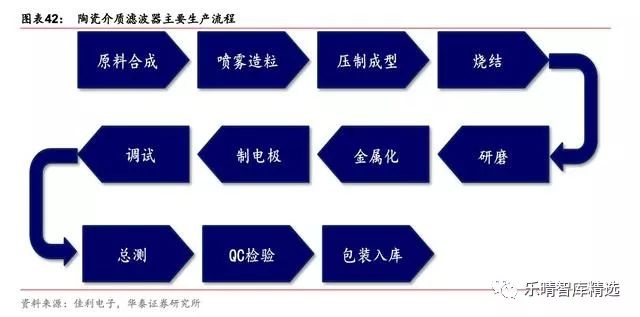

陶瓷介质滤波器性能由粉体配方及生产工艺决定。陶瓷介质滤波器性能主要由以下几个因素决定:

1) 品质因素Q:Q越大,则滤波器插入损耗越小,意味着选频特性越好,成本越低;当插入损耗为1dB,则信号功率被衰减20%,当插入损耗为3dB,则信号功率被衰减50%;

2) 介电常数εr:介电常数越高,有利于器件的小型化、集成化;

3) 谐振频率温度系数tf:通信器件的工作温度是不断变化的,温度变化同样会引起谐振频率变化,该系数越小则温漂引起的谐振频率变化越小;

陶瓷介质滤波器上游材料主要有二氧钛(TIO2)、氧化锆(ZrO2)、氧化铝(AIO3)、碳酸钡(BaCO3)等,陶瓷介滤波器所需原材料量占整体上游原料比例较小,因此这些原材料采购方便。

根据产业链调研,原料合成即陶瓷介质粉体材料配方是决定滤波器性能好坏的关键因素之一,同时介质滤波器生产过程中需尽力控制工艺以制出杂质少、缺陷少、晶粒均匀分布的陶瓷,因此陶瓷介质滤波器性能由粉体配方及生产工艺决定。

目前国内滤波器厂商在3/4G都是以生产金属滤波器为主,未来升级生产小型金属腔体滤波器难度较小。

陶瓷滤波器产业链目前以华为为主导,国内能够生产陶瓷介质滤波器的公司主要有未上市的灿勤科技,上市公司中主要有东山精密(艾福电子),武汉凡谷,风华高科(国华新材料),通宇通讯(江佳电子)以及北斗星通(佳利电子),港股上市公司京信通信表示也已经有介质波导滤波器生产能力。

海外能够提供陶瓷介质滤波器主要有美国的CTS和日本的村田公司,其中美国CTS为介质滤波器鼻祖。

根据上文描述,运营商在5G实际建设中,可能根据覆盖场景及容量要求选择不同多天线方案(64T64R或者16T16R)。

我们分别假设两种场景来测算滤波器市场弹性,假设方案一:16T16R和64T64R建设比例各占一半,对应小型金属腔体滤波器和陶瓷介质滤波器数量各占一半;假设方案二:64T64R建设比例为75%,16T16R为25%,根据上文,16T16R会选用小型金属腔体滤波器,对应小型金属腔体滤波器比例为25%,陶瓷介质滤波器比例为75%。

假设64T64R占比75%,市场空间同比增长89%~277%。

在4G规模建设期间,根据滤波器的出厂价格进行测算,预计国内基站滤波器市场规模每年在27亿元左右,假设64T64R建设比例为75%,预计建设高峰期(2020-2023)宏基站滤波器市场空间每年可达约50.9-101.7亿元,相较4G规模建设期,市场空间同比增长89%~277%。

假设64T64R占比50%,市场空间同比增长54%~205%。

假设64T64R建设比例为50%,5G建设周期为2020-2025年,预计建设高峰期(2020-2023)宏基站滤波器市场空间每年可达约41.5-82.3亿元,相较4G规模建设期每年27亿,市场空间同比增长54%~205%。

基站滤波器市场空间大幅增加,建议关注*st凡谷、东山精密(已完成收购苏州艾福电子70%股权,艾福主要生产包括陶瓷介质滤波器等),风华高科(国华新材料)。

PCB板高频高速化,单基站PCB价值量提升7倍以上

电路板是组装电子器件的关键互连件。

印制电路板(PCB),是指通用基材上按预定设计形成点间连接及印制元件的印制板,其主要功能是使各种电子零组件形成预定电路的连接,起中继传输作用。不仅为电子元器件提供电气连接,也承载着电子设备数字及模拟信号传输、电源供给和射频微波信号发射与接收等业务功能,下游应用领域广泛,因而被称为“电子产品之母”。PCB种类较多,排除封装基板,一般按照材质物理性质将PCB分为刚性版(单面板、双面板、多层板)、挠性板、刚绕结合板等。

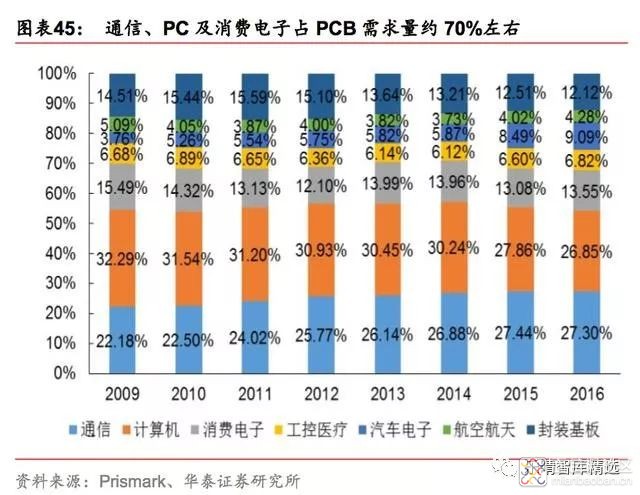

从产品结构来看,当前PCB市场中多层板仍占主流地位。

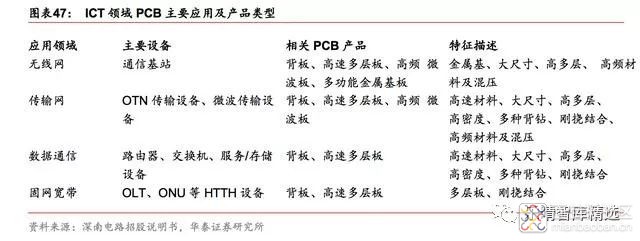

通信领域PCB板主要集中在无线、传输、数据通信等应用领域,产品涵盖了背板、高速多层板、高频微波板等。不同于消费电子类PCB产品多为挠性板(FPC)和高密度互联印刷电路板(HDI),通信用PCB多为刚性多层板。

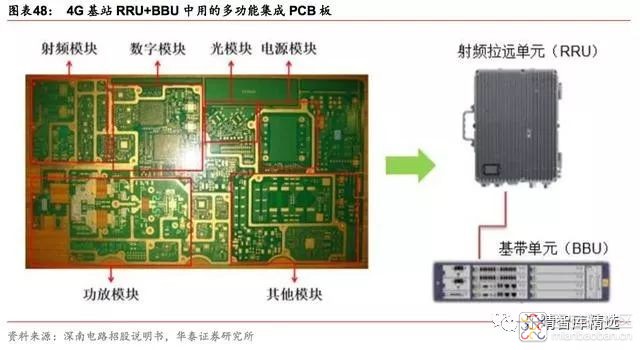

4G基站仅RRU+BBU有PCB需求。4G基站架构主要包括无源天线、射频拉远单元(RRU)和基带单元(BBU),其中无源天线内部主要采用射频线缆连接,RRU内PCB板主要包括射频板,BBU内PCB板主要包括基带板和背板。

5G基站新架构及新技术提升PCB需求量。

如前文所述,5G基站架构中无源天线将和RRU合成新的单元-AAU,AAU将包含部分物理层功能;而BBU将可能拆分为CU和DU。

参考当前5G实验网AAU设备的设计,预计每个AAU将包含2块电路板:1个功分板,1个TRX板。功分板主要集成了功分网络和校准网络,一般为一个双层板+一个四层板,或者集成在一个六层板;TRX板主要集成功率放大器(PA)+滤波器+64通道的收发信机、电源管理等器件集成在同一电路板上,一般为12-16层复合板。

由于AAU设备的内部连接更多采用PCB形式,5G时期单站PCB的数量相较4G时期会大幅提升。

高频及高速要求推升单板价格,5GAAUPCB价值量提升7倍以上。

考虑到5G对天线系统的集成度提出了更高的要求。AAU射频板需要在更小的尺寸内集成更多的组件。在这种情况下,为满足隔离的需求,需要采用更多层的印刷电路板技术。

另外,AAU射频电路板相较于4G时期的尺寸也会更大,考虑到5G基站发射功率的提升,工作频段也更高,因此5G的射频电路板对于材料的高速性能以及高频性能也提出了更高的要求。

因此综合来看,层数增加,尺寸增大,材料要求提升,5GAAUPCB板的价值量相较4GRRUPCB大幅提升。

国内天线射频侧PCB市场规模预计可达470.3亿元。

经过测算,5G单基站射频侧PCB价值量约9120元,4G单基站射频侧PCB价值量约1080元,可以发现,单基站价值量提升7倍以上。

如上文所述,我们预计国内5G宏基站规模可达506.4万站,考虑到近几年PCB价格稳定且略有上涨,假设PCB价格不变,对应5G时期射频侧PCB规模可达461.8亿元。

综合以上,我们认为5G基站电路板市场将有望量增价涨。

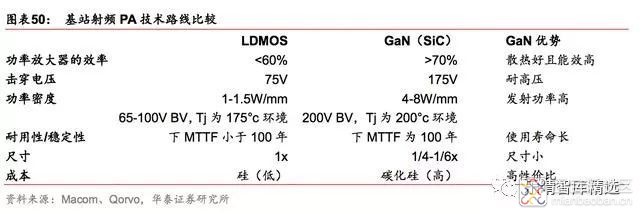

传统与创新并进,国资收购功放标的有望填补A股空白3/4G时期以横向扩散金属氧化物半导体(LDMOS)工艺为主。

射频功率放大器是无线发射机的核心部件,用以使无线信号具备足够的发射功率向外辐射。

目前基站用功率放大器主要采用基于硅的横向扩散金属氧化物半导体(LDMOS)技术。

LDMOS有局限性,氮化镓(GaN)成为中高频段主要技术方向。未来5G商用频段主要在3.5GHz附近,LDMOS技术在高频应用领域存在局限性:LDMOS功率放大器的带宽会随着频率的增加而大幅减少,LDMOS仅在不超过约3.5GHz的频率范围内有效,因此在3.5GHz频段LDMOS的性能已开始出现明显下滑。

除此之外,5G基站AAU功率大幅提升,单扇区功率从4G时期的50W左右提升到5G时期的200W左右,传统的LDMOS制程将很难满足性能要求。

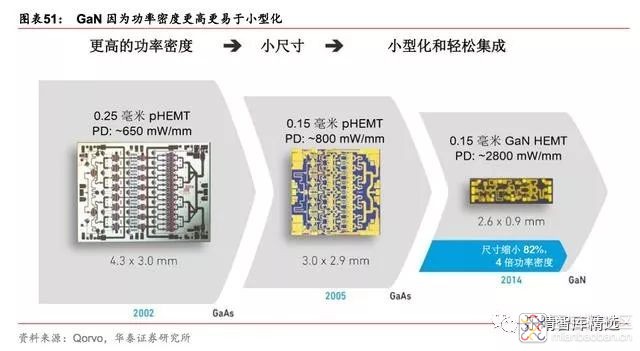

随着半导体材料工艺的进步,氮化镓(GaN)正成为中高频频段PA主要技术路线,GaN技术优势包括能源效率提高、带宽更宽、功率密度更大、体积更小,使之成为LDMOS的天然继承者。

Massive-MIMO天线要求器件小型化,GaN尺寸为LDMOS尺寸1/6至1/4。

GaN相比LDMOS每单位面积可将功率提高4到6倍。

也就是说,相同发射功率规格下,GaN裸片尺寸为LDMOS裸片尺寸的1/6至1/4。

受基站内功率放大器尺寸要求和材料能量密度的限制,LDMOS在3.5GHz附近最大发射功率会大幅度下降,导致需要更多LDMOS器件,基于此,GaN具有更高功率密度特性,能够实现更小器件封装,因而非常适用于5G的Massive-MIMO天线系统。

参考目前实验5G基站的上游采购价格,目前用于3.5GHz频段的5G基站,采用LDMOS工艺的功率放大器单扇区的价格大约超过了400美金,采用GaN工艺的功率放大器价格更是超过了700美金。

而当前4G功放单扇区的价格200美金左右,5G功率放大器的价格达到了4G时期的2~3.5倍。

GaN技术虽然性能出众,但考虑到GaN昂贵的成本,预计初期5G功率放大器可能会以LDMOS与GaN混合为主,随着成本的不断下降,后续逐渐被GaN完全取代。

考虑到功率放大器行业的垄断性,我们预计5G规模建网期间降价空间比较有限。

预计功率放大器市场空间大幅增加。

在4G建设高峰期,国内市场平均每年功率放大器的市场空间约在42亿元。考虑到单站功率放大器价格的大幅提升,到了5G时代,单站价格的大幅上涨将推动功率放大器的总市场空间大幅提升,假设5G建设周期为2020-2025年,预计建设高峰期(2020-2023)宏基站功率放大器市场空间每年可达约108.2-188.9亿元,相较4G规模建设期,市场空间同比增长158%-350%。

传统基站功率放大器领域,主要由恩智浦(NXP)、飞思卡尔(Freescale)和英飞凌(Infineon)三家公司垄断,2015年NXP完成收购Freescale,为了规避反垄断调查,NXP便将自己的RFPower部门以18亿美元的价格出售给国内的北京建广资本,收购的恩智浦RFPower部门现改组为Ampleon公司,截止到2016年底,Ampleon在全球基站功率放大器领域的市场占有率达到了约38%,排名世界第二。

2018年6月,国内A股上市公司旋极信息发布公告,与合肥瑞成股东之一北京嘉广资产管理中心签订《合作意向书》,拟购买其持有的合肥瑞成股权,从而间接收购Ampleon股权。

未来,随着毫米波等高频段技术的成熟,GaN作为主流技术将成为必然,化合物半导体相关产业链公司将深度受益。

5GAAU内射频连接以板对板盲叉连接器为主

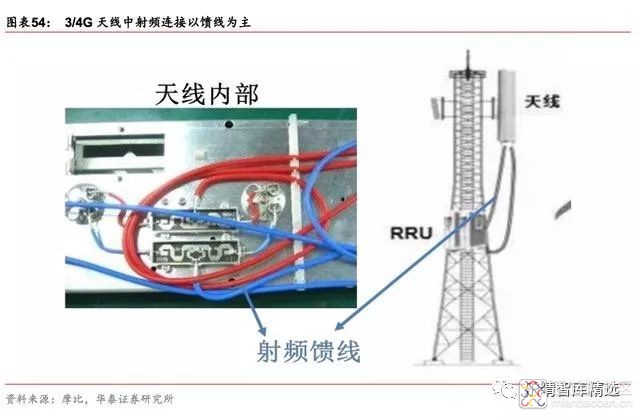

3/4G时期以馈电网络方式存在,通过馈线连接。

3/4G时期,天线与RRU之间、天线内部天线振子与射频器件相连都是通过馈线连接。

天线与RRU之间的射频馈线主要包括主馈线和跳线,跳线为基站天线和主馈线、主馈线和BTS之间提供连接,一般为1/2”电缆;主馈线为机房到天线平台之间连接,一般采用7/8”电缆。

天线内部馈线主要为半柔电缆。

5G时代通道数变多以及集成化,射频连接以板对板盲叉连接器为主。

5G时代天线有源化,AAU内功分网络和基带处理板将以PCB形式存在,传统馈线连接方式已不能满足需求,此时板对板之间需要由射频连接器进行连接。

盲插型连接器分别电连接在天线射频通道的输入端和收发组件的输出端口,盲插型连接器的种类和形式较多,可以自由选型。

SMP板对板连接器组件是一个浮动的结构,由一个与PCB焊接连接的snap座子,另一个与PCB焊接连接的slide座子以及中间的转接器bullet构成。

两个座子分别焊接在两块PCB板上,三个连接器与两块PCB板组成一个连接器电路板组件。

国内连接器的主要厂商:西安华达、金信诺、中航光电(电连接器产品在航空领域市场占有率达60%)、通茂电子(6908厂子公司)、中电科55所等。

海外连接器主要厂商:TEConnectivity泰科电子(美国)、Amphenol安费诺(美国)、Rosenberger罗森伯格(德国)、RADIALL雷迪埃(法国)等。

射频连接器市场可达94.4亿元。一个基站需要三面天线,假设未来单面天线主流方案采用64T64R,对应一个基站需要盲叉连接器的数量为66*3=198个。

根据草根调研目前SMP盲插连接器国内厂商价格大概15元/个,未来成熟期有望下降到6元/个。假设5G建设周期为2020-2025年,预计建设高峰期(2020-2023)宏基站连接器市场空间每年可达约14.1-26.8亿元。

来源:互联网,e-works,华泰证券

/4

/4