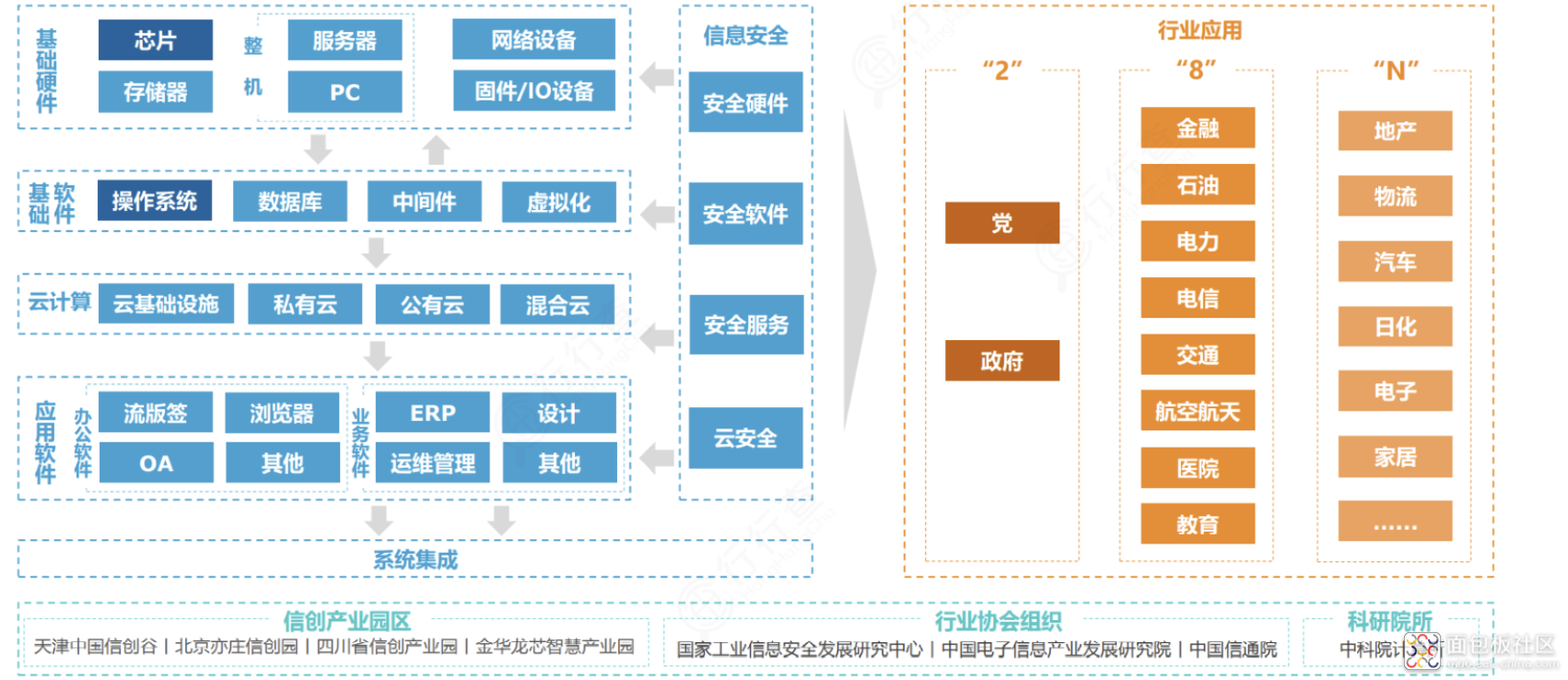

信创是把之前的一些行业放到了一起,重新起了一个名字叫:信息技术应用创新产业,简称“信创”。

信创涉及到的行业包括IT基础设施:CPU芯片、服务器、存储、交换机、路由器、各种云和相关服务内容,基础软件:数据库、操作系统、中间件,应用软件:OA、 ERP、办公软件、政务应用、流版签软件,信息安全:边界安全产品、终端安全产品等。

资料来源:亿欧、太平洋证券

从行业下游应用角度看,信创涉及金融、石油、电力、电信等八大行业应用,以及更下游的诸多应用场景。

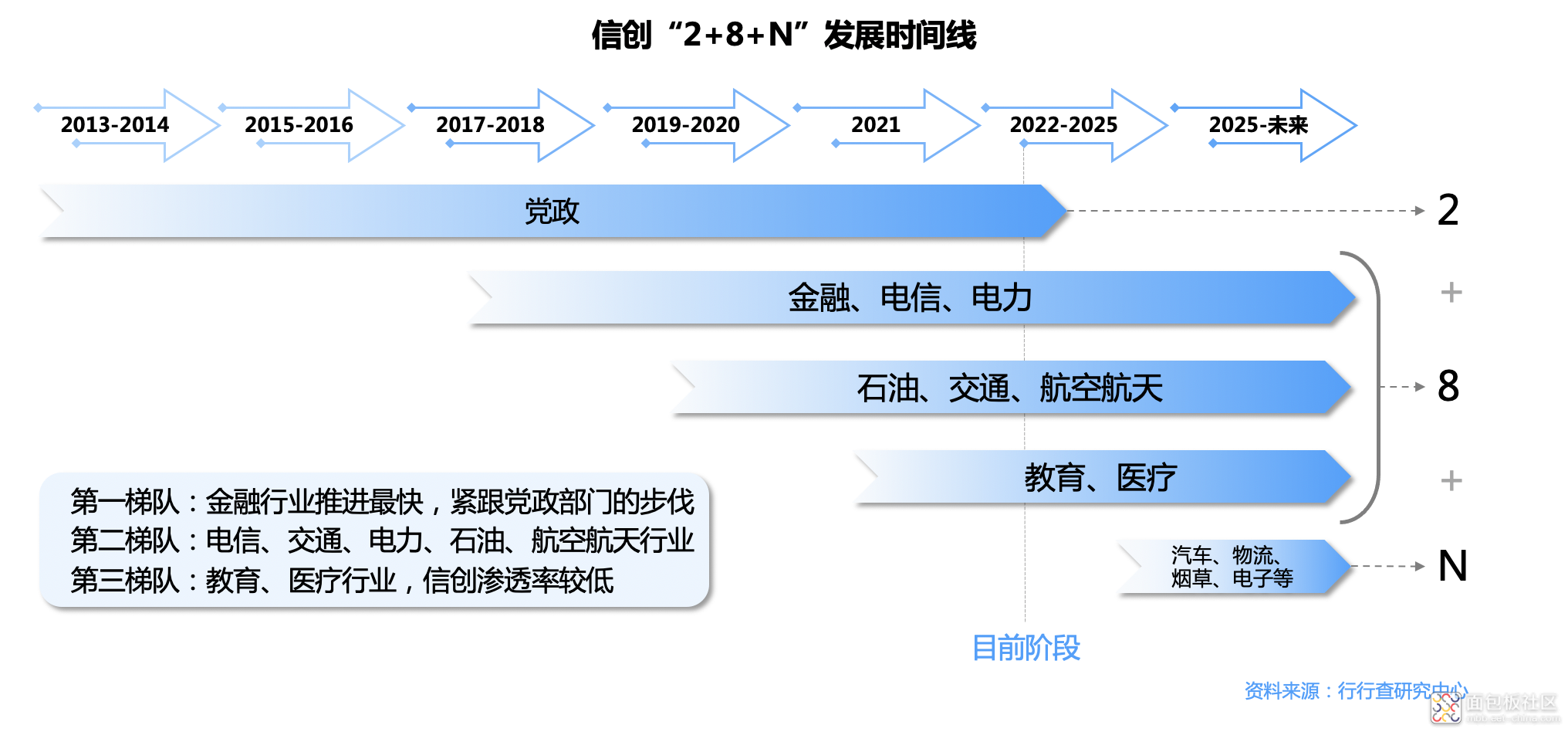

当前国内信创正沿着“2+8+N”方向加速普及。

最后,预计N个行业的信创2023年开始逐步启动。

信创市场格局

目前国内信创产业已经形成以华为、中国电子CEC、中国电科CETC、浪潮为巨头的市场格局。

华为主要立足于鲲鹏处理器,聚集外部上下游企业形成鲲鹏信创生态体系;中国电子CEC、中国电科CETC、浪潮则侧重于自建生态与战略投资/合作相结合的方式,搭建稳固的自有生态,如中国电子CEC战略投资易捷行云,浪潮在信息/网络安全领域选择与中孚信息进行战略合作。

目前,四大集团都已形成了涵盖基础设施、基础软件、应用软件、信息/网络安全、云服务、系统集成的完整产业链条,成为国内信创产业的重要组成部分。

CPU芯片

2002年中科院计算所研制出我国第一款商品化通用高性能CPU“龙芯”1号。此后,相继有多款国产处理器芯片陆续面世。

国外主流的CPU 厂商主要有Intel、AMD;国内CPU 厂商主要有鲲鹏、龙芯、兆芯、海光信息、飞腾、申威等。

整机厂商

整机厂商主要有第一梯队的中国长城、中科曙光、浪潮信息、山东超越、联想、同方股份等;第二梯队的中科龙梦、山西百信等。

国产操作系统

操作系统领域,麒麟和统信双寡头格局逐步确立,麒麟在信创领域保持领先。

从2022年7月到9月,麒麟与统信操作系统在软件适配数量方面实现翻倍式增长。

中国软件同时持有中标软件50%股权和银河麒麟40%股权,且中标麒麟和银河麒麟适配除上海兆芯外的所有国产CPU。

深度操作系统长远来看或将在泛国产化领域拥有更好的表现。

数据库

数据库领域,主流数据库厂商以其长期的研发积累与技术优势,在金融等集中式通用关系型数据库领域优势明显。

云服务厂商以其云生态优势,在公有云部署方面占据优势。

国产数据库厂商主要包括传统厂商人大金仓、武汉达梦、神州通用、南大通用等,其中人大金仓份额相对较高,武汉达梦其次。

此外还有新一代分布式数据库厂商,如巨杉数据库等。

中间件

国产中间件相对于其他基础软件具有较强竞争力,在市场化产品中占据较大份额。

国产中间件龙头包括东方通、中创软件和普元信息等。

办公软件

办公软件是自主创新领域最核心的应用软件,Office办公套件龙头厂商金山办公优势稳固,其他厂商包括永中科技、中标普华(太极股份收购),份额均很小。

版式软件厂商主要有福昕软件、数维科技等;OA协同办公厂商主要有华宇软件旗下的万户网络等。

应用软件

应用软件以恒生电子、用友网络等为代表的龙头厂商,已完成信创全栈适配,推出全国产化解决方案,应用软件国产化适配也带来新的增量需求。

安全保密产品

安全保密产品目前主要用在内网涉密专用机上,主要包括三合一(必选)、主机监控与审计、终端安全登录、网络接入控制系统、打印光刻审计与监控、杀毒、电子文档安全管理等产品。外网桌面电脑也会存在对主机审计、杀毒、终端安全登录等安全产品的需求。

目前在安全保密领域,参与厂商还包括北信源、中孚信息、360、启明星辰、绿盟、深信服和安恒信息等。

系统集成厂商

目前集成厂商范围已扩大到所有拥有涉密甲级资质(可做全国业务)的厂商,领先的系统厂商主要有中国软件、太极股份和华迪科技等。

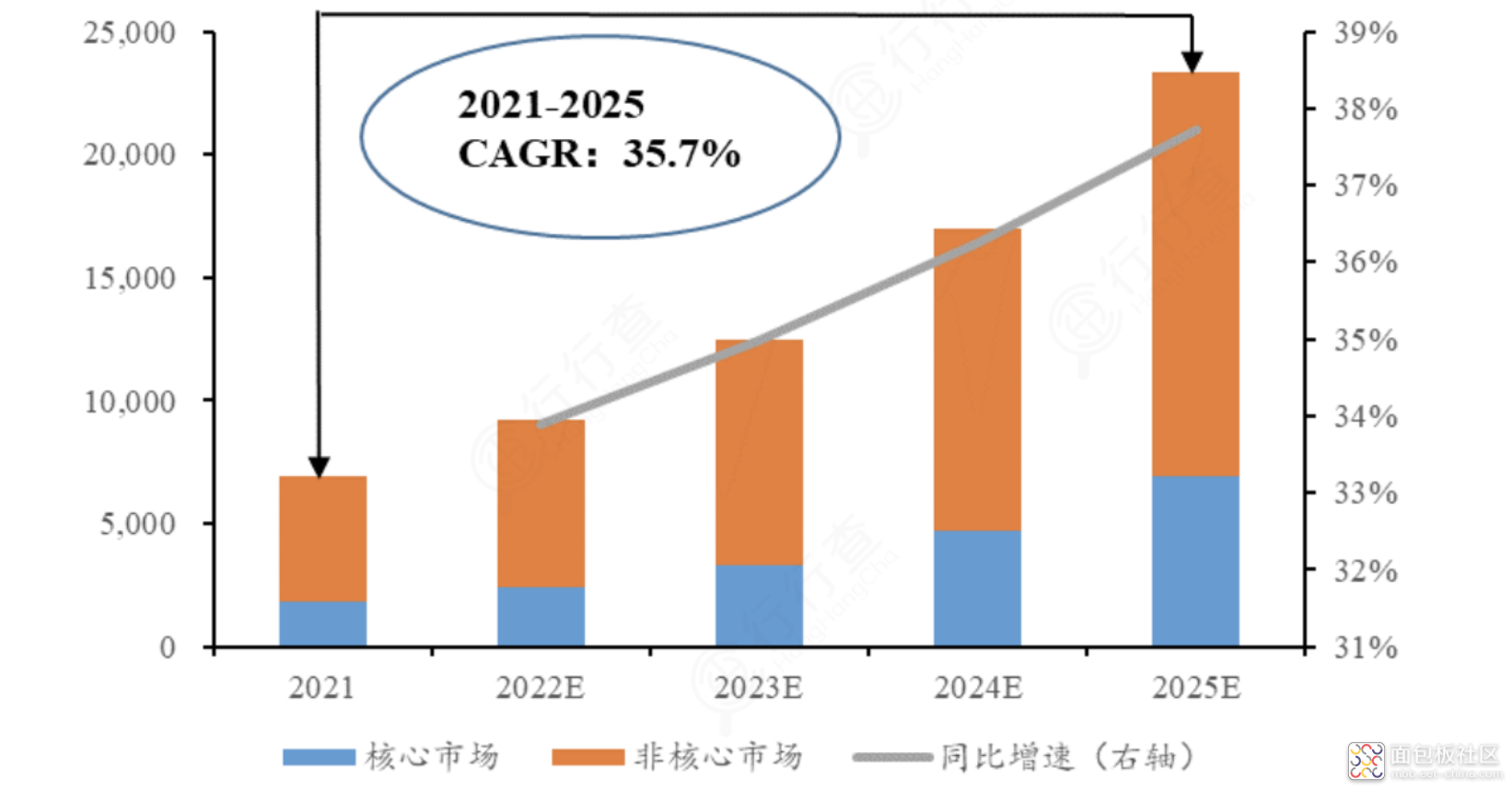

信创市场规模根据海比研究院数据,2022 年信创产业规模达 9220.2 亿元,近五年复合增速达到 35.7%,预计 2025 年突破 2 万亿元。

其中,核心市场(IT 技术设施+基础软件)与非 核心市场(平台软件+应用软件+IT 安全产品)的比例结构约为 3:7。

资料来源:海比研究院

IT 基础设施是 信创的绝对核心,2022 年市场规模为 2299.1 亿元,近五年复合增速为 40.7%,在五类信创产品中增速最快。

在信创和数字化转型的双重推动下,国产服务 器出货量和出货金额稳步提升,并在多个行业投投入使用,如中国电信 2020-2021 服 务器集采中,标包 8 指定为全国产服务器(基于鲲鹏 920 系列或海光系列),体现对 国产服务器性能和稳定性的认可。

来源:乐晴智库

/4

/4